内部人交易对股票流动性影响实证研究

2011-11-07祝运海

祝运海

(上海财经大学金融学院,上海 200433)

内部人交易对股票流动性影响实证研究

祝运海

(上海财经大学金融学院,上海 200433)

上市公司的内部人交易行为会对股票流动性产生怎样的影响?由于历史原因,针对中国上市公司内部人交易行为的研究相对较少。文章研究了2008年1月至2009年8月期间1 386只股票内部人交易对股票流动性的影响。研究发现在中国证券市场上,虽然跟随内部人进行交易并不能获得超额收益,但内部人交易行为并没有显著降低股票的流动性。这和许多学者的研究结果很不相同,根据分析我们认为这可能是由于中国证券市场上外部中小投资者热衷于跟风炒做的行为造成。

流动性;内部知情人;内部人交易;分析师跟踪

根据2006年版《证券法》第七十四条的规定,上市公司的董事、监事、高管以及控股5%以上的大股东及其董事、监事、高级管理人员等人员属于上市公司内幕信息知情人。股改之前,这些人持有的股票大部分属于非流通股票,不能在二级市场交易。1996年版的《公司法》明确禁止内幕信息知情人在职期间交易本公司股票。

股权分置改革的顺利完成使得所有股票包括内部人持有的股票都获得了流通权。允许内部人交易本公司股票,能有效降低内部人的持股风险,增强内部人持股的激励效用。但是内部人交易也有可能诱发内部人的机会主义行为,损害资本市场公平和效率,因此监管部门对内部人交易行为进行了严格的限制和规定。2006年开始实施的新《证券法》以及其后公布的《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》对内幕信息知情人士所持股票的禁售期、公告义务等条款都做了细化。而上交所、深交所也专门针对内部人交易问题发布了详细的业务指引。

由于历史原因,内部人在二级市场公开合法地大规模交易本公司股票的行为刚刚开始,我们对内部人交易问题的认识并不深刻。目前,国内外对内部人交易问题进行的研究主要是从内部人交易是否存在超额收益、内部人交易时机的选择等方面进行分析,而对于内部人交易市场效应的研究则相对有限。然而,在讨论是否应该限制内部人交易以及具体的监管措施之前,深入了解内部人交易对证券市场方方面面的影响无疑是十分必要的。内部人交易是不是真的损害了证券市场效率,对哪些市场参与者的利益造成了损害?在这些研究的基础之上,才能有的放矢地实施监管。笔者通过研究二级市场上的内部人交易行为来探讨中国证券市场上内部人交易对股票流动性的影响,进而讨论内部人交易行为是否影响了市场效率。本研究的主要贡献在于,首次有针对性地探讨了在中国证券市场上内部人交易对股票流动性的影响,并最终发现内部人交易并未显著损害股票流动性。笔者的分析不仅可以丰富中国在这一领域的研究,而且可以为内部人交易的监管提供有益的参考。

一、文献综述

证券市场配置资源功能的发挥,主要取决于市场的效率。它主要包括两方面的内容,即证券价格的准确性和证券的流动性。证券的流动性指的是能够以较低的交易成本即时完成一定数量指令,同时对市场价格影响较小的交易能力。流动性是证券市场存在的基本条件,是衡量市场效率最重要的指标之一。我们主要从交易即时性、交易成本和交易影响等三个方面来对流动性进行衡量。

影响证券流动性的因素有很多,许多学者对影响股票流动性的因素进行了研究。Barclay[1]以及Chung[2]等人就认为股票流动性的主要影响因素包括公司规模、股票价格、净资产、净利润和波动性等等。这是由于随着公司规模的增大,公司流通股的数量也会增加,股东人数也会增多,从而提升股票的流动性。同样,随着股票价格的上升,买卖股票所需要的各种交易成本上升,造成买卖股票的价差增大,股票流动性降低。同时,随着股票价格的上升,交易该股票的资金门槛也会提高,必然将许多小投资者排除在外,降低股票的流动性。许睿等针对中国市场的研究还发现,在中国股票市场上,由于投资者具有炒新的习惯,造成新股的流动性高于发行时间长的股票[3]。

关于股票流动性受内部人交易的影响,许多分析基于不对称信息理论进行研究。相对于外部投资者而言,内部人在信息占有程度和及时性方面具有先天的优势。根据经典的不对称信息理论,由于存在信息不对称造成的逆向选择,外部投资者(包括部分知情者和完全不知情者)在和内部知情进行人交易时,必然会要求更大的买卖价差或降低报价深度[4-5]。对于证券市场而言,这意味着证券交易成本的提高。交易成本越高,非知情的外部投资者交易的意愿就越低,股票的流动性也就越差。因此,在其他市场条件相同时,一支股票的内部人交易现象越严重,其流动性就会越差。当市场信息不对称情况非常严重时,许多非知情投资者会以“用脚投票”的方式退出交易市场,造成市场流动性不足,从而严重影响证券市场的稳定性。Copeland和Galai的研究就认为,股票的买卖差价与证券市场参与者的信息不对称程度有关[6]。当做市商在信息上处于劣势时,为了保护自己的利益,他将加大股票买卖的差价,从而损害到股票的流动性。Glosten和 Milgrom的研究也发现,内部人的存在会增大买卖价差[7]。内部人活动越频繁或者内部人掌握的私有信息越多,买卖价差就越大。也就是说相应股票的流动性也就越差。

但是也有一部分学者认为内部人交易不会损害股票的流动性。这些学者认为,内部人的股票交易行为具有信息传递的作用。内部人的股票交易行为透露了他们对本公司股票价格以及公司未来发展前景的看法。因此,如果外部投资者认为内部人交易行为提高了股价的信息含量,他们反而会更愿意进场进行交易。在这种情况下,内部人交易不仅不会降低市场流动性,反而可能会增强流动性。例如,Cao,Field和Hanka对美国市场上1995-1999年期间1 497只股票IPO锁定期满后的内部人交易情况的研究就发现,虽然内部人可以从内部人交易中获取超额收益,但增加的内部人交易并没有损害股票的流动性[8]。

我们看到,在内部人交易对股票流动性影响这一问题上,学者们的观点分歧较大。然而深入研究后我们认为,这些研究结果可能都是正确的,但都仅仅描述了问题的一个方面。综合以往的研究结果可以得出结论,内部人交易是改善还是损害股票流动性取决于内部人交易是否真的包含很多的信息含量,以及这些信息能否迅速准确地传递并被其他交易者所掌握。如果满足这些条件,就有可能提升股票的流动性,反之则有可能损害股票的流动性,从而损害市场效率。而能否满足上述的条件,取决于各个证券市场的法律环境、人文环境、经济背景、证券市场化水平等各种因素。而这些因素在不同国家不同时代是千差万别的,因此得到的结论不同也就不足为奇了。这也提醒我们,对内部人交易问题的研究必须针对中国证券市场进行,照搬国外经验与做法不一定合适。要想在发挥内部人持股激励作用的同时,尽量限制内部人交易的负面影响,就必须首先搞清楚中国证券市场上内部人交易的特性。

二、研究假说

根据对内幕信息掌握程度的不同,我们可以把证券市场上的参与者划分为三类人。第一种是公司内部人,包括上市公司的董事、监事、高管、重要股东等等。这些人了解公司所处的市场环境,掌握公司的生产经营状况。在法律认定以及学术研究中,通常把这些人定义为公司内幕信息知情人。

第二类参与者是外部的专业投资者。在目前中国的市场环境中,这一部分人主要包括基金、券商、保险机构、QFII等等。机构投资者的投资活动建立在对市场以及股票的投资研究上。通过对宏观环境以及上市公司的分析研究、访问等手段,他们可以部分了解上市公司所处的市场竞争环境以及公司的生产经营状况。但是,他们不可能象公司内部人那样充分了解公司的私有信息。因此,我们可以认为这一部分人部分掌握内部信息,是部分知情人。

证券市场的第三类参与者就是普通的外部投资者。在中国,这一部分人以散户投资者为主。从总体上讲,这一部分投资者在时间、资金、人脉、专业知识等各方面都处于劣势。他们基本不掌握公司内部信息,属于不知情交易者。由于专业知识以及投资经验的欠缺,他们的交易行为受到外界很大的影响,具有许多非理性的成分。

目前中国的证券市场已经初步建立了完整的内部人交易监管及披露体系。内部人交易主要通过以下路径对股票流动性产生影响。首先,内部人交易也是一种交易行为,它必然对股票价格以及流动性产生直接的影响。其次,随着内部人交易披露体系的建立,内部人交易信息必须进行及时完整的披露。证券市场中的其他投资者观察到披露的内部人交易后,必然会及时调整自己的交易策略和投资行为。由于存在着信息不对称,外部投资者(包括部分知情者和完全不知情者)在和内部人交易时,必然会要求更大的买卖价差或降低报价深度,从而对股票价格和流动性产生间接的影响。基于以上的分析和以往关于内部人交易问题的理论及分析研究,我们提出以下假说:内部人交易越严重,股票的流动性越差。

三、研究设计

(一)数据来源

何为内部人交易,世界各国的定义并不完全一致。在美英学者所做的研究中,内部人(Insider)通常包括公司高管如CEO、CFO、内部董事等人,也包括上市公司的重要股东。这一点和中国目前的规定大致相同,中国2006年版新证券法第七十四条明确规定了持有公司5%以上股份的股东及其董事、监事、高级管理人员,公司的实际控制人及其董事、监事、高级管理人员等属于内幕消息知情人。因此,在笔者的研究中,将上述人员定义为内部人。我们研究的时间段从2008年1月1日起至2009年8月31日止。之所以选择这一时间段是因为证监会于2007年年中开始强制要求披露内部人交易信息,而在此之前没有系统的信息披露规定,难以进行横向比较。由于在中国市场上特有的炒新现象,因此我们仅选择2007年1月1日前上市的股票进行研究,从而避免异常的新股交易对研究造成影响。同时,我们剔除了在观察期内由于资产重组等重大事项曾经长期停牌的股票。按照这些标准进行筛选后,我们得到符合我们研究要求的股票一共1 386只。针对这些股票,我们以上交所和深交所网站披露的内部人交易信息进行研究。

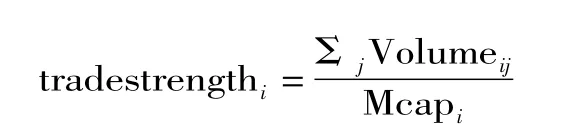

为了在后面的实证检验中进行定量研究,我们需要找到一个衡量内部人交易强度的指标。以内部人股票交易的数量来衡量交易强度显然是不恰当的。因为不同股票的股本差异巨大,他们的股票交易数量也会有很大的差别。因此,笔者新引入了内部人交易强度这一指标。对股票i而言,它在观察期的内部人交易强度定义为:

式中:Volumeij为内部人j交易的股票i的数量,Mcapi为股票i的流通股的数量。

内幕信息知情人进行股票交易,不论交易方向是买进还是卖出都会改变外部投资者的信息集,影响外部人的交易行为,因此我们对内部人买卖股票的数量进行加总处理。同理,在观察期中可能有许多不同的内部人对股票进行交易。为了衡量总体的交易强度,对这些交易行为进行加总处理,用总的股票交易数量作为交易强度的分子。而分母则采用股票流通盘的数量,使得股本大小不同的股票能有一个相对公平的比较基准。

内部人交易强度这一指标能够有效衡量上市公司内部人作为一个整体在本公司股票上交易的力度。如果这一指标很大,就说明内部人交易的力度很大。对外界就会发出更强的指示信号,吸引投资人更多的注意力,从而影响外部人的交易行为。如果这一指标很小,就说明内部人交易的力度小,透露给外界的信息也就很有限,吸引的投资者的注意力也相应很有限。

为了研究内部人交易对股票流动性的影响,我们还需要对股票流动性进行衡量。一般意义上认为,股票流动性指能够以较低的交易成本迅速完成一定数量的交易指令,同时又不造成股票价格大幅度波动的能力。也就是说,股票的流动性表现在以下几个方面:(1)能否即时进行交易,即交易的即时性;(2)交易成本的大小,即买卖价差;(3)大量交易对价格的影响程度。股票的流动性好就意味着即使有较大的交易量,也能够在市场上即时成交,而且不会导致价格水平的显著变化。

然而,具体如何定量地衡量流动性却并没有共识,以往的研究使用了多种衡量流动性的指标。针对应用环境的不同,不同的流动性指标分别对流动性的深度、宽度和弹性进行度量。应该说,每种流动性指标都各有其适用范围和优缺点。由于在本研究中我们需要考察的是股票的日流动性,在综合比较多种流动性指标后,我们采用刘海龙等[9]提出的流动性指标并稍加变化如下:

式中,iLiqi是股票i的日流动性,CHGi是股票价格的日内振幅,TRatei而是股票的日内换手率。由公式可以看出,iLiq的值和股价振幅成正比,而和换手率成反比。该指标度量了一定交易额所导致的股票价格的变动幅度。iLiq的数值越大,就意味着一定数量的交易额导致的股价震荡越大,也就意味着股票的流动性越差,因此也可称其为非流动性指标。这样定义指标的原因是股票日振幅为零的情况比较多,将其定义为分子可以保留较多的数据样本。

除了上述的流动性、内部人交易强度外,我们在研究中还用到了每股盈利、每股净资产等指标。在这些指标中,内部人交易数据来自上交所和深交所网站的公告,而其他数据则来自Wind金融数据库。

(二)研究方法、模型与变量说明

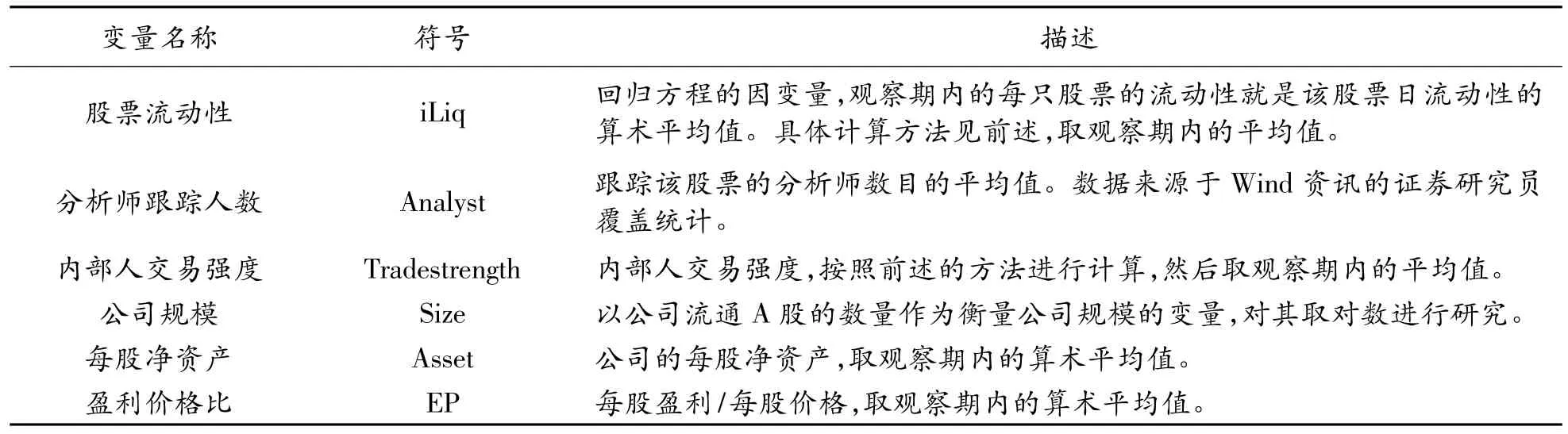

笔者要研究的问题是内部人交易对股票市场效率的影响。在计算出的内部人交易强度等各项数据的基础上,对影响股票流动性的各种因素进行多元回归分析。我们将考察时间段(2008-01—2009-09)作为一个横截面进行数据分析,重点讨论内部人交易对股票流动性所产生的影响。由于影响股票流动性的因素有很多,在综合考虑了过去的研究成果后,我们选择了几个最有影响力的指标如profit,asset,price,size,analyst等,将它们纳入到我们的分析模型中进行研究。变量及回归模型的定义如表1。

表1 回归模型变量定义表

由于股票流动性同时受到股票价格、股本大小、内部人交易强度等因素的影响。因此构建如下回归方程模型对股票流动性问题进行研究:

四、实证检验

(一)股票流动性与内部人交易强度分析

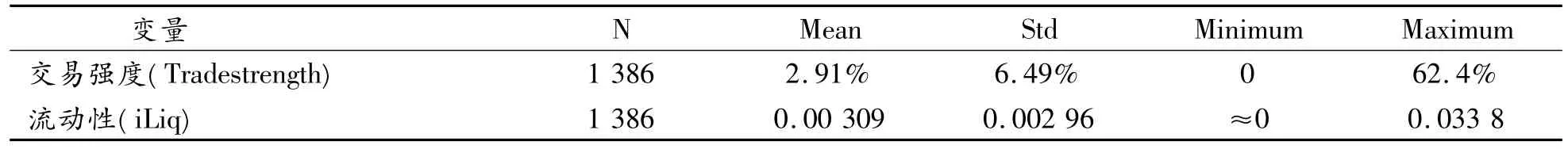

按照前述的内部人交易强度和流动性计算公式,我们计算了所有1 386只股票在分析期内的内部人交易强度和股票流动性。其统计分析结果如下(表2、表3、图1)。

表2 流动性与内部人交易强度统计表

表3 股票流动性与内部人交易强度行业分布表

从股票流动性和内部人交易强度的统计分析我们可以看到,股票流动性和内部人交易强度在不同股票上的分布极不均衡。有一些股票在整个观察期内都没有披露的内部人交易,但也有许多股票的内部人交易情况十分严重。例如重庆路桥(600106)在1年零8个月的观察期内的内部人交易股票数量达到了流通股总数的62.4%。而股票流动性的情况也类似,流动性最差的纺织服装行业的iLiq值是流动性最好的金融行业iLiq值的14倍,说明不同行业股票的流动性存在着巨大的差异。为了更深入地了解流动性和内部人交易强度的特征,我们对它们按行业分布的情况进行了统计(表3)。

图1 股票流动性VS内部人交易强度行业分布散点图

观察股票流动性和内部人交易强度的行业分布表,我们可以发现金融保险、采掘等行业的股票流动性较好。这可能是由于这些行业的公司规模一般都很大,而且这些行业的垄断水平较高,上市公司的盈利能力较强的缘故。同时我们还发现这些行业的分析师跟踪水平也比较高,这验证了证券分析师跟踪可以促进股票流动性的理论[10]。与此相反,纺织服装、家具、批发零售等比较传统的充分竞争行业上市公司的股票流动性就比较差,而且相应的分析师跟踪水平也很低。那么,股票流动性和内部人交易强度有什么关系吗?结合散点图我们可以看到,内部人交易强度和iLiq之间似乎存在着正向的关系。即内部人交易强度较高的行业iLiq值也较高,即股票流动性较差。而内部人交易强度较低的行业iLiq值也较低,即股票流动性较好。但是我们现在还不能得出内部人交易会损害股票流动性的结论!由于影响股票流动性的因素很多,有可能是其他因素导致了流动性水平的差异,而不是由于内部人交易的原因。同时,我们这里的分析是基于行业分类做出的,和基于单个公司的分析可能会有所差异。因此,下面我们针对股票流动性问题进一步利用回归分析来进行研究。

(二)相关性分析

在进行回归分析之前,表4对回归模型中各变量之间的相关性进行了分析。从分析结果可以看到,iLiq和Analyst、Asset、Size、EP之间的相关系数符号为负值,而与Tradestrength相关系数的符号则为正值,而且都统计显著。这说明,分析师跟踪、每股净资产、流通盘大小、EP都有助于提升股票流动性。相反,内部人交易强度的上升却会对股票流动性造成损害,这似乎验证了我们关于内部人交易将损害股票流动性的假说。此外,我们还可以看到,各个独立自变量之间的相关系数较小,说明回归分析模型的共线性问题不十分严重。

表4 研究变量的相关性分析

(三)回归分析

在定性分析的基础之上,我们利用前述的回归模型对股票流动性问题进行研究。方程的回归结果显示了各种因素对iLiq的影响,回归结果列在表5中。与我们的预想一致,Analyst、Size、Asset都有助于提升股票的流动性,分析结果在1%的水平上显著。然而,EP对股票流动性的影响却不显著,这一点和以往学者们的研究有所不同。我们认为这或许是由于我们采用的是历史EP,而投资者却是利用预期的公司盈利指标进行投资。由于历史EP和预期EP有较大的差异,造成了历史EP对股票流动性没有什么解释能力。下面再来看我们最关心的Tradestrength对iLiq的影响。回归结果显示Tradestrength对iLiq的影响在10%的水平上显著。然而令人惊奇的是,Tradestrength系数的符号却是负值。这说明在控制了EP、Size、Asset、Analyst等因素之后,内部人交易强度对流动性有正向的影响,和我们的理论假设以及前面的相关分析恰恰相反!为什么会出现这种结果?

在前面的理论分析中我们提到,内部人交易究竟是改善还是损害股票流动性取决于内部人交易是否真的包含很多信息,以及这些信息能否迅速准确地传递并被其他交易者所掌握。那么我们发现的在中国证券市场上内部人交易有助于提升股票流动性的现象是不是意味着内部人交易的信息含量很高,具有对外部投资者的信号传递功能呢?

曾庆生在其关于公司内部人是否具有交易时机的选择能力的实证研究中发现:在内部人卖出股票的前20日,内部人可以获得4.226%的显著累计平均超额汇报;而卖出后的数日内平均超额回报显著为负,卖出日后的20日出现显著的累计超额负收益,亏损达到2.245%[11]。也就是说,如果外部投资者跟随内部人的股票操作行为进行买卖,不但无法获得超额收益,还将蒙受亏损。因此,从统计意义上讲,中国股票市场上的内部人交易行为对于外部投资者而言并没有信号传递的作用。那么,为什么内部人股票交易行为还有助于提升股票的流动性呢?我们认为,这是中国证券市场上的投资者特别是散户投资者特有的喜欢跟风炒做的特点所造成的。当他们观察到内部人交易后,他们热衷于根据这些交易信息来推断内部人掌握的内幕信息,例如资产重组、高送配之类的重大事项等等,然后就根据自己的推断买进或者卖出股票。更严重的是,在内部人交易严重的时候,证券市场中往往有一些人出于各种目的编造或许根本不存在的小道消息[12],为目标股票的炒做推波助澜。因此,在中国目前的证券市场,内部人交易严重的股票反而容易吸引外部投资者的跟风炒做,这最终提升了股票的流动性。

表5 内部人交易对股票流动性影响的分析检验

(四)稳健性测试

为了检验以上结论的稳健性,笔者进行了以下的敏感性测试:(1)计算内部人交易强度时,不以股票总的流通盘为分母,而是拿内部人曾经拥有的最大股票数量为分母;(2)调整回归模型中的控制变量,例如每股盈利、公司治理水平等变量。做了以上调整之后,重复进行上述的各种检验,发现结论没有明显的变化,说明我们的分析结果比较健壮。由于篇幅的原因,没有在这里列出稳健性测试的结果。

五、研究结论与建议

(一)研究结论

根据沪深股票交易所披露的观察期内的内部人交易信息,笔者对股票流动性与内部人交易的关系问题进行了研究并发现了以下结果:第一,内部人交易强度与股票流动性显著的负相关,内部人交易越严重,股票的流动性就越差。第二,在控制了Asset、Price、Analyst等对股票流动性有影响的因素之后,我们惊奇地发现内部人交易对股票的流动性反而有显著的正面影响。由于跟随内部人交易进行操作并不能获取超额收益,因此我们认为是证券投资者喜欢跟风炒做造成了流动性的提升。表面上看,内部人交易在流动性方面并没有影响到证券市场的效率。但我们认为,这恰恰反映了中国证券投资者的不成熟。外部投资者看到内部人的交易行为之后,喜欢把它们作为炒做的题材进行博傻式的操作。再加上一些别有用心的人故意散布虚假信息推波助澜,造成人们反而会追逐内部人交易严重的公司。

(二)政策建议

众多学者的研究表明,内部人可以利用信息优势来交易本公司股票以获取超额收益[11,13]。根据我们的研究结果,在中国证券市场上,内部人交易严重的公司反而会吸引外部投资者的跟风炒做。正是外部投资者非理性的投资行为使内幕信息知情人有了获取超额收益的机会。为了更有效地保护外部投资者的利益,降低内部人交易对证券市场的负面影响,我们认为可以采取以下措施:第一,继续壮大机构投资者的力量。由于机构投资者的投资行为相对更加理性、专业,壮大机构投资者的力量可以提升证券市场的有效性。第二,加强投资者教育。提升个人投资者的知识水平,树立正确的投资理念,可以使个人投资者避免蒙受不必要的损失。第三,对于故意散布虚假信息,误导普通投资者的行为,一定要严厉打击。第四,严格控制内部人股票交易的时段,压缩内部人交易的时机选择空间,同时进行及时充分的信息披露。这样可以为外部投资者提供更多关于上市公司的信息,降低信息不对称的程度,保护外部投资者的利益。

(三)研究的不足与后续研究方向

在笔者的研究中,没有对不同市场环境下内部人交易产生的影响进行分类研究。可以想象,不同市场环境下内部人交易产生的效果可能有所不同。另外,在笔者的回归模型中,将Analyst、EP等变量都当作外生变量进行考虑。而实际上,这些变量有可能是内生的。在后续的研究中,我们将针对这些问题做出改进,进行更深入的研究。

[1]BARCLAY M,SMITH C.Corporate payout policy:Cash dividends versus open market repurchases[J].Journal of Financial Economics,1988(22):61-82.

[2]CHUNG B.Informed and uniformed trading in a electronic,order-driven environment[J].Financial Review,1999,35:125-146.

[3]许睿,冯芸,吴冲锋.影响中国A股市场流动性的政策和因素[J].上海交通大学学报,2004(3):362-367.

[4]KYLE A.Continuous auctions and insider trading[J].Econometrica,1985,53:1315-1335.

[5]LELAND H.Insider trading:Should it be prohibited?[J].Journal of Political Economy,1992,100:859-887.

[6]COPELAND T E,GALAI D.Information effects and the bidask spread[J].The Journal of Finance 1983(38):1457-1469.

[7]GLOSTEN L R,MILGROM P R.Bid,ask and transaction prices in a specialist market with heterogeneously informed traders[J].Journal of Financial Economics,1985,14:71-100.

[8]CAO C,FIELD L C,HANKA G.Does insider trading impair market illiquidity?Evidence from IPO lockup expirations[J].Journal of Financial and Quantitative Analysis,2004,39:25-46.

[9]刘海龙,仲黎明,吴冲锋.股票流动性的度量方法[J].系统工程理论与实践,2003(1):16-21.

[10]朱红军,何贤杰,陶林.中国的证券分析师能够提高资本市场的效率吗[J].金融研究,2007(2):110-121.

[11]曾庆生.公司内部人具有交易时机的选择能力吗[J].金融研究,2008(10):117-135.

[12]王雄元,张鹏.信息披露与内部人股票交易获利策略[J].管理案例研究与评论,2008(6):28-43.

[13]HUDDART S J,KE B.Information asymmetry and crosssectional variation in insider trading[J].Contemporary Accounting Research,2007,24:195-232.

[14]HADDOCK D D,MACEY J R.Regulation on demand:A private interest model with an application to insider trading regulation[J].Journal of Law and Economics,1987,30: 311-352.

Insider Trading and Stock Liquidity:Evidence from China Stock Market

ZHU Yun-hai

(School of Finance,Shanghai University of Finance and Economics,Shanghai 200433,P.R.China)

Will insider trading affect stock liquidity?Few studies have been done on insider trading in China stock market especially on stock liquidity.This paper studies the stock liquidity effects of insider trading by analyzing the trading data of 1 386 stocks in the period of 2008.1-2009.8.We find that insider trading will not impair stock liquidity.We believe that the main reason of this result is the irrational investment behaviors of outsider investors.

stock liquidity;insider;insider trading;analyst following

F830.91

A

1008-5831(2011)02-0066-07

(责任编辑 傅旭东)

2010-10-13

上海财经大学211三期资助项目“证券市场内幕交易问题研究”

祝运海(1974-),男,河南新乡人,上海财经大学金融学院博士生,主要从事证券市场微观结构、公司金融等研究。