西部地区农户信贷需求及其可得性影响因素实证分析*

2011-11-07仇娟东何风隽

仇娟东,何风隽

(1.西北大学经济管理学院,西安710127;2.宁夏大学经济管理学院,银川750021)

西部地区农户信贷需求及其可得性影响因素实证分析*

仇娟东1,何风隽2

(1.西北大学经济管理学院,西安710127;2.宁夏大学经济管理学院,银川750021)

本文利用有关调查数据,分析了我国西部地区农户家庭基本特征、农户储蓄情况、农户金融需求基本特征,并运用多分类逻辑回归模型分析了其信贷可得性的影响因素及各因素的作用机制。最后从进一步满足农户的金融需求、非正规金融向正规金融转化机制的完善、农村金融成长机制的设计、以供应链金融带动西部地区农村金融成长等四方面给出了政策建议。

西部地区;农户特征;信贷需求;信贷可得性;农村金融;供应链金融;非正规金融

何风隽(1964—),宁夏中卫人;经济学博士,教授,硕士生导师,现任宁夏大学经济管理学院院长,主要从事金融发展理论、区域金融发展研究。20 040户。笔者选择内蒙古、四川、贵州、宁夏等四个西部省(区)的8 000户农户作为基本研究对象,分析这些农户的特征和影响其信贷可得性的因素,并提供改善西部地区农村发展落后的局面、推动我国西部地区农村金融发展的政策建议。

二、文献回顾

总体上讲,研究中国农村问题的文献,不论国内国外,都十分丰富;近20年以来,专门研究中国农村金融问题的文献也多了起来。当然,农村金融问题研究的起点是农户行为的描述,其次才是农村金融需求受到抑制、供给不足以及由此所引申出的农村金融成长机制等方面的理论与实证研究。

在农户行为的研究方面,舒尔茨—波普金(Schultz,1964,Popkin,1979)的“理性小农”命题和蔡亚诺夫—波拉尼—斯科特(Chayanov,1925, Polanyi,1957,Scott,1976)的“道义经济”命题,虽然从是追求利润还是谋求生存的相反角度刻画了农户行为的特征,但存在着能否准确解释中国农户行为特征的质疑。这是因为中国的农户除了一般的生产性和非生产性消费外,还存在着其特殊的消费行为,如“面子消费”(张杰,2003)。因此,与西方不同,中国社会的特点是以个人为中心向血缘基础上的家族扩展,按人际关系的远近、亲疏继续向外延伸的“圈层结构”。与此相对应的是崇尚礼俗、克己的熟人社会(王芳,2005)。所以,要解读中国农户,黄宗智提出的“小农命题”及其在此基础上形成的著名“拐杖逻辑”,就有着较强的解释力。然而,随着经济发展和制度变迁,现在的农户是否依然是传统意义的小农,尤其就中国西部地区而言,是否更是如此,仍缺乏相应的证据,需要进一步关注。

从农户信贷需求特征来看,主要表现在:需求主体居住分散,收入较低,单笔存贷款规模小,生产有明显季节性且自然风险和市场风险较大,农业生产的自然依赖性导致信贷的地区风险大,缺乏必要的担保及抵押品,这决定了农村信贷服务的风险较大,农户作为一个基本的生产消费和生活消费单位,既需要生产性贷款,又需要生活性贷款(姚耀军,鲁涛,2004;姚耀军,2006)。但在农户信贷需求中,非生产性信贷需求往往占更大比重(王芳,2005),这就决定了中国农村信贷的互助性、友情性和高利贷性。因而农户的信贷需求仍将长期遵循以下逻辑顺序:农户收入——非农收入——友情借贷——国家借贷——高息借贷(张杰,2005)。针对农户需求特征,由于非正规金融在信息上的优势和交易上的灵活性,就成为农户信贷需求供给的主渠道。然而,由于我国幅员辽阔,不同区域的农业和农村经济发展水平也极不均衡,在经济发展水平不尽相同的各地区,农户借贷行为偏好、农村金融市场的构成自然会存在差异,农户信贷的供给和需求也必然具有区域性的特征。因此,中国西部地区农户金融需求是否存在这样的特点与结构,还有待调查与分析。

在农户信贷可得性影响因素的研究方面,冯旭芳(2007)对满足农户信贷需求的决定性因素进行定量分析,结果表明:户主年龄、劳动力水平、家庭负担水平、户主文化程度、农户耕地面积、年末住房价值、年末生产性固定资产原值、年末金融资产余额、农户总收入、农户非农就业能力、农户借贷倾向、借贷利率、偿还期限、地理区位等指标均是影响农户获得信贷支持的决定性因素。李锐和李宁辉(2004)运用全国10个省份的农户调查数据分析了农户的借贷行为及其影响因素。他们发现,农户受教育年限、土地规模、非农收入、所在村庄的发展水平和同一村庄其他竞争农户的特征对特定农户的借款数额具有显著的影响;此外,农产品价格对农户借款数额也具有显著影响,产粮区的农户获取借款的难度明显比其他地区的农户大得多。张惠茹(2008)利用1984—2004年期间的相关数据,分析了影响农户金融服务需求的因素,她认为宏观经济的稳定程度、政府的政策偏向以及法律和监管框架的充分程度是影响农户金融需求的根本原因。虽然,以上学者都根据实际调研情况分析有关农户借贷行为的影响因素,但我们发现,很少有学者对影响我国西部地区农村金融供需的因素进行分析;此外,对其他地区的研究中,具体因素(如年龄因素等)的影响机制问题还有待商榷。

三、农户特征分析

(一)农户家庭基本特征分析

1.家庭人口结构。我国西部地区的样本农户中,户均常住人口4.1人,其中男性人数2.1人;户均在校学生0.9人;户均劳动力2.7人,劳动力平均年龄39.5岁,户均外出务工劳动力0.6人;有51.5%和23.8%的样本农户家庭最高文化程度为初、高中教育,小学及以下的文化程度占比约为20%。可见,在农户普遍接受了初高中教育和外出务工较为普遍的前提下,对外出务工人员的金融支持与服务应成为农村金融机构重点支持的对象。

2.农户生产经营活动情况。在农业生产经营活动方面,我国西部地区样本农户户均经营耕地面积14.75亩,并且有74.2%的样本农户从事传统的农作物种植业,有23.6%的样本农户从事畜牧业,仅有1.5%的农户未从事农业生产经营活动。在非农业生产经营活动方面,71.5%的样本农户没有从事非农业生产经营活动,分别有8.6%、4.7%、3.0%的样本农户从事建筑业、住宿餐饮业及交通运输业。可见,西部地区样本农户农业生产经营活动相对集中于传统的农作物种植业,并且大多数农户不从事非农生产经营活动。由于传统农业的不确定性较大,从而使得我国西部地区的农户形成“原始积累”比较困难,这也可能对农户的金融需求带来一定影响。

3.收入来源。我国西部地区的8 000户样本农户中,73.4%的样本农户以农业生产经营活动为主要收入来源,17.8%的样本农户以工资性收入为主要收入来源,6.4%的样本农户以非农业生产经营收入为主要收入来源的,而2.5%的样本农户以其他收入为主要收入来源。可见,西部地区农户收入的来源相对集中于农业生产经营收入。不过,农业是高风险、低收益的行业,我国西部地区的农业更是如此,因此,我国西部地区的农业产业化、经济结构升级等经济问题对农村金融的发展形成一定的制约,这些问题亟待解决。

(二)农户储蓄情况分析

1.资金处理方式。我国西部地区的8 000户样本农户中,有80.47%的样本农户愿意将资金储蓄在银行、农信社、邮政储蓄等正规金融机构,有15.70%的样本农户愿意将资金存放在家中,仅有3.83%的样本农户愿意将资金用于打会、借给小额贷款组织、购买股票债券等投资行为。此外,在正规金融机构的储蓄中,有76.48%的农户选择以活期储蓄存款形式存储资金。可见,我国西部地区的样本农户将现有资金存入正规金融机构的意愿较强,这也从另一方面说明适合我国西部地区农户投资的金融产品还比较少,同时农户也无大额、稳定的闲置资金,而且农户所接受的有关现代金融、理财等方面的知识总体上还比较有限。

2.储蓄动机分析。西部地区样本农户的储蓄动机分布中,有44.79%的样本农户表示储蓄的目的是用作以后的生活开支,有23.26%的农户表示储蓄将用做孩子上学的支出,有8.37%的样本农户表示储蓄的目的是筹备建房资金,而出于看病、婚嫁、还借款等目的进行存款的农户占比分别为2.87%、4.10%、0.58%。若我们将用于生活开支、上学、建房、看病、婚嫁、还借款等方面的支出视为生活性支出,则我国西部地区样本农户用于生活性支出的储蓄达到84.19%,而用于经商、购买生产资料等生产性支出的比重仅为15.81%。可见,我国西部地区样本农户储蓄兼有生产性与消费性动机,但以消费性为主。不过23.26%的教育储蓄具有一定的特殊性,由于教育支出具有正的外部性,社会和国家也将因教育投资而获取直接收益,同时教育投资等对金融体系的可持续发展也具重要意义。因此,应加大对西部地区农村教育等项目的财政支出,银行等正规金融机构也应以合适的形式、开发合适的产品对此进行一定的投入。

(三)农户金融需求现状分析

1.基本情况

我国西部地区的8 000户样本农户中,约有57.83%的样本农户表明其需要从银行、信用社或其他人等渠道借款,而42.17%的样本农户不需要借款。在不需要借款的农户中,分别有62.39%、13.69%、12.86%、8.8%表示不需要借款的原因是自己有资金、没有好项目、无借钱习惯、打工有钱。一般来讲,自己有资金、无借钱习惯、打工有钱不用借钱这三者表示农户通过自身积累以获取生活、生产所需要的资金,若将这三者所占的比重加总起来,该比例高达82.81%。这充分说明,我国西部地区相当部分的农户更倾向于通过自身积累来解决生产生活中的资金需要,只有在自身积累无法满足自身的资金需求时才选择从外部借款。

2.对正规金融的需求情况

我国西部地区的8 000个样本农户中,大约有32.64%的样本农户表示其从正规金融机构得到过贷款,而67.36%的样本农户没有从正规金融机构中得到过贷款。有没有从正规金融机构得到贷款的农户中,有84.37%的样本农户没有向正规金融机构申请过贷款;不向正规金融机构申请贷款的农户中,有40.59%的样本农户认为利息或其他成本(请客、送礼等)太高而不愿意向正规金融机构申请贷款,有14.61%的样本农户担心还不起而不愿申请,有14.23%的样本农户担心申请也得不到从而就不申请。可见,样本农户从正规金融机构获得贷款的比例较低,结合80. 47%的样本农户愿意将资金存入正规金融机构的事实,我们很容易发现,农村的一些正规金融机构是农村资金的“抽血机”这一现实,这些机构有可能、也有动力将西部地区农村的资金带出农村、甚至带出西部地区,从而使得西部地区的农村陷入“贫穷——打工——得到资金——存入当地储蓄机构——资金外流——贫穷”的恶性循环。

3.对利息的承受情况

数据分析表明:在急用情况下,我国西部地区有60.11%样本农户愿意多付利息,有33.85%的样本农户不愿意为争取获得贷款机会而多付利息,有6.04%的样本农户则认为只要有能获得贷款的机会就愿意多付利息。就具体情况而言,在看病急需借款、孩子上学需借钱、建房需借款、农业生产经营需借款、发展工商业需借款、归还其他借款需借钱等情况下,我国西部地区样本农户所能承受月利率的极差为2.3‰。这就表明:样本农户对贷款的利息有一定的承受意愿,而农户在选择借款时较为理性。结合我国对利率严格管制的现实,政府所提供的有关贷款利率管制以保护农户利益的有关政策,不仅对金融机构业务的开展造成一定的影响,更有甚者,大多数农户可能并不需要这样的政策保护,因此,应适当改革我国有关贷款利率管制的政策,让市场的力量来决定具体的利率。

四、农户信贷可得性的影响因素分析

为分析影响我国西部地区农户信贷可得性的因素,本研究拟使用多分类逻辑回归模型(Multinomial Logistic Regression model)对我国西部地区8 000个农户样本进行分析。

(一)模型简介

MultinomialLogistic Regression主要应用于当因变量水平数大于2,且水平之间不存在等级递减或等级递增关系的回归,通过一种广义Logit模型(Generalized logits model)的方法来进行。若因变量有K个水平,则除一个对照水平外,每一分类与对照水平作比较,拟合K个广义Logit模型。以本研究为例,因变量有四个水平:仅有正规金融机构的借款、仅有非正规金融机构的借款、同时有正规和非正规金融机构的借款、没有任何借款。以没有任何借款为参照水平,得到三个Logistic函数:一个是仅有正规金融机构的借款与没有任何借款相比,第二个是仅有非正规金融机构的借款与没有任何借款相比,第三个是同时有正规和非正规金融机构的借款与没有任何借款相比。这三个模型分别如式(2)、式(3)、式(4)所示,而(1)式为参照组简式。

同时还应该满足:

(二)变量的定义

就因变量而言,样本农户获得金融供给的方式有四种,具体定义方式如表1所示。

表1 变量的定义及说明

可以看出,没有任何借款,成为仅有正规金融机构的借款、仅有非正规金融机构的借款、同时有正规和非正规金融机构借款的共同参照组。

(三)计量结果及其说明

1.计量结果

结合相关数据,对表1所定义的自变量和因变量建立Multinomial logistic模型,具体结果如表2所示。

2.计量结果分析

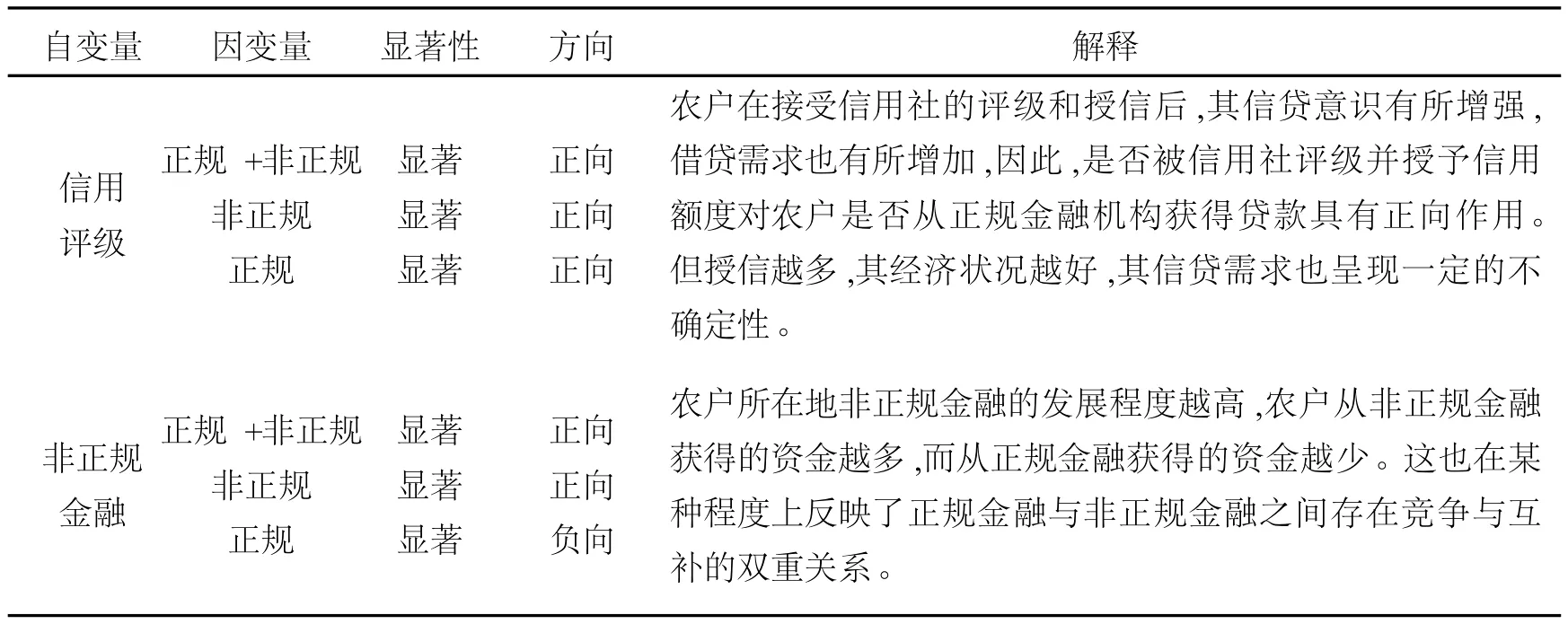

根据调查数据,以没有任何借款为参照组,以标识为“同时有正规和非正规金融机构的借款”部分为第一个广义logit模型(1)的参数估计,标识为“只有非正规金融机构的借款”的部分为第二个广义logit模型(2)的参数估计,标识为“只有正规金融机构的借款”的部分为第三个广义logit模型(3)的参数估计。参数估计结果表明,与没有任何借款的农户相比,各因素对农户信贷可得性的影响的显著性、影响方式及相应的解释如表3所示。

表2 农村金融供给影响因素的Multinomial logistic估计结果

表3 农户信贷可得性的决定因素及其作用方式

续表

续表

五、政策建议

笔者应用相关数据,分析了我国西部地区农户家庭基本特征、农户储蓄情况、农户金融需求现状以及影响农户信贷可得性的因素,通过上述分析可得到以下政策建议。

(一)推进金融创新,进一步满足农户的金融需求

实证分析表明:适合我国西部地区农户的金融产品与服务还较少,正规金融机构应开发一些适合农户特点的金融产品(如针对于外出务工人员的金融产品)。此外,针对正规金融机构在农村地区提供金融服务的成本往往大于其收益的现实以及因此带来的金融机构脱离农村的现实,政府应适当考虑在财税、货币政策方面给予一定的优惠,从而为这些机构提供生存空间,同时也提高了农村资金流动的效果。对农户储蓄情况的分析表明利率成为限制农村金融发展的重要因素,因此,应适当改革目前的利率机制,让资金市场的价格——利率能适当反映资金的供求情况。

(二)加强制度建设,引导非正规金融逐步实现规范化

实证分析表明:我国西部地区的非正规金融与正规金融具有竞争与互补的双重关系,而非正规金融在信息、因地制宜解决抵押和担保等方面也具有天然的优势。事实上,规范发展农村非正规金融组织的核心问题是制度安排问题,政府应通过准入、准出及其他方面的安排,使其充分发挥支持农村经济发展的作用。因此,应借鉴国内外经验,首先为非正规金融的发展营造公平的市场环境,再通过完善非正规向正规金融机构结合与转换的机制等措施,逐步实现非正规金融的正规化。

(三)掌握各层面的重点,科学设计西部地区农村金融的成长机制

笔者认为,农村金融成长机制的设计可从微观、中观、宏观三方面入手。首先,农村金融成长的微观基础在于包括产品与服务、金融机构、治理机制等在内的金融创新。其次,农村金融成长中观层面的重点在于均衡政府与市场之间的力量;当然,政府与市场作用力量的均衡应从区分财政与金融的作用领域、利率决定机制的完善、准入与退出机制的完善、区域差异化政策等方面入手。再次,我国西部地区农村金融成长的最终出路在于融合城市与农村金融。由于历史原因,城乡二元经济结构致使金融结构也呈现二元化,因此,应从城乡互动机制的建设、金融体系的完善、信用系统的建设、制度环境的完善等方面入手,建立协同发展、取长补短、相得益彰、统一的金融体系。

(四)完善农村基础设施,以供应链金融带动西部地区农村金融体系的成长

一般来讲,西部地区农户不能获得正规金融供给的主要原因是缺乏有效的抵押与担保。近年来快速发展的供应链金融则围绕资金充裕、信誉好的中心企业,通过链接该中心企业的上游企业、下游企业(或分销商),有效解决了中小企业借款时缺乏抵押与担保这一问题。在此,我们可以将供应链金融的思想引入到西部地区农村金融体系的建设中,通过完善农村的物流、信息流等基础设施,有步骤地以小组联保、农民协会、农村互助组织、土地银行、农村中小企业等组织为“中心企业”,配合土地流转、新一轮西部大开发、农业产业化发展、城乡经济一体化等农村发展趋势,以供应链金融联通包括微观、中观、宏观三个层面的西部地区农村金融成长机制,最终带动西部地区农村金融的成长。

[1]中国人民银行农户借贷情况问卷调查分析小组.农户借贷情况问卷调查分析报告[R].北京:经济科学出版社,2009.

[2]张杰.中国农村金融制度:结构、变迁与政策[M].北京:中国人民大学出版社,2003.

[3]徐忠,张雪春,沈明高,程恩江.中国贫困地区农村金融发展研究[M].北京:中国金融出版社,2009.

[4]何广文.中国农村金融转型与金融机构多元化[J].农村经济观察,2004(2).

[5]郭树华,王健康,袁天昂.对农村金融的差异需求与分层供给行为选择的模型分析——基于机制设计理论的视角[J].上海金融,2008(5).

[6]李锐,朱喜.农村金融抑制及其福利损失的计量分析[J].经济研究,2007(2).

[7]姚耀军.中国农村金融研究的进展[J].浙江社会科学,2005(4).

[8]阮锋儿,罗剑朝.农户消费、生产性投资与正规金融借贷关系及实证研究[J].农业技术经济,2006(5).

[9]钱水土,陆会.农村非正规金融的发展与农户融资行为研究——基于温州地区的调查分析[J].金融研究,2008(10).

[10]史清华,陈凯.欠发达地区农户借贷行为的实证分析[J].农业经济问题,2002(10).

[11]徐璋勇,王红莉.基于农户需求视角的金融抑制问题研究——来自陕西2098户农户调研的实证研究[J].西北大学学报(哲学社会科学版),2009(9).

(责任编校:夏东,朱德东)

Empirical Analysis of Rural Households’CreditDemand and Influencing Factors of Its Atta inability in W est Region of China

Q IU Juan-dong1,HE Feng-jun2

(1.School of Econom ics and M anagement,Northwest University,Xi’an710127,China; 2.School of Econom ics and M anagement,N ingxia University,Yinchuan750021,China)

Using related survey data,this paper analyzes the basic characteristics,the saving conditions and the financial demand characteristics of the rural households in west region of China,and the influencing factors of attainable credit and the working mechanism of these factors are analyzed by multinomial logic regression model.At last,the author gives the corresponding suggestions from four different perspectives such as further meeting the rural households’financial demand, perfecting the convertmechanis m from irregular finance to regular finance,designing of the rural financial growing mechanism, and using the supply chain finance to motivate rural financial growth in west region of China.

west region of China;characteristics of rural households;financial demand;financial attainableness;rural finance;supply chain finance;irregular finance

F830.59;F323.9;F127

A

1672-0598(2011)01-0028-09

12.3969/j.issn.1672-0598.2011.01.006

一、引言

为了解我国西部地区农户的特征及其信贷可得性的影响因素,本研究使用了中国人民银行联合国家统计局在全国范围内针对农户借贷情况的调查问卷所提供的数据,在此谨向该项目调查组的全体成员表示最诚挚的感谢。该调查涉及内蒙古、吉林、江苏、安徽、福建、河南、湖南、四川、贵州、宁夏10个省(自治区),除河南调查2 040户外,其他各省均2 000户,共计有效样本农户

2010-11-21

教育部人文社会科学重点研究基地重大项目(08JJD840187)“中国西部地区农村金融需求与农村微观金融成长研究”;宁夏哲学社会科学规划项目(07NXBJY06)“欠发达地区农户信贷需求、可得性与农村微观金融成长”

仇娟东(1986—),宁夏隆德人;博士生,在西北大学经济管理学院学习,主要从事金融发展理论、区域经济研究。

我国西部12省区拥有全国71.5%的土地、28%的人口,却只有全国19.4%的GDP;2009年西部地区城镇居民人均可支配收入仅为全国平均水平的80.9%,东部平均水平的67.9%;而2009年西部地区农民人均纯收入仅为全国平均水平的73.5%,东部平均水平的48.4%。①数据来源:据《中国统计年鉴2009》相关数据计算所得。可见,西部落后,农村落后,西部农村更落后,而如何加快西部农村经济的发展是摆在我们面前的迫切问题。农村经济发展的各个环节都直接或间接地依赖于农村金融的发展和支持,而针对于农村金融的各项改革都应围绕农户来进行,农户是未来农村金融改革的中心,农户的特征、需求则成为农村金融改革的起点(李锐,2004)。