分析师的预测与股票收益

——基于深证100R的实证检验

2011-10-26刘宇晟

分析师的预测与股票收益

——基于深证100R的实证检验

刘宇晟 中国人民大学财政金融学院,北京 100872

Diether等在2002年发现,分析师预测的分歧程度在一定程度上能够预测股票未来的收益。分歧程度越高的股票,其未来的收益率与分歧程度较低的股票相比要显著低一些。这个结论与Miller的结论一致。而在1987年,Merton提出与Miller相反的结论,即分歧程度越高的股票其未来的收益率与分歧程度较低的股票相比要显著高一些。本文通过实证的检验,利用2003到2010年深证100R的月度数据,验证我国深市的情况,得到的结论却是我国分析师预测的分歧程度与股票未来的收益几乎无关,这与Diamo和ndVerrecc(hia1987)的结论相符。

预测分歧程度;股票;收益率

综述

本文分析了在跨越时间中,分析师对于股票盈利能力的预测与股票的未来收益率的关系。在文章中,我们发现,拥有更高的分歧程度的股票具有更高的收益率,然而,这样的结论是不显著的。这与Diamond和Verrecchia(1987)的结论一致,即可以说明股票市场中存在理性的套利者和交易商。而为了进一步验证我们的结论,文章采用多元回归的手法,通过时间滚动的回归手法(Fama-MacBeth方法,1973)逐步回归,观察系数,而得到的结论与之前是相同的,即对于分歧程度指标的回归系数是不显著的。

文章是以下面的结构来组合的:首先,我们讨论了数据以及处理方法;然后通过分类模型,得到粗略的结论;进而通过回归模型,进一步讨论,验证预测分歧与股票回报率的关系。

一、数据

文章选用2003年到2010年深市100R成分股的所有月度数据,收集了分析师对于股票的预测分歧情况(disper)和股票的收益率(r)。同时,为了进行模型的扩充,文章同时收集和整理了所有成分股的系统性风险(β),各公司的市场价值(MV)和各公司的账面市场价值比(BM)。所有数据来自Wind数据库。

对于预测的分歧情况,我们采用分析师的月度预测数据的标准差来表示分歧的大小。

首先根据现有文献的方法,将对于股票预测的数量较少的样本删去,以保证对于股票价格的预测的方差(标准差)是显著不等于零的。在数据的处理过程中,我们发现有一些不可获得的数据,为了时间的延续性,我们将空缺数据用前期可获得的数据补充,我们认为这不会对整体统计产生巨大的影响。

二、实证的检验

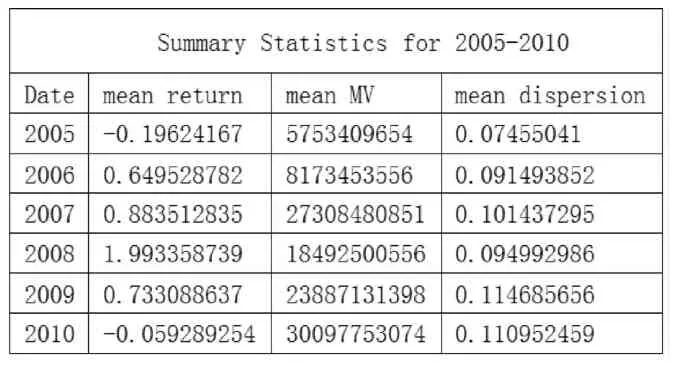

首先,为了对数据有初步的了解,表一是对于数据的统计描述。

表一 统计描述

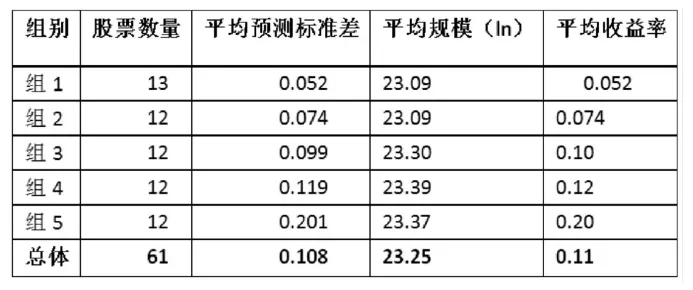

根据Diether 等的方法,我们首先将所有的公司以其不同时间市值的均值作为依据,对公司的规模进行排序分组,在此基础之上,我们以预测分歧(标准差)为依据排序,将每一个规模的公司数据进行分类。表二展示了规模分类数据:

表二 规模分组

在按照规模分组的情况下,我们进一步通过每一组中的预测分歧,将其再分组,以获得相应的结论,如表三所示。

表三 分组回报率

根据表三最后一列的数据,我们可以得到的结论是预测差异越大,回报率越高,即两者存在正向关系。这与Merton的结论相符[i]。但是通过T检验统计,我们可以观测到对于D5-D1不显著,但是可以肯定,结论与Miller[ii]的结论不相同。

为了进一步验证其结论,我们通过模型:

进行回归,通过验证系数的显著性来得到我们的结论,如表四。

表四 回归结果

最终的回归结果显示,对于预测的分歧与股票的回报率不存在显著的关系,这与本文前面得到的结论相同,即与

三、结论

本文结论与Diether 等(2002,JF)的结论存在巨大差异,结论所得到的回归系数不显著(假设检验无法通过),这就意味着,对于股票价值预测的差异与股票的回报率不存在显著的联系。这一结论与D i a m o n d和Verrecchia的结论相符,即在价格预期产生偏离时市场价格依然保持无偏,这样,股票价格与价格预期的分歧不存在相关性。其原因在于股票市场上做市商的正确定价以及信息的透露,股票市场上的投资者无法通过公开市场信息来进行套利(半强有效市场)。这样的假设基于做市商对于经济环境的充分了解和套利者的套利活动。使得股票价格与价格预期的分歧不存在相关性。这样的数据可以从一方面证明中国股票市场上的股票价格与股价预期的几乎无关。

再次强调,在文章的数据处理过程中,由于需要删除和添加季度数据,必然存在信息的确缺失,望见谅。

[1]Ackert, Lucy F., and George Athanassakos, 1997, Prior uncertainty, analyst bias, and subsequent abnormal returns, The Journal of Financial Research 20, 263-273.

[2]Hong, Harrison, and Jeremy C. Stein, 2000, Differences of opinion, rational arbitrage and market crashes, Working paper, Stanford University.

[3]Karl B. Diether, Christopher J. Malloy, and Anna Scherbina, 2002, Differences of Opinion and the Cross Section of Stock Returns, The Journal of Finance, VOL. LVII, NO. 5, 2113-2141

[4]Merton, Robert C., 1973, An intertemporal capital asset pricing model, Econometrica 41, 867-887.

注释

[i]Merton, Robert C., 1987, A simple model of capital market equilibrium with incomplete information, The Journal of Finance 42, 483-510.

[ii]Miller, Edward M., 1977, Risk, uncertainty, and divergence of opinion, The Journal of Finance 32, 1151-1168.

[iii]Diamond, Douglas W., and Robert E. Verrecchia, 1987, Constraints on short-selling and asset price adjustment to private information, Journal of Financial Economics 18, 277-311.

10.3969/j.issn.1001-8972.2011.12.081