有限套利与股价同步性的实证研究

2011-07-24夏新平

肖 浩,夏新平

(华中科技大学管理学院,湖北武汉430074)

股价同步性,即股价“同涨同跌”现象,是世界各国证券市场发展过程中的一种普遍现象,也是近年来公司财务研究的热点和前沿课题。跨国研究证实,在世界主要经济体中,中国股票市场价格波动的同步性仅次于波兰,位居第二[1]。同步性现象的出现破坏了公司信息的传递机制,干扰了市场的正常运行和资源的合理配置,并对公司的投资决策以及投资者利益的保护产生负面的影响。

在有效的市场中,由于股票价格充分地反映了公司的全部相关信息,因此,股价的同步性只来源于公司基本面的同质性。然而,现实中的市场并不完美,价格往往不能很好地反映公司基本面的信息,从而具有较高的同步性。ROLL认为,套利者的套利活动是基于私人信息的交易活动,能够增加股价中的公司特质信息含量[2]。MORCK、YEUNG和YU也证明,在投资者产权保护较差的国家,由于套利者不愿意参与套利活动,从而阻碍了股票价格对公司特质信息的吸收,股价同涨同跌的现象更加明显。传统金融理论认为,套利是完全无限的;而行为金融学却认为,受现实条件的制约,市场套利者的能力是有限的,套利者无法消除资产价格对价值的偏离。实证研究表明,现实中的套利是有成本和风险的,众多的因素会阻碍套利的行为,导致套利的局限[3]。笔者参照现有研究,选取现金股利、交易成本以及投资者成熟度作为有限套利的直接度量,探索我国证券市场有限套利对股价同步性的影响。

1 基本假设

1.1 现金股利与股价同步性

PONTIFF将套利成本划分为持有成本和交易成本,发现持有成本越高,套利交易越不活跃[4]。因为持有成本会降低套利收益,减少套利活动;而且持有成本使无风险的头寸产生了新的风险,导致厌恶风险的套利者持有更少的头寸。进一步,现金股利可以减少套利者的持有成本:一方面,股利减少了所持头寸的有效久期,从而减少头寸的实际持有期限,降低持有成本;另一方面,股利的支付会减少未结头寸的数量,相应地也会减少持有成本。因此,支付的现金股利越多,投资者的套利能力越强。

然而,我国特殊的股权结构却使现金股利的作用有了截然不同的解释。受股权分置制度的影响,非流通股股东(通常为控股股东)与流通股股东(通常为中小股东)之间形成了一种“同股不同本、同股不同价”的特殊现象,也由此产生一类新的隧道效应,即非流通股股东通过现金股利的方式掠夺流通股股东。刘峰等认为,上市公司的高派现已成为大股东利益输送的一种合法而有效的手段[5]。许文斌等研究发现,绝对控股结构的公司在股权分置改革前后一直存在现金股利的隧道效应[6]。此外,由于股票流动性受限,现金股利的支付很大程度上与大股东套取现金和转移资金的企图有关[7]。以上研究表明,在我国现金股利不仅不能减少代理成本,反而以隧道效应的方式增加代理成本。因此,现金股利会增加套利者的持有成本以及被掠夺的风险,抑制套利交易,进而提高股价同步性。综上所述,提出假设1。

假设1 公司支付的现金股利越多,其股价同步性越高。

1.2 交易成本与股价同步性

完美市场的套利是没有交易成本的,但现实中几乎所有的套利都有交易成本的限制。每一笔交易的发生,套利者都需要为之付出直接或间接的成本,既包括买卖证券的手续费和佣金等,也包括市场冲击所带来的成本。在流动性较差的市场中,直接的交易成本对交易价格的影响会很大,同样,投资者为轧平头寸而支付的相关成本也可能很高。一旦交易的成本超过利用套利机会所能获得的收益,投资者将不会构造套利组合进行交易。因此,交易成本形成了一种套利的障碍,限制了理性投资者从证券定价错误中获利并消除了定价偏误的能力。交易成本越大,套利活动越不活跃,潜在的定价偏误程度就越高。交易成本较好地解释了PEAD、小公司效应、一月效应以及封闭式基金折价等资产定价的异象。

另外,交易成本也会限制投资组合的多元化,使投资者不能完全地分散风险,从而限制其套利能力。国外对股价同步性的研究发现,由于交易成本等条件的限制,大量的投资者并不能完全地分散投资,某一类投资者将特别地偏好其中少部分股票,而这类投资者的共性使他们对股票的收益产生了相似的心理预期,从而推动股价的同向运动[8]。因此,交易成本越高,理性投资者的套利活动就越不活跃,非理性投资者共同的心理偏差导致的定价错误则更严重,两者都使股价波动的同步性趋向增强。基于以上分析,提出假设2。

假设2 股票的交易成本越高,其股价同步性越高。

1.3 投资者成熟度与股价同步性

通常,数量庞大的个体投资者都不是掌握知识和信息参与套利的交易者,套利经常是由那种数量虽极少、持有头寸却巨大并且高度专业化的职业投资者来驱动的。国外的研究一般将机构投资者当作是理性投资者、知情交易者或套利交易者,而将个体投资者视为非理性投资者或噪声交易者。大量非理性投资者的存在,会制造出一种额外的套利风险,即噪声交易者风险,它将阻碍市场的套利能力。相反,机构投资者拥有优越的信息渠道、专业的分析能力以及雄厚的资金,既有能力也有动机去挖掘市场信息,参与套利交易。因此,机构投资者越多,投资者整体的成熟度越高,市场套利的能力也越强。

作为套利者,机构投资者可以提高投资者整体的套利能力,增加股价中的特质信息含量,降低股价同步性。例如,PIOTROSKI等研究证明,机构投资者的参与提高了股价的特质信息含量,降低了股价同步性[9];侯宇等在控制了内生性、噪声等因素影响之后,发现我国的机构投资者交易确实增加了股价中的特质信息含量,提高了市场的效率[10]。基于以上分析,提出假设3。

假设3 投资者成熟度越高,股价同步性越低。

2 研究方法

2.1 样本选择与数据来源

选择2003—2004年所有A股上市公司为初选样本。在样本筛选过程中,剔除了以下样本:①金融类上市公司,以避免不同会计准则的影响;②当年度IPO的公司;③年度内少于200个交易日的公司;④相关数据不全的公司。最终得到2 328个公司-年样本。

研究中使用的数据均来自于CCER数据库,以及国泰君安CSMAR数据库。股价同步性的计算采用SAS软件,统计分析由STATA完成。

2.2 变量定义

2.2.1 股价同步性的衡量

参考ROLL的方法,用CAPM模型的拟合系数R2衡量股价的同步性:

式中,ri,t和 rm,t分别为第 t个交易日的股票收益率与市场收益率(深市与沪市的市场收益率分别用两市的综合指数收益率表示)。

根据统计学原理,R2的经济意义可以理解为股票价格的变动被市场波动所解释的比例。因此,R2越大,股价同步性越高。由于R2的取值区间为(0,1),不符合最小二乘法的要求,因此在进行回归分析时,先对R2进行如下的对数转换:

2.2.2 解释变量

构造两个现金股利变量:①上市公司是否支付现金股利DIV1,为虚拟变量,如果上市公司支付现金股利,则为1,否则为0;②股利支付率DIV2,定义为每股现金股利除以股价。

构造两个交易成本变量:①金额表示的交易量TC1,定义为年度内交易股数与交易价格乘积的平均值除以流通A股数量。这是因为实证研究和理论性研究都表明,以金额表示的交易量是间接成本的一个重要决定因素,交易成本和以金额表示的交易量之间有反向的关系[11-12];②股票价格的倒数TC2,参照PONTIFF的做法,将股价的倒数作为交易成本的代理变量[13]。

构造3个投资者成熟度变量:①广义机构持股比例INST1,机构包括基金、券商、券商理财产品、QFII、保险公司、社保基金、企业年金、信托公司、财务公司、银行、一般法人和非金融类上市公司等;②狭义机构持股比例INST2,仅指证券投资基金;③机构投资者数量INST3,定义为公司被开放式和封闭式基金季报列入十大重仓股的次数。

综上所述,有限套利的潜在因素如表1所示。

表1 有限套利的潜在因素

2.2.3 控制变量

设置7个控制变量:①第一大股东持股Top,定义为第一大股东持有股份数与总股本的比率;②赫芬达尔指数Herf,定义为第二至第五大股东持股比例的平方和;③公司规模Size,定义为年初总市值的自然对数;④资产负债率Lev,定义为总负债与总资产的比率;⑤市账比M/B,定义为总市值与净资产的比率;⑥换手率Volume,定义为年度日换手率的平均值;⑦实际控制人Private,为虚拟变量,当实际控制人为民营、外资或集体所有制等企业时,取值为1,为国有企业时取值为0。另外,模型中还加入年度虚拟变量Year和行业虚拟变量Industry,以充分考虑年度效应和行业效应。

3 实证结果与分析

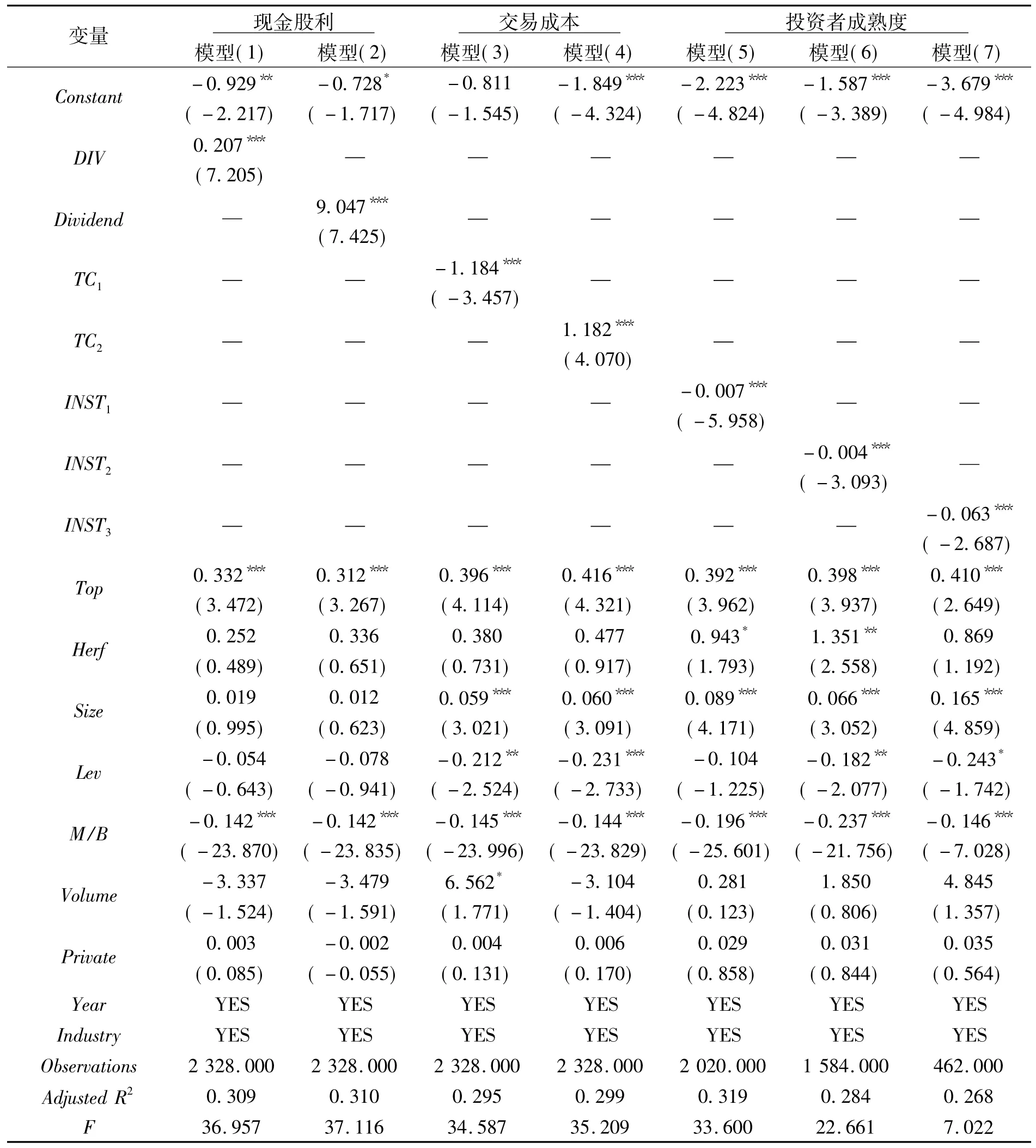

全样本多元回归结果如表2所示。

回归结果表明,主要解释变量的实证结果都与表1的理论预期一致,并且解释变量的加入增加了回归的总体解释度,也就是说在统计意义上能更好地解释股价的同步性。

其中,模型(1)和模型(2)是对现金股利的回归结果。从模型(1)可见,RSQ与DIV1的回归系数为0.207,在1%的水平下显著。这与假设1一致,表明相对于不支付现金股利的公司来说,支付现金股利的公司其股价同步性更高。从模型(2)可见,RSQ与DIV2同样在1%的水平下显著正相关,这说明,公司支付的现金股利越多,股价同步性越高。因此,与国外现金股利的研究结论相反,我国特殊的股权结构使支付现金股利成为控股股东掏空上市公司、掠夺流通股股东的一种合法方式,由此产生的代理成本增加了套利者的持有成本,减少了套利者的套利活动,从而提高股价同步性。上述结果印证了研究假设1。

模型(3)和模型(4)是在检验模型中分别纳入交易成本的两个代理变量时的结果,其中,TC1与交易成本成负向关系,TC2与其成正向关系。与理论预期一致,两种不同测度下的检验都表明交易成本与股价同步性之间存在正向关系;从统计显著性上来看,RSQ与TC1、TC2都在0.01以下水平显著相关,这说明,股票的交易成本越高,股价同步性也越高。由于采用交易成本的间接测度,随着TC1增加,即以金额表示交易量增加,说明市场流动性增强,交易活动对价格冲击减弱,从而使真实交易成本降低。随着真实交易成本减少,套利活动会变得更加活跃,价格更能够反映出公司基本特质,从而减少股价同步性。而TC2的减少也有同样的解释。上述结果印证了研究假设2。

最后考虑投资者成熟度,模型(5)~模型(7)是在模型中分别纳入投资者成熟度的3个代理变量时的结果。可以看到,变量 INST1、INST2和INST3的结果与前面的预期一致,即随着广义或狭义机构投资者持股比例或机构投资者数量的增加,股价同步性减弱。从统计显著性上来看,RSQ与3个测度变量都在0.01以下水平显著负相关,这说明,机构投资者参与程度越高,投资者成熟度越高,股价同步性越低。尽管我国机构投资者产生较晚而且在市场中所占的比例较小,但机构投资者确实通过套利交易向市场传递信息,消除市场的偏误定价,使股票价格更好地反映其内在的基本价值,从而降低股价同步性。这一结果与侯宇和叶冬艳的发现一致,也印证了研究假设3。

表2 现金股利、交易成本和投资者成熟度与股价同步性的全样本多元回归结果

4 结论

与国外的研究不同,在我国现金股利已成为控股股东挖掘隧道的工具,增加了套利者的持有成本,从而与交易成本和投资者成熟度一起成为制约套利者能力的重要因素。在有限套利理论框架下对现金股利、交易成本及投资者成熟度与股价同步性之间的关系进行实证检验,结果发现,由于阻碍了套利交易,现金股利和交易成本对股价同步性有显著的正向影响;而机构投资者促进市场的套利活动,增加了股价的信息含量,使投资者成熟度与股价同步性显著负相关。以上结果一致证明,市场的套利限制越严重,股价同步性越高。

[1]MORCK R,YEUNG B,YUW.The information content of stock markets:why do emerging markets have synchronous stock price movements? [J].Journal of Financial Economics,2000,70(2):215 -260.

[2]ROLL R.R2[J].The Journal of Finance,1988,43(3):541-566.

[3]SHLEIFER A,VISHNY R W.The limits of arbitrage[J].The Journal of Finance,1997,52(1):35 -55.

[4]PONTIFF J.Costly arbitrage and the myth of idiosyncratic risk[J].Journal of Accounting and Economics,2006,42(1/2):35 -52.

[5]刘峰,贺建刚.股权结构与大股东利益实现方式的选择:中国资本市场利益输送的初步研究[J].中国会计评论,2004(1):141-158.

[6]许文斌,刘猛.我国上市公司股权结构对现金股利政策的影响:基于股权分置改革前后的实证研究[J].中国工业经济,2009(12):128 -138.

[7]肖珉.自由现金流量、利益输送与现金股利[J].经济科学,2005(2):67-76.

[8]BARBERIS N,SHLEIFER A,WURGLER J.Comovement[J].Journal of Financial Economics,2005,75(2):283-317.

[9]PIOTROSKI J,ROULSTONE D.The influence of analysts,institutional investors,and insiders on the incorporation ofmarket,industry,and firm - specific information into stock prices[J].The Accounting Review,2004(79):1119-1151.

[10]侯宇,叶冬艳.机构投资者、知情人交易和市场效率:来自中国资本市场的实证证据[J].金融研究,2008(4):131-145.

[11]BHUSHAN R.An informational efficiency perspective on the post- earnings announcement drift[J].Journal of Accounting and Economics,1994,30(1):45 -65.

[12]ALIA,HWANG L,TROMBLEY MA.Arbitrage risk and the book - to - marketanomaly[J].Journal of Financial Economics,2003,73(2):355 -373.

[13]PONTIFF J.Costly arbitrage:evidence from closed -end funds[J].The Quarterly Journal of Economics,1996,111(4):1135 -1151.