“曼氏”震荡余波

2011-05-14崔晓火

崔晓火

全球的投资者们,注定要为过分热情的投机心态付出代价。正当欧美主要经济体的银行业正通过所谓的“去杠杆化”来缓解债务风险时,全球曼氏金融控股公司却通过杠杆操作借机炒作欧洲主权债券。这一逆动最终酿成了不得不吞咽的苦果。

10月31日,这家拥有218年历史的美国第五大期货交易商因投机欧债失利导致长期巨亏,向纽约南区法院正式申请破产保护。

自此,曼氏金融成为了华尔街上第一家因欧洲债务危机倒下的全球金融机构。它倒下之后,连累了无数投资人,这些投资人至今没有得到他们希望看到的解决方案。

这也使人们深深明白:在全球化的今天,面临经济衰退和债务危机深化的经济全局,无论是地球上哪个角落的理财者所面临的投资风险,或许都比2008年更大。

祸起欧债危机

时至今日,欧洲债务危机的威力已不限于制造欧陆政局的地震,它的淫威也让远在北美的投资者为自己没有着落的账户辗转难眠。

道恩.米勒是芝加哥商业交易所的投资成员。因为该交易所于11月11日暂停了与曼氏金融的交易,这名美国人共计200万美元的曼氏金融投资被冻结,并面临清算。现在,窘迫的他至今拿不出女儿2011学年的3万美元大学学费。

“我的投资和我个人的全部生活不得不就此停摆了。”这位50岁的投资人表示。

而在全球范围内,共有总计54.5亿美元、分属于15万个曼氏金融个人账户的账目,自公司申请破产保护之日起被有关的清算机构冻结。时间过去近半个月,从纽约到伦敦,从香港到新加坡,受到曼氏金融倒下而资产被隔离的投资者们,至今没有得到他们希望看到的解决方案。

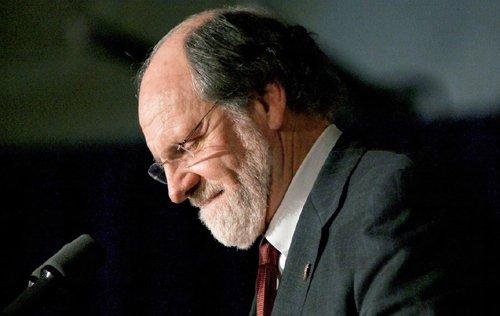

曼氏金融的倒闭也让其员工感到“震惊”。10月31日申请破产后的第四天,在投资领域曾一度风光无限的公司主席兼首席执行官乔恩.科尔津辞职,属下的1066名员工在毫不知情的情况下遭到解雇。一位曼氏金融的前员工表示,他甚至是从电视上知道公司破产的消息,当场“完全被震惊了”。

无论投资者,还是员工,他们都不知道曼氏金融63亿美元的资金被他们的主席科尔津暗地挪出,用于投资烫手的山芋——欧洲国家主权债务。在他的指引下,曼氏金融在全球豪赌意大利、西班牙和葡萄牙等欧洲重债国的公债,但最终酿成一杯放倒自己的毒酒。

事实上,曼氏金融在破产之前已经负债累累,但是主席科尔津对于凭借其就任高盛投资银行时的对高风险、高回报的迷信,让个人和公司都走到了穷途末路。

申请破产之前,曼氏金融虽然拥有410亿美元资产,但是债务总计却高达397亿美元,股权资本仅有5亿美元。然而,股权资本并不富足的曼氏金融却通过交易抵押和杠杆化的操作,与欧债共舞并最终倒下。被欧债击倒之前,曼氏的资产与资本比率甚至高达80倍,而因高杠杆而垮台的雷曼兄弟使用的财务杠杆,仅为30.7倍。

鉴于其面临的极高风险,10月27日,两大评级机构穆迪与惠誉均将曼氏金融的债券评级降为BA2和BB+的“垃圾”级。此前,标普也一向坚持给予其BBB-的最低投资级。在评级机构的负面评价下,曼氏金融的主要经纪商纷纷暂停委托在公司的交易,客户急于撤资,曼氏金融的股价在负面消息连连的10月末急跌67%,市值不足2亿美元。

10月的最后一天,曼氏金融正式成为美国第八大申请破产保护的投资机构。其申请破产的资本是克莱斯勒汽车公司2009年申请破产保护数额的四倍,并且排在了雷曼兄弟公司、华盛顿互助银行和商业投资信托公司集团等金融巨头之后。

在破产的清算过程中,清算机构发现曼氏金融还涉嫌挪用客户资金。清算发现,曼氏金融欧债持仓不仅难以准确估值及出售套现,公司客户账户上竟有6.33亿美元蒸发得没了踪影。调查人士分析,曼氏金融高层可能涉嫌将这一部分客户的个人账目挪用于持有欧债。

目前,破产清算人正在和全球曼氏金融全球分公司的剩余雇员合作确定客户账户的交易记录,并确定这些客户在各自账户中的现金和资产状况。

鉴于曼氏金融账务不清,包括美国证券交易委员会、商品期货交易委员会以及美联储在内的联邦监管机构正在对曼氏金融进行调查。外界认为,曼氏金融引发的关于投资风险和投资者权益的讨论,正在引起金融监管机构的重视。

风险失控

曼氏金融的破产,对于已经辞职的公司主席兼首席执行官科尔津是一次沉重的打击。这位笃信投资回报、个性强烈的投资银行领袖,最终因为自己的固执己见而遭到市场抛弃。

64岁的科尔津拥有一套典型的投行思维模式。他从1975年加入高盛投资银行,凭借自身的强烈竞争意识于1994年一举站上高盛首席执行官的职位,并在公司上市的过程中发挥了决定性的作用。而在1999年,这位狠角色离开高盛,原因是在竞争中不敌后来就任美国财长的保尔森。坊间传说,在高盛最后的日子里,科尔津因为忍受不了众叛亲离,曾一度在公司门口的出租车里办公直到离职。

在此后的几年里,科尔津还展现了其在政治领域的能力,他担任了一届美国新泽西州州长,并一度成为美国总统贝拉克.奥巴马谋求连任的主要筹款人。直到2010年3月,竞选州长连任失败的科尔津开始了他在曼氏金融的生涯。

曼氏金融原本是由创始人詹姆斯.曼在1793年在伦敦创建的一家糖业经纪公司。2007年,公司被分拆上市,全球曼氏金融控股独立出来。而在科尔津的眼里,曼氏金融要复制高盛的成功。他宣称,要在10年内取代高盛,成为全球首屈一指的投资银行。

在这一思维的指导下,科尔津一系列投机式的操作就不难理解了。他通过交易,将这家规模不大的期货和商品交易商,转变成提供全面服务的经纪商,由代客买卖商品及衍生工具的经纪行转为回报较高的投资银行。

此后,曼氏金融大举押注商品、政府债务、期货和衍生品,而且用的是自有资金,既没有联邦担保的银行存款,也没有美联储贴现窗口贷款,正是在这种没有监管的背景下,这家不断壮大的公司却吸纳了大量“有毒”的欧债。

美国美林银行的资深分析师表示,自2008年金融危机爆发以来,发达经济体的银行业持续进行“去杠杆化”操作,减缓投资风险。包括曼氏金融从事的传统意义上的全球大宗商品市场,收益都受到影响。

然而,正当大多数金融机构都在尽力降低他们对欧债风险敞口,独具赌性的科尔津看重的,却正是这些债券因为存在相对较高的违约风险而带来的高回报。科尔津指望欧洲领导人能在投资者警醒之前化解主权债务危机,从而保护曼氏金融在全球的持仓债务,甚至曾经放言,曼氏金融已成功管理这些风险敞口,相信到2012年12月将持仓债务变成正收益。

但他却完全错了。终结曼氏金融的,正是对欧洲债务的巨大风险敞口。

事实上,美国本土的金融监管机构已在近年来多次关注并提醒曼氏金融的资本比率问题。对于曼氏金融负直接监管责任的美国商品期货交易委员会,不止一次请科尔津接受询问,提出公司应重视风险控制问题,并提出动议,对包括曼氏金融现在内的交易商加以风险的监管。

然而,科尔津对于委员会的提议置之不理。他坚称,更多的监管只会“损害公司的成长”。但是在过去12个季度里,曼氏金融在科尔津的投机模式下运营,只实现了区区三个季度的盈利。最终,让公司走到尽头的也正是科尔津眼中的投机模式。

曼氏“震荡波”

虽然科尔津的曼氏金融未能成为与高盛相提并论的投资银行巨头,但是至少在破产这一项内容上,华尔街却将它与另一家已经破产倒闭的、资金规模达到数千亿美元的华尔街投资银行巨头雷曼兄弟联系到了一起。投资者最担心的莫过于曼氏金融的倒闭进一步蔓延至银行业震荡,导致又一次系统性的崩盘。

不过分析人士指出,曼氏金融造成全球市场震荡的可能性虽然存在,但概率不大。

这是因为,相对于2008年被次贷危机终结的雷曼兄弟,曼氏金融用于投资的资产基本均为自有资金,并未牵连到任何被美国联邦储蓄保险公司担保的银行,因此避免了引发全面震荡的可能。

美国联邦储备委员会主席伯南克11月2日也公开表示,曼氏金融破产未令美联储遭受损失,并预计其破产不会对金融稳定性造成重大冲击。

自2008年国际金融危机以来,欧美主要经济体都相继推出一些监管改革措施,收紧衍生工具交易的监管,以防范金融业的系统性风险,其中就包括禁止接受过政府救援和担保的银行从事自营交易的“沃尔克规则”。11月9日,该法案的一位联合起草人就撰文表示,全球曼氏金融公司的破产,值得美国充分重视这起美国第八大破产案背后的原因。

尽管美国政府计划在2012年7月正式实施这项法案,一些大银行为改善在金融危机中严重受损的企业形象,也已提早收缩了自营交易业务,但包括曼氏金融在内的证券经纪商仍可利用高杠杆进行过度冒险。

对于包括中国投资者在内的理财者来说,从“曼氏”教训中得到的最深刻体验可能就是金融风险的潜在威力。在欧债危机未来充满不确定因素的背景下,投资者面临的系统性风险或许超过了2008年金融危机时的情况。

有市场分析师提醒:所谓“跑赢CPI”只是一个传说。投资行业的一条铁律从未改变,那就是“高回报对应高风险”。

北京中期期货有限公司金融事业部经理李永生在谈及曼氏金融引发的冲击波时表示,目前全球商品和债券交易都深受欧债危机的影响,投资者由于心态浮躁,容易忽视对杠杆风险的重视。

“曼氏金融从事交易期货,期货本身没有风险,但最大的风险来自杠杆。从近年来的趋势来看,在投资中一定要善用杠杆,杠杆拉的太大,风险自然增大。”李永生在接受《中国新闻周刊》采访时说。

然而,也有分析家对曼氏金融带来的震荡波持更加悲观的看法。

国家信息中心预测部、中国国际问题研究基金会研究员张茉楠警惕地提醒投资者:“曼氏绝对不会是欧债危机中倒下的唯一一个,更不会是最后一个。”

目前,曼氏金融的最大债权人是摩根大通和德意志银行,分别持有12亿美元和10亿美元的债券。这两家金融巨头是否会因为曼氏金融的清算而受到牵连,目前仍是未知数。

分析人士担心,随着意大利、西班牙等欧元区主要经济体的国债收益率仍然徘徊在警戒线边缘,更多来自投资领域的风险可能会进一步显现。欧洲主要经济体的银行业仍然持有数以千亿计的欧洲主权债务,一旦发生异动,欧洲主权债务的系统性风险向银行业扩散的风险不可小视。

在欧债危机阴云不散的背景之下,曼氏金融引发的多米诺骨牌效应,或许还将继续。