股权分置改革、终极控制者和公司绩效

2011-02-28于静

于 静

(河南理工大学 经济管理学院,河南 焦作 454000)

一、引言

股权分置是困扰我国证券市场发展的重大制度问题,破坏了上市公司利益机制一致性的基础,导致流通股股东和非流通股股东的利益发生冲突(廖理、张学勇,2008)。[1]对于流通股的中小股东来说,他们主要关注股票二级市场价格,热衷于通过公司股价的波动来获取短期资本增值;而公司股价的波动主要来源于上市公司的业绩变化,因而中小股东主要关注公司业绩和未来发展前景。然而,上市公司股份中占主导地位的非流通股不能上市流通,只能依法协议转让;而转让价格一般是以每股净资产为基准加上小幅的溢价,远远低于二级市场的流通股价,转让价格与公司的经营业绩和发展前景并无直接关系。这种情况很难促使大股东有积极性去努力提高公司业绩,进而提高大股东财富的正向激励机制被割裂。股权分置改革的顺利实施,将实现所有股份的全流通,使大股东和小股东的利益取向开始趋于一致。

到目前为止,学术界关于股权分置改革对公司绩效影响的实证研究还比较少,而且认识存在较大的分歧。一些学者研究表明,股权分置改革后我国上市公司的经营绩效总体上有明显的改善(李锋,2008;淳伟等,2009)。[2-3]而陈明贺(2007) 通过对81家上市公司两年的面板数据进行研究后发现,执行一年多的股权分置改革对已参加股改的公司绩效有正、负两方面的作用。[4]另外,李旭旦(2007)通过对234家上市公司2006年中期业绩与2005年的对比分析,发现股权分置改革在短期内对改善公司业绩的作用并不显著。[5]总体上看,对于股权分置改革对公司绩效影响的研究样本较小且并不深入,并且认识存在较大分歧。本文采用2003-2008年的大样本数据,对股权分置改革成效进行研究;通过设置股权分置改革虚拟变量以及股权分置改革和终极控制者现金流权、控制权、两权分离度的交叉项,检验股权分置改革对公司绩效的影响以及终极控制者利益取向的变化。

二、理论背景

在公司治理方面,世界上大多数国家和地区的上市公司采用金字塔控制结构(La Porta.,1999;Claessens et al.,2000;Faccio et al.,2002;刘芍佳等,2003)。[6-9]处于金字塔顶端的终极所有者为上市公司的终极控制人。Almeida和Wolfenzon(2006)建立了关于金字塔股权结构的理论模型,提出了选择效应理论。他们通过模型预测到高投入、低盈利的项目往往由具有金字塔股权结构的公司承担,因而我们可以观察到金字塔股权结构和公司价值之间存在负相关关系。[10]商业集团中以金字塔形式存在的公司比单独的或水平结构的公司,其托宾Q值更低(Claessens et al.,2002;Volpin,2002),[11-12]并且这种低估随着控股股东现金流权的下降而增加。La Porta等(1999)研究了1995年末27个发达国家的所有权结构,提出了新的代理理论,认为现代公司的代理问题不再发生于经理人和股东之间,而是大股东和小股东的代理问题。[6]尤其是在金字塔的控制结构下,大股东拥有的控制权往往超过现金流权,他们有能力也有动机去侵占小股东的利益。大股东不再以公司价值最大化为目标,而是以控制权私利最大化为目标,进而导致公司价值下降。Claessens等(2002)研究了1996年末8个亚洲国家1301家上市公司终极控制者和公司价值的关系,发现控股股东的现金流权和公司价值之间存在正相关关系(激励效应),两权分离度和公司价值存在负相关关系(堑壕效应)。[11]Claessens等的研究结果暗示了大股东侵占小股东的风险,并认为大股东和小股东之间的代理问题是世界上大部分国家上市公司的重要代理成本。Bertrand,Mehta和Mullanaithan(2002)发现在印度的企业集团中,控股股东存在将资源从他们拥有较少现金流权的公司转移到拥有较大现金流权公司的现象。[13]我国学者苏启林和朱文(2003)以2002年沪、深股市公开交易的128家家族类上市公司为基础,研究了我国家族控制和公司价值的关系,得出了与La Porta等和Claessens等相似的结论。[14]邓建平等(2006) 基于最终产权的观点,发现当控股股东的控制力和其现金流量权分离越大时,公司价值越低。[15]王鹏和周黎安(2006)利用2001-2004年中国A股市场数据,进一步印证了现金流权的激励效应和两权分离度的侵占效应。[16]张荔等(2011)也发现股权性质会影响上市公司的业绩。[17]

尤其是我国上市公司存在股权分置现象,非流通股在上市公司中占据绝对控股的地位,因此上市公司体现更多的是非流通股的利益。虽然全球资本市场上存在着大股东利益输送行为的案例,但我国资本市场中大股东利益输送行为的现象更普遍、更广泛。随着股权分置改革的完成,上市公司股价的波动会直接影响到持有原来非流通股的终极控制者的利益。因此,虽然全流通之后金字塔式持股结构仍然会存在,但终极控制者股权价值相对于市场价值的回归,必然对其行为产生影响,从而纠正其掏空上市公司资源的动机,使其利益取向回归于公司价值本身(廖理、张学勇,2008)。[1]

三、研究设计

(一)样本选择与数据来源

本文选取2003-2008年在沪深股市进行交易的所有A股上市公司为初始样本。由于选取这个时间段的样本中股改和未股改的上市公司基本上各占一半,故研究结果的稳健性更强。按以下标准对初始样本做了剔除:首先剔除了金融和保险行业的上市公司样本;其次,剔除了发行H股和B股的上市公司样本;最后,剔除了数据缺失的样本。因此,最终确定的样本数为988个,观察值5928个。本文所使用的财务数据来自于CSMAR公司研究系列数据库;市场化指数来源于樊纲和王小鲁编制的中国市场化指数 (2006) 。[18]

(二)控股股东的控制权和现金流权

根据La Porta等(1999)的研究,本文如下定义和计算控股股东的控制权和现金流权:(1)控股股东为最终控制人,不再为其他股东所控制;控制权包括直接控制和间接控制;在每一条控制链条中,有效的控制权为链条中的最小值。(2)现金流权即为每条控制链(包含直接控制和间接控制)中控制权的乘积之和。

(三)变量定义与描述性统计

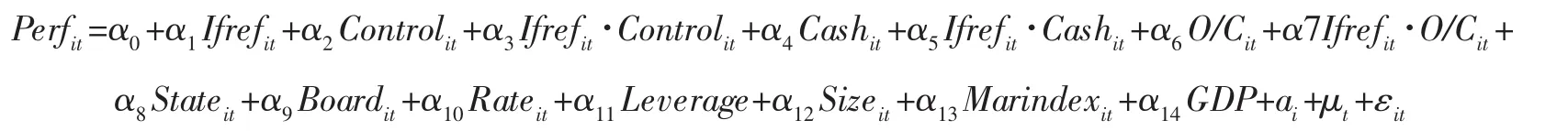

本文设置了如下模型来验证股权分置改革对上市公司绩效的影响:

表1为有关变量的定义和度量,表2为主要变量的描述性统计结果。从衡量公司绩效的统计量来看,我国上市公司间的业绩差距较大。股权分置改革虚拟变量均值为0.4894,说明本文所取的样本基本上是股改和未股改的公司各占一半。控股股东的控制权和现金流权均值分别为38.8448和33.0947,这与LLSV(1999)研究发现集中的股权结构在世界范围内相当广泛的结论相一致。从两权分离度指标来看,我国大部分上市公司都不存在两权分离,这与欧美等国金字塔式和交叉持股模式存在差异。61.89%的样本观察点对应着国有控股的上市公司。我国的董事会成员平均有9.4153个,独立董事占到34.66%。上市公司资产负债率的均值和中位数分别为59.2073%和52.9300%,这主要因为上市公司希望从股票市场融资而不是向银行借款。公司规模的均值和中位数非常接近。我国各个地区的市场化进程和增长率存在明显差异。为了避免回归分析中的多重共线性问题,本文还进行了自变量间的相关性分析,发现控股股东的控制权、现金流权和两权分离度间都存在高度相关性,因此在后面的回归分析中需要分开来进行检验。

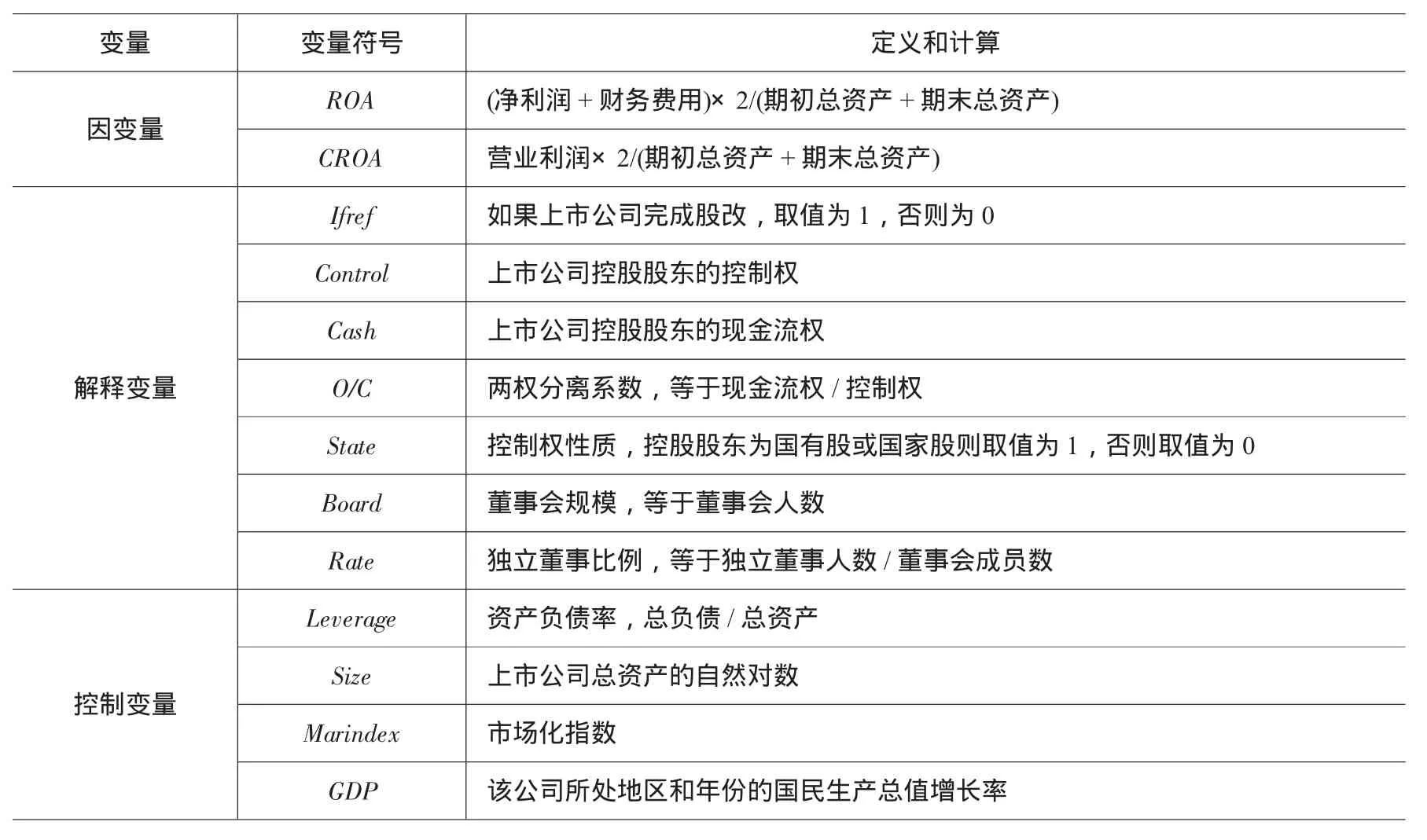

表1 有关变量的定义和度量

表2 主要变量的描述性统计结果

四、实证结果和分析

(一)股权分置改革对上市公司绩效影响的回归检验

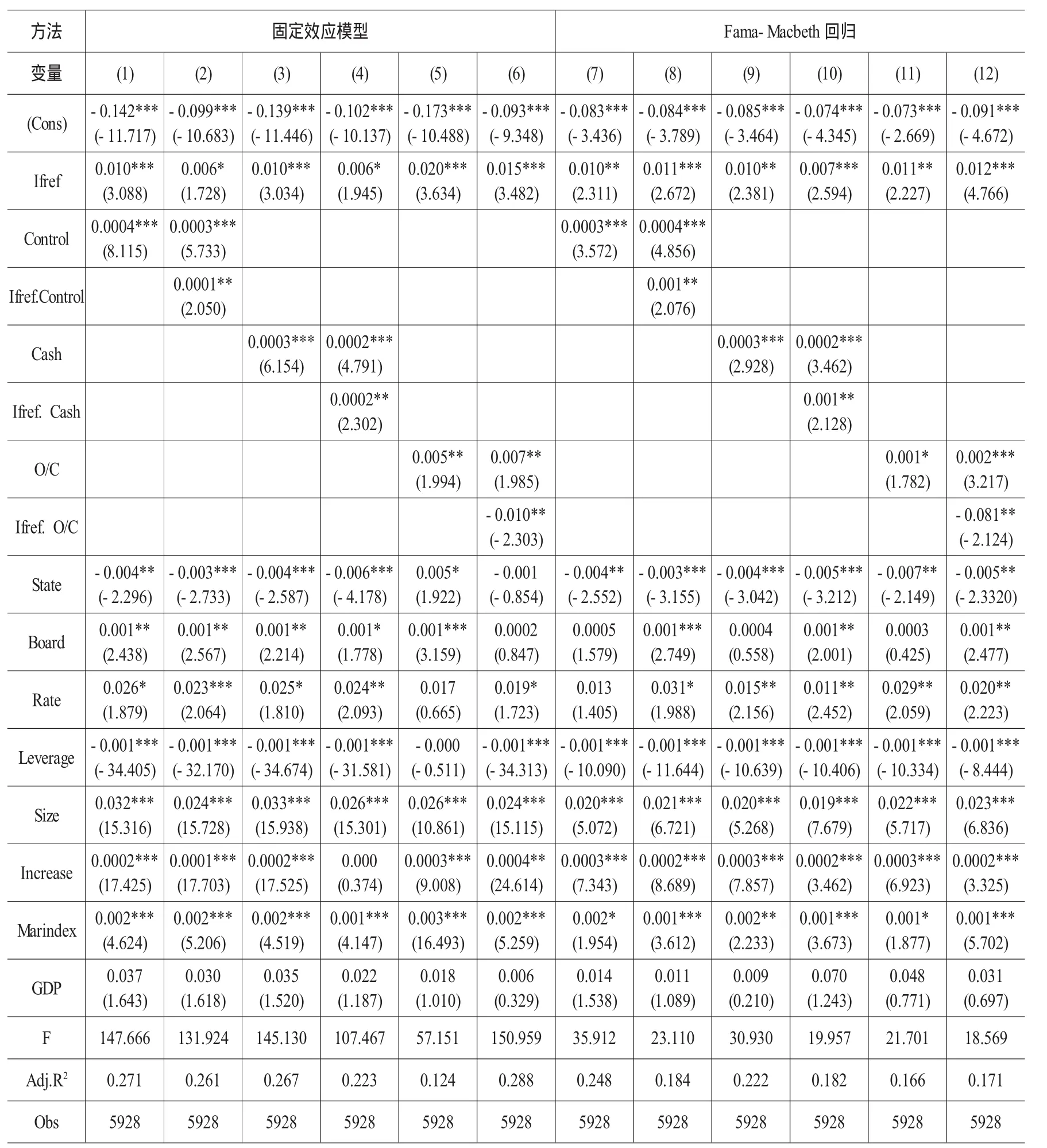

表3为股权分置改革对上市公司绩效影响的回归结果。从Ifref系数来看,正值表明股改带来了上市公司资产收益率和主营业务资产收益率的显著提高,即上市公司绩效在全流通之后存在明显上升,控股股东的利益取向有所回归于上市公司价值本身;进一步从终极控制者的角度来分析,从Control系数来看,对于全部时间样本而言,控制权越大,上市公司绩效越好。因为交叉项Ifref·Control的存在,Control系数表示的是股改之前控制权对公司绩效的影响,其正的显著系数说明在股改之前,控制权会提高上市公司的绩效;Ifref·Control的系数显著为正说明,股改对公司绩效存在显著影响,而对于相同的控制权水平,全流通之后公司绩效会有显著提高,控股股东的利益取向发生显著回归。从Cash系数来看,对于全部时间样本而言,现金流权越大,上市公司绩效越好。因为交叉项Ifref·Cash的存在,Cash系数表示的是股改之前现金流权对公司绩效的影响,其正的显著系数说明在股改之前,现金流权会提高上市公司的绩效;Ifref·Cash的系数显著为正表明,对于相同的现金流权水平,全流通之后公司绩效会有显著提高。从O/C系数来看,对于全部时间样本而言,两权分离度越大,上市公司绩效越差。因为交叉项Ifref·O/C的存在,O/C系数表示的是股改之前两权分离度对公司绩效的影响,其正的显著系数说明在股改之前,两权分离会降低上市公司的绩效;Ifref·O/C的系数显著为负表明,对于相同的两权分离度,全流通之后公司绩效会有显著提高,进一步验证了股改之后控股股东的利益取向发生了显著回归。

进一步观察表3报告的其他相关控制变量的系数,从控制权性质State来看,国有股东会降低公司绩效。对于公司治理变量Board和Rate,董事会规模越大,独立董事比例越高,上市公司绩效越好,即公司治理水平的提高有利于改善公司业绩。过度负债会降低公司业绩,高的负债比例增加了终极控制者所控制的资源,从而有利于其进行利益输送,进而降低了公司业绩。公司规模Size越大,公司绩效越高。市场化进程越快,公司绩效越好。GDP的快速增长有利于公司业绩的提高,即经济的快速发展可以带动公司业绩的提高。

表3 股权分置改革对上市公司绩效影响的回归结果

(二)稳健性检验

为了保证回归结果的稳健性,本文选择了不同的回归方法进行检验。首先选择了面板数据固定效应模型;其次采用了Fama-Macbeth回归;最后采用了随机推断方法。具体步骤为:按照上市公司股票代码从小到大排序,每次挑选100只股票,第一次为1-100的股票,第二次为10-110的股票,以此为规则选择至序号为890-988的股票,共得到99个样本,分别对每个子样本进行回归;取所有回归得到的估计系数的平均值,并检验其是否显著不等于零。可以变换公司绩效的替代变量,采用市场指标来衡量公司绩效。本文借鉴辛清泉等(2007)的方法,采用当年5月到次年4月的月个股回报率计算年股票回报率。[19]用年股票回报率替代公司绩效。由于篇幅所限,本文只列出了因变量为总资产报酬率时的固定效应模型和Fama-Macbeth回归结果(见表4),得到的结论与前文一致。

表4 股权分置改革对上市公司绩效影响的回归结果(稳健性检验)

五、结论与启示

股权分置改革后,我国上市公司绩效有所改善吗?终极控制者利益取向回归于上市公司价值本身了吗?有此疑问,源于股权分置制度从根本上阻碍了我国证券市场的健康发展,股权分置改革的顺利实施将实现所有股份的全流通、大股东和小股东的利益趋于一致、大股东的利益取向开始回归于公司价值本身的目标。事实上,股权分置改革真的起到了这种作用吗?

计量分析结果表明:股改确实提高了上市公司的绩效;股份全流通后,终极控制者的利益取向明显回归于上市公司价值本身,股权分置改革起到了改善公司治理的预期效果。在全流通之前,现金流权和控制权会督促终极控制者提高公司绩效,两权分离会降低公司绩效;而在全流通之后,对于相同水平的控制权、现金流权和两权分离度,公司绩效会有显著提高。

本文得到的启示是,我国目前的股权结构比较适用水平式的所有权结构而不是金字塔式的所有权结构。在金字塔式的控制结构下,大股东拥有的控制权往往超过现金流权,他们有动机也有能力去侵占小股东的利益,以较小的成本获得较高的收益。大股东不再以公司绩效最大化为目标,而是以控制权私利最大化为目标,进而导致公司绩效下降。在这种情况下,两权分离度越高,这种大股东与小股东之间的代理成本就越大,大股东侵占小股东的动机就越强。国家应该尽量避免上市公司层层控制的股权结构,避免上市公司形成过于复杂的控制权结构。这不仅要求上市公司披露控制权结构,并给出具体的控制权、所有权和两权分离度数值,而且国家应该规定上市公司两权分离度阀值,要求超过阀值的公司整顿股权结构。

[1]廖 理,张学勇.全流通纠正终极控制者利益取向的有效性[J].经济研究,2008,(8):77-89.

[2]李 锋.股权分置改革后上市公司的绩效提高了吗[J].证券市场导报,2008,(10):10-17.

[3]淳 伟,叶 勇,陈 璇.股权分置改革对我国上市公司业绩影响的实证分析[J].预测,2009,(4):43-49.

[4]陈明贺.股权分置改革及股权结构对公司绩效影响的实证研究——基于面板数据的分析[J].南方经济,2007,(2):57-66.

[5]李旭旦.股权分置改革对上市公司业绩的影响分析[J].商业时代,2007,(4):77-78.

[6]La Porta,R.,Lopez-de-Silanes,F.,Shleifer,A.,Vishny,R.W..Corporate Ownership around the World[J].Journal of Finance,1999,(54):471-518.

[7]Claessens,S.,Djankov,S.,Larry,H.P.Lang..The Separation of Ownership and Control in East Asian Corporations[J].Journal of Financial Economics,2000,(58):81-112.

[8]Faccio,M.,Larry H.P.Lang..The Ultimate Ownership of Western European Corporation[J].Journal of Financial E-conomics,2002,65(3):365-395.

[9]刘芍佳,孙 霈,刘乃全.终极产权论、股权结构与公司绩效[J].经济研究,2003,(4):51-63.

[10]Almeida,H.,Wolfenzon,D.A Theory of Pyramidal Ownership and Family Business Groups[R].Working Paper,2006.

[11]Claessens,S.,Djankov,S.,Larry,H.P.,Lang.Disentangling the Incentive and Entrenchment Effects of Large Shareholdings[J].The Journal of Finance,2002,(6):2741-2771.

[12]Volpin,P.F.Governance with Poor Investor Protection:Evidence from Top Executive Turnover in Italy[J].Journal of Financial Economics,2002,(64):61-90.

[13]Bertrand,M.,Mehta,P.,Mullainathan,S.Ferreting out Tunneling:an Application to Indian Business Groups[J].The Quarterly Journal of Economics,2002,(117):121-148.

[14]苏启林,朱 文.上市公司家族控制与企业价值[J].经济研究,2003,(8):36-46.

[15]邓建平,曾 勇,李金诺.最终控制、权力制衡和公司价值研究[J].管理工程学报,2006,(3):26-32.

[16]王 鹏,周黎安.控股股东的控制权、所有权与公司绩效:基于中国上市公司的证据[J].金融研究,2006,(2):88-98.

[17]张 荔,施继攀,章卫东.股东性质、多元化类型与公司业绩关系的实证研究[J].当代财经,2011,(1):121-128.

[18]樊 纲,王小鲁.中国市场化指数——各地区市场化相对进程2006年度报告[M].北京:经济科学出版社,2007.

[19]辛清泉,林 斌,王彦超.政府控制、经理薪酬与资本投资[J].经济研究,2007,(8):110-122.