贴现现金流法在矿业权评估中的应用

2011-01-23姬长生

李 远,姬长生

(中国矿业大学矿业工程学院,煤炭资源与安全开采国家重点实验室,江苏 徐州 221008)

在矿业权评估活动中,根据勘查区具体情况选择合适的评估方法,直接关系到矿业权评估的准确性。目前,在矿业权评估活动中,常用的方法有重置成本法、地质要素评序法、贴现现金流法、可比销售法等。由于收益途径能客观、合理地确定评估参数的情况下得到与市场交易比较接近的评估值,相对公正、易于为交易双方接受,贴现现金流法在矿业权评估中得到了广泛的应用,是现在我国矿业权评估活动中主流的评估方法之一。

1 矿业权和矿业权评估

矿业权是指直接支配国家所有的矿产资源进行开发利用并享受因此所得利益的一种权利。矿业权是从矿产资源所有权派生出来的准物权,按现行法规分为探矿权和采矿权。

一般认为,矿业权作为一种权利,不具有实物形态,所以是一种无形资产。但是,矿业权的存在,必须依附一定空间、一定数量和质量的矿产资源,它并不等同于专利权等无形资产。所以,矿业权可以成为相对独立的另一种资产。当矿业权人在一级市场从国家有偿取得矿业权后,或者从矿业权二级市场有偿获得矿业权后,矿业权就成为企业的资产,为企业所“拥有”或“控制”,并可以用货币计量其价值。

矿业权作为一种资产,同时也具有商品属性。国家在一级市场有偿出让矿业权给矿业权人,矿业权人在二级市场可以依法转让矿业权。也就是说,矿业权可以流转,这也就是矿业权商品属性的体现。

与矿业权相关的概念,还有矿业权价值、矿业权价款和矿业权价格。矿业权价值是指矿业权人在一定期限内,通过对矿产资源客体的活劳动和物化劳动的投入而可能产出的投资收益额,它实质上就是由于对矿产资源的使用而使矿产资源产生的价值影响,包括国家所有收益、矿业权投资者收益和劝业权劳务者收益这三部分。矿业权价款包括探矿权价款和采矿权价款,现在普遍的观点是矿业权价款的征收是对国家投资的一种补偿,它的实质就是国家勘查投资的收益。而矿业权价格,就是矿业权价值的货币表现。

矿业权评估源自于资产评估,就是把矿业权的各种特征按照一定规律进行量化,并估算其价值。根据评估对象的不同,矿业权评估时采用的方法也不同。

2 矿业权价值评估的贴现现金流法

贴现现金流法,即DCF(Discounted Cash Flow)法,是通过预测资产实施后隔年的现金收支(现金流入和现金流出),计算净现金流量(Net Cash Flow),经贴现后求出现值之和,作为评估资产的一种方法。

运用贴现现金流法评估矿业权价值时,应遵从三个重要步骤,分别是:核实储量,计算可采储量;合理确定假设条件,拟定开发方案;建立财务模型,列出现金流量表。现金流量表包含以下内容:①现金流入量(+):销售收入、固定资产残值回收、流动资金回收;②现金流出量(-):固定资产投资、流动资金、经营成本、销售税金及附加、所得税;③净现金流量,即现金流入量减去现金流出量。

使用贴现现金流法评估矿业权的公式为:

(1)

(2)

式中:Wp为矿业权评估价值;CI为现金流入量;CO为现金流出量;Wbi为社会平均利润(Wbi=Epi·δ,其中δ为社会销售平均利润率);r为贴现率;n为计算年限(i=1,2,3,…,n)

这种计算方法,在建设期内分配有固定资产投资;在试生产期内,分配有部分流动资金;在生产期的现金流出量中,采用经营成本。式(1)中从净现金流量中扣除社会平均收益,得到的是资产的超额收益,即矿业权资产收益;式(2)计算的是整体资产或实物资产的收益。

3 贴现现金流法关键参数的选取

贴现现金流法的参数,主要分资源技术因素和经济因素两大类共八个方面,即矿产资源储量、生产能力及生产年限、固定资产投资、流动资金、销售收入、总成本费用、贴现率和社会平均收益(利润)。

(1)矿产资源储量。煤矿的固体资源评估时,采用的可采储量=基础储量-设计损失量-采矿损失量;石油、天然气资产评估采用剩余可采储量,即:剩余可采储量=可采储量-累计采出量。

(2)生产能力。生产能力涉及到生产成本、服务年限和建设投资,从而影响总收益的水平。生产能力的确定,要在市场预测的基础上,根据矿产储量大小和有关的技术经济参数来确定,是生产成本、服务年限和建设投资三者的合理综合匹配。

(3)收益计算。矿产资源开发的收益,是由于投入的资金、技术、管理等因素与矿产资源相结合而取得的。但是在采用收益现值法进行评估时,需要把非矿产因素对收益所作的贡献扣除。

(4)贴现率的选取。在贴现现金流法评估矿业权资产时,贴现率的选取是一项非常重要同时又非常复杂的工作。当选取的折现率过高时,将会降低资产的评估值,反之亦然。在选取贴现率时,应该注意以下几个问题:折现率应当与预期收益相匹配,即折现率的计量应当在预期收益确定的基础上进行选择;风险因素,因为矿产勘查是一个投资高风险、长周期的行业,面临着矿产勘查和开发中的技术风险、市场风险等。所以,我们评估观点上的折现率,就应当包括无风险收益率和风险报酬率两个方面。即:折现率=无风险收益率+风险报酬率。

4 贴现现金流法评估A煤矿探矿权实例

4.1 勘查区地质概况

A煤矿勘查区位于西北某省西南约60km处。面积约为11.42km2,交通运输情况良好。总煤炭资源储量约为28000万t。

A煤矿矿区呈低缓丘陵地貌,海拔1400m左右,属于半干旱大陆性季风气候,勘查区内农耕、牧业、经济作物均发展良好,缺乏工业。

勘查区可采煤层水分平均值10%,煤质大部分为低灰煤,挥发分中高。结合邻区煤质推测本勘查区煤质为低硫分低灰分的优质煤。

4.2 评估方法

本案例对勘探探矿权价值评估根据评估对象的特点,认为本探矿权的地质研究程度较高,资料基本齐全、可靠,这些报告和有关数据基本达到采用现金流法评估的要求。

计算公式为:

(3)

式中:Wp为探矿权基础价值; CI为年现金流入量; CO为年现金流出量; r为折现率; i为年序号(i=1,2,3…n); n为计算年限。

4.3 主要技术参数指标的选取与计算

该煤矿评估利用资源储量为28000万t,其中,推断的经济资源量为17000万t,预测的资源量为11000t。

(1)可采储量:该煤矿主要可采煤层为厚煤层,回采率为75%,永久煤柱、工广煤柱及大巷煤柱为6000万t。

可采储量=(评估利用资源储量-设计损失量)×矿井采取回采率

即可采储量=(28000-5900)×75%=16575(万t)

(2)生产规模:本次评估确定该煤矿设计生产能力为260万t/a。

(3)矿井服务年限:

矿井服务年限=矿井可采储量/(矿井设计生产能力×储量备用系数)

由于勘查区属于简单偏中等构造类型,故储量备用系数取1.4。

即矿井服务年限=16575/(1.4×260)=45.54(年)

4.4 主要经济指标的选取与计算

(1)矿井建设投资

根据评估,本矿达到设计能力所需要的建设总投资为58000万元,其中井巷工程为19000万元,地面建筑物9000万元,设备费用10000元,安装工程费3500万元,工程预备费7500万元,其他费用为9000元。吨煤投资为296.29元/t。

(2)固定资产投资

根据《矿业权评估收益途径评估方法修改方案》,工程建设费用按照具体项目分类,其他工程费用按照投资金额分配到上述项目中。预备费不计入。因此,固定资产投资为:井巷工程22300万元,房屋建筑物11200万元,设备及安装工程17000万元,合计50500万元。

(3)总成本与经营成本

总成本为外购材料费、工资及福利、修理费、补偿费、折旧费、维简费、安全费用、井巷工程费、利息、外购燃料及动力费。经计算,单位总成本为90.1元/t,正常生产年总成本为23426万元。

(4)固定资产残值回收

固定资产残值率按5%计算,房屋建筑物按40年折旧期计算折旧,机器设备按15年折旧期计算折旧,其余费用不计残值。

该煤矿正常年固定资产折旧额为1300万元,吨煤折旧费为5元/t。

回收固定资产残值为4200元。

(5)流动资金

该煤矿固定资产投资为50500万元,固定资产资金率取15%,则流动资金为7575万元。

(6)税费收入

年销售收入=原煤年产量×原煤的销售价格=260×259.9=67574(万元)(该地区原煤不含税价取230元/t,含税价格为230×1.13=259.9元/t)。

(7)销售税金及附加

销售税金及附加包括城市维护建设税、教育费附加和资源税。城市维护建设税和教育费附加以增值税为税基。

增值税额为当期销项税额减当期进项税额,销项税率为13%,进项税率为17%。

年销项税额=销售收入×销项税率=67574×13%=8784.62(万元)

年进项税额=(外购材料费+外购燃料及动力费)×进项税额

=(5100+2500)×17%=1292(万元)

年增值税额=年销项税额-年进项税额=8784.62-1292=7492.62(万元)

年城市维护建设税=年增值税额×城市维护建设税率

=7492.62×7%=524.48(万元)

教育费附加=年增值税额×教育费附加税率

=7492.62×3%=224.78(万元)

资源税=年原煤产量×单位资源税税额

=260×3.2=832(万元)

年销售税金及附加合计=年城市维护建设税+年教育费附加+年资源税

=524.48+224.78+832=1581.26(万元)

企业所得税=(销售收入-总成本费用-销售税金及附加)×33%

=(67574-23426-1581.26)×33%=14046.91(万元)。

4.5 折现率

根据《矿业权评估指南(2004年修订版)》,折现率取值范围为8%~10%。对矿业权出让评估和国家出资勘查形成矿产地的矿业权转让评估,地质勘查程度为勘探以上的探矿权及采矿权评估折现率取8%,地质勘查程度为详查及以下的探矿权评估折现率取9%。故本次探矿权评估折现率取9%。

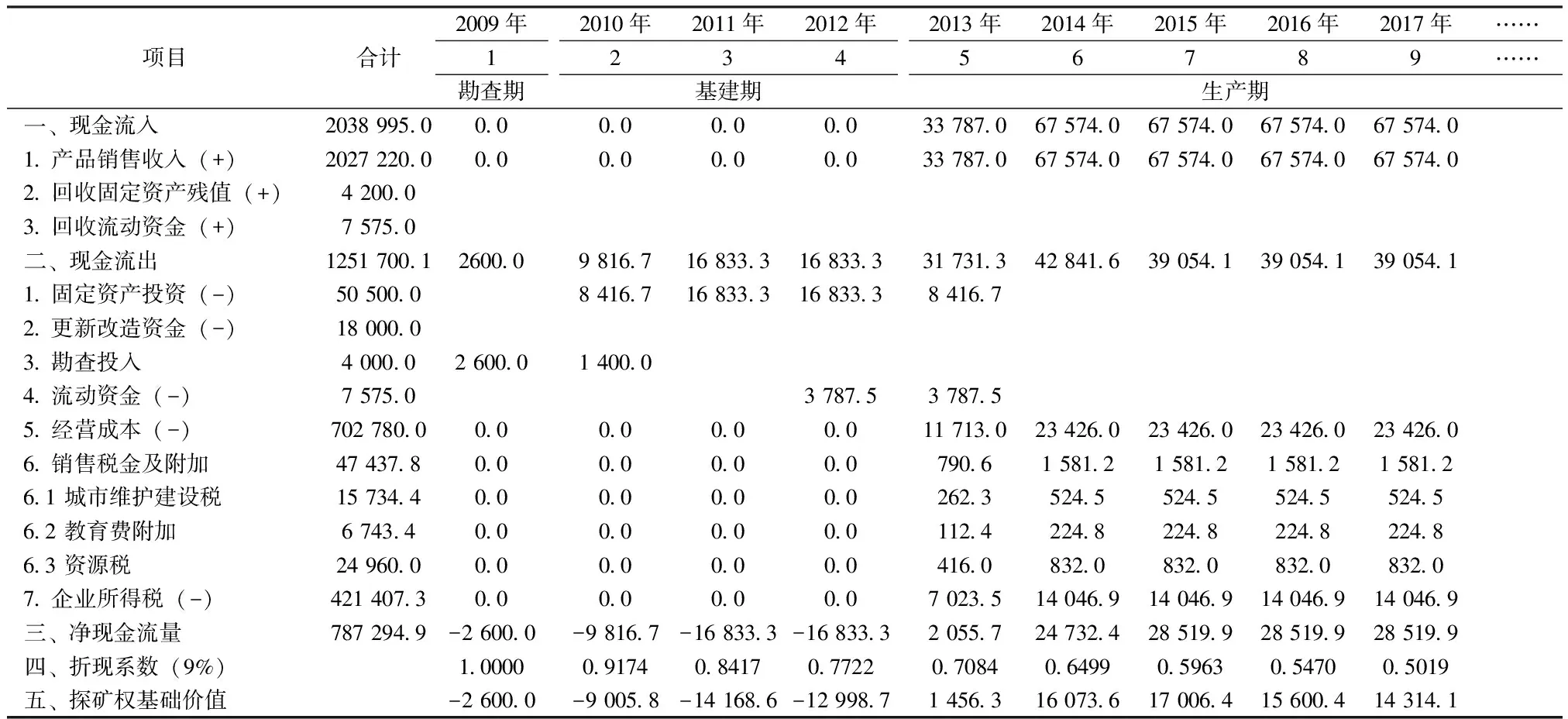

对该煤矿勘查区矿业权基础价值的计算详见表1。对勘查区预测的使用年限为30年,由于篇幅所限,仅列出前9年的矿业权价值。

表1 A煤矿矿业权基础价值估算表

5 结论

贴现现金流法主要是从预测论、核算论的角度出发,根据过去和现在的状况,规律性地揭示项目将来的状况。它综合了市场的供求状况、企业生产经营前景、收益、社会收益、资产变现价格等等因素,设计出具体的资产评估法。贴现现金流法由于其自身的优点,而成为矿业权评估中主流的方法之一。

运用贴现现金流法评估矿业权时,是通过预测各年的现金流入和流出,得到净现金流量,从而运用贴现法得到项目的净现值。它考虑到了资金的时间价值,通过对每一项投资或者收益的长期评估来确定项目的价值。但是,这种方法本身就存在着一些问题。

首先,在运用贴现现金流法计算收入时,是按照当前的矿产品价格计算的,但是矿产品价格具有波动性,每年甚至每一时段的价格都是不同的,而贴现现金流法却忽视了矿产品本身的价格因素,使得在计算时产生误差。

其次,贴现现金流法不能体现出矿业活动中管理者的因素和经营的灵活性。投资人可以根据市场的变化,采取不同的管理措施,而这一重要的因素却没有被贴现现金流法考虑到。贴现现金流法为矿业投资假定了一个刚性的策略,这就导致了很多项目价值被误算。

最后,也是运用贴现现金流法评估矿业权时最主要的一个因素,就是折现率的选择问题。由于折现率是人为决定的,所以选择一个合适的折现率非常困难。如果为了求稳妥而选择了较大的折现率,就会低估许多潜在价值较高的项目;相反,如果折现率选取较低,就会过高估算项目价值。

[1] 夏佐铎.矿产资源资产评估理论和方法[M].武汉:中国地质大学出版社.2006,6.

[2] 袁怀雨,苏迅,等.矿业权评估——理论、方法、参数概论[M].北京:中国大地出版社,2004,10.

[2] 张钦礼,王新民,刘保卫.矿产资源评估学[M].长沙:中南大学出版社,2007,7.

[3] 肖荣阁,王淑丽,等.矿产资源评价与矿业权评估[J].资源与产业,2009,6(3):37-43.

[4] 李松青,王国顺.矿业权价值评估中主要参数的确定[J].求索,2009(2):13-15.

[5] 翁春林,张义平.资产评估方法在矿业权评估中的应用研究[J].有色金属,2009(7):59-61.

[6] 李松青.矿业权价值评估DCF法与实物期权法比较研究[J]. 矿业研究与开发,2009,29(3):96-98.