上市公司金融投资潮之患

2011-01-01饶育蕾盛虎

董事会 2011年4期

上市公司热衷金融投资早已路人皆知,尽管2007年以来跌落的股市教训深刻,然而面对资本市场的诱惑,上市公司是否能耐得住寂寞?

经历了2006年启动的股改牛市和2008年全球金融危机的洗礼,内地股票市场依旧延续着非理性繁荣与恐慌的交替。在“暴利神话”的诱惑下,很多企业特别是非金融类上市公司纷纷筹钱出力参股券商或非上市金融企业股权,甚至直接从事证券投资。然而,这股投资潮在为上市公司带来可能的高额利润的同时,也让巨大的风险随影而至。

券商参股潮逢牛必现

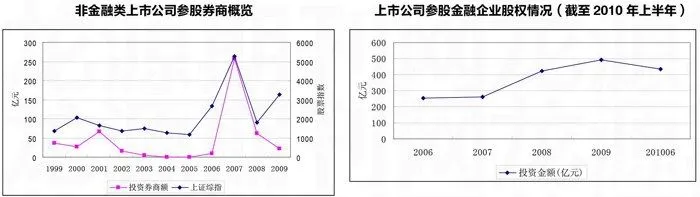

证券公司的主要利润源于经纪业务的佣金、投行承销费以及自营业务的投资收益,股市上涨往往能为其带来利润的大幅增长。由此,券商公司的股权受到市场的热烈追捧,参股券商的上市公司股价也疯狂上涨。统计发现,随着2000年和2007年两次牛市到来,非金融类上市公司相应出现了两次参股券商高潮。

随着上证综指走牛,非金融类上市公司参股券商逐渐增加到2001年的72家。而2001—2005年的熊市期间,证券业全行业亏损,参股券商的上市公司降至1家。到了牛市再现的2007年,参股券商的非金融类上市公司数急升到253家,有60家券商被参股,平均每家券商被4.2家上市公司持股,像申银万国证券的参股上市企业更是多达33家。2008年金融危机爆发后,参股券商的上市公司则急剧减少。但随着2009年股市逐步复苏,上市公司参股券商的投资热情重新燃起。例如,华茂股份2010年公告称,将以不超过净资产的50%、总额不超过18亿元的金额参与广发证券的定向增发,因而被业界称为“准金融股”。投资券商为公司带来了可观的利润,华茂股份2010年的总利润额为4.69亿,其中投资收益和政府补助高达3.27亿,仅出售宏源证券1830万非限售流通股的收益就高达2.97亿元,占了全部利润的63.31%。

银行业改革变身香饽饽

2005年,以中国银行和建设银行为代表的国有商业银行的股改和上市,拉开了商业银行制度性改革的序幕,人们对商业银行的盈利能力和抗风险能力的预期大幅改善。而投资非上市或拟上市的金融企业特别是一大批城市商业银行,因为陆续成功上市,赚钱效应凸显,这诱使一些非金融类上市公司闻风而动。上市公司对非上市金融企业的股权投资的热情持续升温。

上市公司沉迷股票投资

资本市场阶段性的非理性繁荣,引发上市公司投资股票的热情,而随着股票价格急剧上涨,交叉持股给上市公司贡献了巨额利润或潜在收益。统计表明,2006年上半年,进行股票投资的上市公司仅3家,到下半年时猛增到400家以上。2007年以后,相互持股的公司始终维持在500家左右,换言之,30%以上的上市公司参与了股票投资;而且持有两个以上行业的上市公司占股票投资公司数量的近一半,许多公司持股的行业甚至横跨五个以上。

从投资额来看,从2007年以来,非金融类上市公司投资股票的金额也呈持续升温的趋势,尤其是制造类企业。像宝钢股份在2007年3季度动用超过33亿元资金进行短期类证券投资,而千金药业2007年2季度从事证券投资的资金超过总资产的27%。

2008年以来的股票市场的持续下跌,使股票暴利神话一一吹破。制造类上市公司因为亏损纷纷撤出股票投资。但随着市场走出金融危机的阴影,上市公司参与股票投资又开始活跃。最典型的是炒股“明星公司”金陵药业和阳光照明,无论是在大盘股、小盘股还是新股中,这两家公司的身影频频出现。2009年的244个交易日中,阳光照明和金陵药业分别光顾了119只和342只股票,金陵药业更是以平均每天1.4只股票的交易频率让专业股民望尘莫及。巨大精力的投入有什么结果?2009年,阳光照明获得投资收益749万元,为其当年的利润增长做出了巨大贡献。金陵药业就没有那么幸运,在2008年投资收益亏损1.12亿的情况下,2009年取得了4750万元的投资收益,成为公司业绩增长167.51%的主力军,但2010年蓝筹的低迷导致公司业绩巨幅下滑。报表显示,金陵药业2010年前三季度的投资收益全部亏损,导致前三个季度的利润分别下降41.84%、30.67%和102.9%。

风险魅影不期而遇

非金融类上市公司热衷于从事金融投资,短期内可能为企业创造巨额的利润,但企业的资金是有限的,过度的金融投资必然导致对主业投资的削弱,从而削弱经营活动产生的利润比重。金融证券投资因为风险难控,往往使上市公司暴露在股市巨幅波动的系统性风险中,损害了公司的盈利质量,动摇了可持续发展的根本。

股票投资收益的不确定性使参与股票投资的非金融类上市公司的净资产收益率出现大幅波动。调查表明,进行股票投资的制造类上市公司的收益常常具有更大的波动性。

曾有“现金奶牛”美誉的佛山照明在2007年用近7亿元进行股票一级市场投资,用2.8亿元从事二级市场投资。随着市场的上涨,公司于2006、2007年分别产生了7000多万元和3.28亿元的投资收益。然而2008年以来的低迷行情,导致公司当年一季度股票投资亏损近8000万,二季度亏损达到1.1亿元。重创之下,佛山照明2009—2010年的前三个季度沉寂了下来。但2010年10月的行情再一次诱发出冲动,公司2010年11月25日发布三个公告:一是出资1.117亿参与厦门银行增资扩股,二是用不超过8000万元进行沪、深股市新股申购,三是购买券商理财产品。财富的诱惑下,佛山照明终究耐不住寂寞。

还有被市场称为“业绩预减王”的湖北金环。公司曾预告2010年亏损1800万元,原因除了原材料价格大幅上涨外,还有“公司没有减持所持有的长江证券”,因为上年度的1.93亿利润中投资收益高达1.89亿。而其随后发布修正公告,称2010年净利润为260万—500万元,重要原因是“证券投资在四季度获得了较好的投资收益”。

从市场时机角度看,在股票市场整体全面上涨时期参股券商往往需要付出高昂的认股成本。例如,2007年上市公司中纺投资对中信证券的参股价达到惊人的每股101元。服装龙头企业雅戈尔也有着对券商股权投资的热情:公司于2000年以发起人的身份用3.2亿元认购了2亿股中信证券股权,用1.5亿元认购了宁波证券14.97%的股权,2005年以来的牛市行情,给雅戈尔带来200多亿的账面投资收益;尝到甜头的公司于2007年以每股35.88元的价格投资近36亿元参股海通证券,随着2008年以来股市走熊,公司对券商的股权投资收益也大幅缩水。

上市公司都有自身经营的主营业务,从长远和可持续发展的角度看,企业的投资项目选择只有更多地考虑战略上的相关性,把资源主要投入到主营业务中,才能保持其在主营业务领域的核心竞争力,才能更稳健地为股东创造财富。