限售股个人所得税新政与企业所得税特别纳税调整分析

——以“紫金富豪避税门”为例

2010-09-27何晓蓉刘爱明

何晓蓉,刘爱明

(1.中南林业科技大学经济学院,湖南长沙 410004;2.中南大学商学院,湖南长沙 410083)*

限售股个人所得税新政与企业所得税特别纳税调整分析

——以“紫金富豪避税门”为例

何晓蓉1,刘爱明2

(1.中南林业科技大学经济学院,湖南长沙 410004;2.中南大学商学院,湖南长沙 410083)*

紫金富豪避税门事件显示,上市公司限售股股东避税的灰色通道在于将法人股以成本价转让给关联自然人后再在二级市场套现。国税总局规定,自2010年起对个人转让限售股的所得应征收个人所得税。该规定部分堵塞了原有的避税漏洞,但无法追溯既往的限售股转让行为,对以限售股申购ETF行为是否纳税也未予以明确,且可能导致税收套利。税务机关应根据企业所得税法特别纳税调整的一般反避税条款,对无合理商业目的低价转让法人股权的关联企业进行纳税调整,达到反避税目的。

紫金矿业;紫金富豪;限售股;ETF;特别纳税调整

2009年9月18日,《华夏时报》以《紫金富豪借灰色通道减持避税超10亿》为题,报道了国内H股、A股上市公司福建紫金矿业集团股份有限公司(601899SH/2899HK,以下简称紫金矿业)的几大自然人股东利用税收监管盲区,通过灰色通道避税的事件[1]。“紫金富豪避税门”事件在媒体上公开后,立刻在国内掀起了轩然大波。本文旨在分析该事件背后的操作手法,评析税务机关的应对措施,提出对税务当局的监管建议。

一、“紫金富豪避税门”事件过程简介

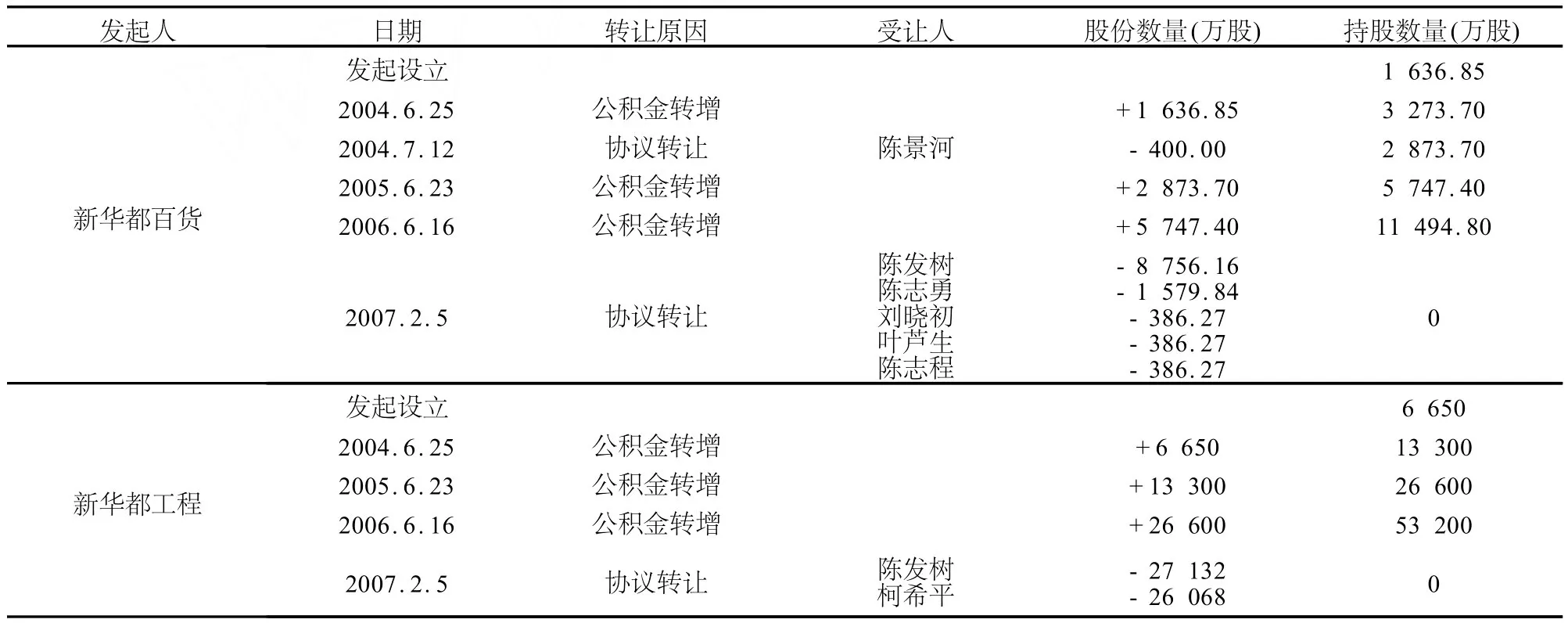

“紫金富豪避税门”事件的主角是紫金矿业第一大自然人股东陈发树,记者调查发现,他拥有的股份大都协议转让自“新华都百货”和“新华都工程”发起认购的紫金矿业限售股。2007年2月5日,上述两家企业按每股0.1元的面值协议分别转让给陈发树8756万股和2.7132亿股。紫金矿业于2009年7月26日、7月3日分别发布股东减持公告,披露陈发树于2009年4月27日至7月1日,通过上海证券交易所大宗交易系统和上海证券交易所竞价交易系统累计减持公司解禁流通股2945.38967万股。记者认为这件“紫金富豪避税门”背后的神秘灰色通道就是将法人股个人化,即把股份从应纳企业所得税的企业法人名下转让给免征个人所得税的自然人[2]。发起人法人股东与其关联方个人以成本价结算,待限售期满后再由个人股东在二级市场套现,从而逃避缴纳企业所得税和个人所得税。紫金矿业两大自然人股东陈发树和柯希平以成本价6100万元将市值约55亿元的6.1亿股紫金矿业股票从新华都百货和新华都工程转移到自己名下,这些利润如果体现在新华都百货、新华都工程的利润表上,按照25%的税率应缴企业所得税超过13亿元。而转让给陈发树和柯希平等人后,按照个人转让上市公司股权暂免征收个人所得税的规定,避税金额超过11亿元。

二、2009年前转让公司股份的税收政策回顾总结

(一)2009年12月31日前转让公司股份的税收政策

个人或者企业转让公司股份,分别涉及到个人所得税和企业所得税的纳税义务。个人转让公司股份的纳税义务与该股份是否属上市公司而不同。1994年起实施的《个人所得税法》明确对转让公司股份按“财产转让所得”税目征收个人所得税,但考虑到我国证券市场发育还不成熟,为了配合企业改制,促进股票市场稳定健康发展,经国务院批准,我国对个人转让上市公司股票所得一直暂免征收个人所得税[3]。而1991年实施的《外商投资企业和外国企业所得税法》和1994年实施的《企业所得税暂行条例》,以及2008年实施的《企业所得税法》均规定,企业应税收入总额包括转让所持有的其他公司股份等财产转让收入。因此,2009年12月31日前我国股票转让的所得税政策为:个人转让上市公司的股票所得暂免征收个人所得税;个人转让非上市公司的股份所得,按“财产转让所得”项目征收20%的个人所得税;公司转让上市公司和非上市公司的股份所得,均应并入应纳税所得额按33%(2008年前)或25%(2008年后)的税率征收企业所得税。

(二)税收差别待遇政策为避税行为提供转移定价和转换纳税主体的空间

很明显,如表1所示,紫金矿业的各大自然人股东发现并充分利用了上述税收政策存在的避税空间和监管真空地带,进行了发起人法人股东向个人关联方转让股份的避税安排。

表1 紫金矿业部分发起人股份变动情况

表1显示,两家发起人法人股东均在2007年2月以前,通过协议转让的方式以每股0.1元的成本价将所持紫金矿业股份的全部转让给陈发树、柯希平等个人。成本价转让使得这两家法人股东一无所获,在明知紫金矿业A股上市必然产生大幅溢价收益的背景下,新华都工程等为何如此慷慨呢?紫金矿业《首次公开发行A股招股意向书》清楚地表明,他们之间存在直接的拥有或者控制关系,构成关联方交易[4]。其中,陈发树持有新华都实业集团股份有限公司75.87%的股份,而新华都实业持有新华都工程51%的股权;柯希平持有厦门恒兴集团有限公司95.40%的股份,厦门恒兴持有新华都工程49%的股权。但是,根据上述《招股意向书》附录3《福建至理律师事务所法律意见书》记载,2004年7月12日新华都百货协议转让给不存在关联关系的陈景河400万股,其转让价格却是按2003年12月31日的每股净资产值6.4633元计算。紫金矿业另一发起人股东金山贸易与其实际控制之间也有类似的大额股份转让行为。

通过这种“左手换右手”般的关联交易手法,本应纳税的法人发起人股份被以成本价转让给了可以享受免税待遇的自然人股东,法人发起人的财产转让所得收益为零,应纳企业所得税也为零;陈发树、柯希平等取得上述股份后,无论是私下协议转让还是通过大宗交易市场和二级市场转让,按当时政策都未明确要求征收个人所得税,这样达到了非常显著的避税效果。以陈发树为例,其于2007年2月5日从新华都百货协议受让8756.16万股,从新华都工程协议受让27132万股,均按0.1元的面值成交,共计支付3588.816万元。在紫金矿业三次发布关于陈发树的“股东减持公告”涉及的2009年4月27日至11月24日期间,其股票市价在9.53~10.52元之间,取均值为10.025元。按此计算,上述受让股份的市值为359778.804万元,实现转让所得356189.988万元,若考虑1‰~3‰的交易佣金、每千股1元的过户费及1‰的印花税,上述税费按最低限计算约755.45万元,则转让净所得为355434.54万元。由于新华都百货、新华都工程以成本价转让而未实现利润,规避了25%的该项所得原本应缴纳的企业所得税约88858.64万元;而陈发树取得的上述所得,因当时的个人所得税政策未明确要求证券机构代扣代缴税款而规避了20%的个人所得税约71086.91万元。另一股东柯希平关联交易取得的26068万股若按上述过程计算,分别规避企业所得税64544.05万元和个人所得税51635.24万元。

三、2010年限售股个人所得税新政及其评述

(一)上市公司股权性质演变及2010年限售股个人所得税新政

1994年国家出台股票转让所得免征个人所得税政策时,我国股市正处于典型的股权分置时代,发起人股和募集法人股等(包含其送配股)不能上市流通,实际上只有从上市公司公开发行和转让市场取得的流通股才能享受免税政策。2005年股权分置改革后,A股市场不再有非流通股和流通股的划分,只有限售流通股与非限售流通股之别,限售流通股在限售期结束后即可上市流通。我国A股市场的限售股主要有:一是“股改限售股”。即上市公司股权分置改革完成后股票复牌日之前股东所持原非流通股股份,以及股票复牌日至解禁日期间由上述股份孳生的送、转股,市场俗称“大小非”;二是“新股限售股”。即2006年股权分置改革新老划断后,首次公开发行股票并上市的公司形成的限售股,以及上市首日至解禁日期间由上述股份孳生的送、转股。新股限售股是为了保持公司控制权的稳定,《公司法》及交易所上市规则对于IPO公司,于公开发行前要求股东做出对所持股份在一定时期限售的承诺。根据紫金矿业《招股意向书》第2页“股东对所持股份自愿锁定的承诺”判断,新华都百货、新华都工程及金山贸易等所持股份均属新股限售股。

《华夏时报》刚曝出紫金富豪避税事件时,各界对股票转让所得免税政策是否包括股改限售股和新股限售股有激烈的争论。主流意见认为这些限售股都不是从上市公司公开发行和转让市场上取得的,却与个人投资者从上市公司公开发行和转让市场购买的上市公司股票转让所得一样享受个人所得税免税待遇,加剧了收入分配不公的矛盾。

界定股票转让所得免税政策适用范围是财政部和税务总局的职责,2009年12月31日,经国务院批准,财政部、国税总局、证监会发布财税[2009]167号《关于个人转让上市公司限售股所得征收个人所得税有关问题的通知》,自2010年1月1日起,对个人转让上市公司限售股取得的所得按20%税率征收个人所得税;对个人转让从上市公司公开发行和转让市场取得的上市公司股票所得继续实行免征个人所得税政策,以确保资本市场稳定健康发展。

(二)对2010年限售股税收新政的评述

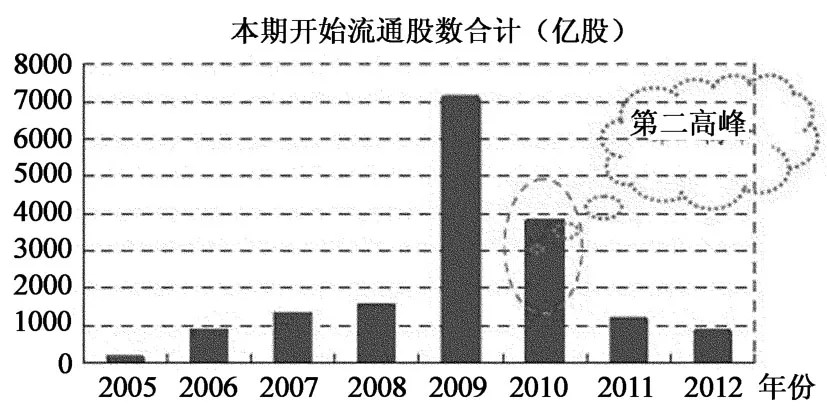

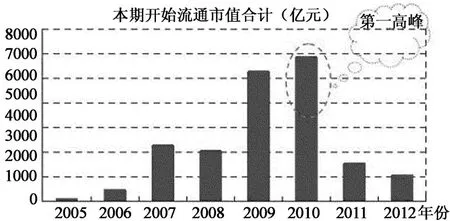

上述规定虽是在媒体已经曝出紫金富豪避税门事件数月后才推出,但在较大程度上堵塞了原有的漏洞,对于遏阻今后发生类似避税行为有重要作用。如图1、图2所示,预计2010年全年沪深两市共有688家上市公司合计3830亿股的限售股解禁,按照2009年末收盘价计算的2010年解禁市值为58429亿元,较上年的52419亿元增加11%,为2005~2014年10年中的最大解禁规模。

图1 股改以来历年解禁股份(亿股)

图2 股改以来历年解禁股份市值(亿元)

但是,财税[2009]167号通知仍然存在问题:第一,对在2009年12月31日之前已经发生的企业向个人转让限售股避税的行为是否合法及应如何处理并无规定,税务机关也无法根据本通知精神对其进行追溯调整。紫金富豪们策划的避税安排不知是否已经达到了预期效果。第二,没有规定以限售股换购交易型开放式指数基金(Exchange Traded Fund,ETF)是否需要纳税,这给了个人限售股股东一个规避167号通知全额避税的机会。在ETF申购中,投资者用的是一揽子股票去换购ETF份额,并没有直接获得股份转让收入。个人限售股股东可以买足其他ETF成分股后和自己持有的限售股一起去换成ETF份额,该限售股转让只获得基金份额,没有获得收入,按现有法规规定是不需要纳税的。换得ETF份额后,个人股东可在二级市场卖出ETF份额,该股东相当于按市价间接减持股份,而不用缴纳个人所得税。该避税方式涉及7只ETF的成分股近100家上市公司,紫金矿业就属于上证50ETF和超大盘ETF的成分股[5]。建议国税总局制定167号文件的补充规定,设置相应条款堵住漏洞。第三,该通知仅明确个人转让限售股所得应按“财产转让所得”征收个人所得税,似乎默认了法人发起人以成本价转让上市公司限售股的转移定价行为。当前企业所得税税率为25%,明显高于个人所得税适用的20%,这给关联方利用税率差异进行税收套利避税提供了可能。也就是说,在限售股转让明确要缴个税的情况下,法人发起人将限售股转让所得的利润操纵转移到税负更低的关联方个人仍是有利可图的。本文通过对陈发树、柯希平避税具体金额的计算过程较好地印证了这一点。若未进行这样的避税安排,则应缴纳的企业所得税额要大于个人所得税,且法人股东实现限售股转让所得利润后再向投资者个人分配时,须再按“股息、利息、红利所得”税目缴纳20%的个人所得税。很明显,该避税安排既可减轻税负,又可规避上述双重征税。

四、“紫金富豪避税门”事件的企业所得税特别纳税调整应用分析

167号文对发生在2009年之前的“紫金富豪避税门”事件无追溯力,然而,紫金矿业股份转让行为涉及到法人和自然人,陈发树、柯希平、陈景河等自然人虽已从个人所得税纳税义务中全身而退,但相对应的新华都工程等法人在企业所得税纳税义务上却存在可纳入特别纳税调整一般反避税条款调节范围的重大事项。

(一)紫金富豪避税门违背企业所得税关联交易计价原则

企业所得税法及其实施条例规定,一方直接或间接持有另一方的股份总和达到25%以上即构成关联关系,关联企业间业务往来应当按照独立企业间的业务往来收取或支付价款、费用;不按照独立企业之间的业务往来收取或支付价款、费用而减少其应纳税所得额的,税务机关有权进行合理调整。新华都百货、新华都工程和金山贸易等法人以0.1元/股的成本价转让公司股份的关联交易行为,明显不符合独立交易原则。作为参照的可比非受控价格,2004年7月12日新华都百货协议转让给陈景河的成交价格是按上年末的每股净资产值6.4633元计算的,2009年6月12日陈景河将所持股份转让给公司其他高管的成交价格为9.15元/股,远高于其成本价而接近市价。因此,可以认定上述行为属于转移定价避税行为。

(二)企业所得税特别纳税调整的一般反避税条款分析

《企业所得税法》第6章“特别纳税调整”一般反避税条款作为反避税的兜底条款,目的在于打击和遏制以避税为主要目的,其他反避税措施又无法涉及的避税行为。《企业所得税法》第47条及其《实施条例》第123条规定,企业与其关联方之间的业务往来,不符合独立交易原则,或者企业实施其他不具有合理商业目的安排的,税务机关有权在该业务发生的纳税年度起10年内,按照合理方法进行纳税调整。《实施条例》第120条规定,不具有合理商业目的是指以减少、免除或者推迟缴纳税款为主要目的。《实施条例》的阐释并未正面列举也无法列举哪些行为才是合理的商业目的,但不具有合理商业目的的安排通常具有以下特征[6]:一是必须存在一个安排,即人为规划的一个或一系列行动或交易;二是企业必须从该安排中获取“税收利益”,即减少企业的应纳税收入或者所得额;三是企业获取税收利益是其安排的唯一或主要目的。满足以上三个特征即可推断该安排已经构成了避税事实。

(三)紫金矿业限售股转让行为不具有合理商业目的

紫金矿业《招股意向书》记载,其于2007年3月26日召开临时股东大会及类别股东大会,决议在国内A股上市。《公司法》第103条规定,召开临时股东大会发行无记名股票的,应当于会议召开30日前公告会议召开的时间、地点和审议事项。由此可以合理推断,在向紫金矿业派驻有董事的情况下,新华都百货、新华都工程和金山贸易等法人发起人及陈发树等实际控制人在2007年2月5日、23日协议转让股份时,理应知道紫金矿业即将在国内A股上市的信息及新股限售股上市后将产生的巨额溢价,此时新华都工程等以成本价转让股份,完全符合不具有合理商业目的安排的三个特征,其所宣称的各种商业上的理由都难以成立。税务机关对存在滥用税收优惠避税安排的新华都工程等企业,可以启动一般反避税调查,比照独立交易定价原则,以可比非受控价格或再销售价格法确定新华都工程等企业应取得的应税所得,按25%税率计算缴纳企业所得税。虽然上述股份转让行为发生在新企业所得税法正式生效的2008年1月1日之前,但是,不仅一般反避税条款有10年的追溯期,即便按照国税发[2004]143号《国家税务总局关于修订〈关联企业间业务往来税务管理规程〉的通知》第三十七条“主管税务机关对企业转让定价的审计调查和调整……,向前追溯调整一般为三年,但最长不得超过十年”的相关规定,新华都百货、新华都工程、金山贸易等企业也在调整范围之内,应予调整增加应纳税所得额。相关地区国税部门应当积极行动起来,启动特别纳税调整一般反避税调查。

总之,避税与反避税相生相依,是一个永恒的课题。随着外部经济形势的变化,新的避税手段会层出不穷,而原有的税收法律法规会出现一些空白和漏洞,这就要求理论和实务界都对此做出积极地反应,不断完善我国税收监管体系。

[1]金水.紫金富豪借灰色通道减持避税超10亿[N].华夏时报.2009-09-18..

[2]紫金矿业集团股份有限公司.股东减持公告[EB/OL].http://www.zjky.cn/tabid/264/698pageidx/13/Default.aspx,2009-05-26/2010-03-12.

[3]刘冬荣,刘爱明,王敏.税法教程[M].长沙:湖南人民出版社.2007:196-202.

[4]紫金矿业集团股份有限公司.首次公开发行A股招股意向书[EB/OL].http://www.zjky.cn/tabid/228/Info ID/16401/Default.aspx,2008-04-07/2010-03-12.

[5]杨磊.限售股换购ETF全额避税冲击个税新规[N].证券时报.2010-01-11.

[6]雷虹云.加强一般反避税管理,提高反避税能力——《特别纳税调整实施办法(试行)》之“一般反避税管理”[J].涉外税务,2009,(6):38-42.

New Policy on Individual Income Tax to Trade Restricted Shares and Special Adjustment to Enterprise Income Tax:“The Affair of Tax Avoidance by Zijin Magnates”as an Example

HE Xiao-rong1,LIU Ai-ming2

(1.Economics School,Central South University of Forestry and Technology,Changsha,Hunan410083;2.Business school,Central South University,Changsha,Hunan410004)

The tax avoidance affair in Zijin indicates that there is a tax avoidance gray channel for the corporate shareholders of listed companies.They sold their trade-restricted shares at cost price to the affiliated natural person,after then,the shares were resold in the secondary market for tax free cash.The State Taxation Administration requires that the one who transfers the trade restricted shares has tax obligation for individual income tax since 2010.Although this requirement have wall up part of the loopholes of the gray channel,it is difficult to trace the purchase occurred before 2010.It also is not clear with the tax liability about the exchange for traderestricted shares to ETF.Moreover,it could lead to tax arbitrage.So,the tax authorities should adjust the corpo rate income tax law,in particular the general anti-avoidance tax provisions,to adjust the affiliated transaction of the cheap transfer of corporate shares without reasonable commercial purpose.

Zijin mining;Zijin magnates;Trade restricted shares;ETF;Special tax adjustment

F810.422

A

1003-7217(2010)05-0082-05

2010-03-30

湖南省社科基金项目(09YBB438)

何晓蓉(1971—),女,湖南澧县人,中南林业科技大学经济学院副教授,研究方向:税收理论与实务。