目前金融和经济危机:新自由主义的资本主义的体制危机

2010-06-07大卫科茨

【美】大卫·科茨

(美国 马萨诸塞大学 经济系)

一、引言

2008年夏末,美国及全球金融体系的抵押担保市场突然崩溃,于是一场金融危机以惊人的速度席卷全球①。这场危机严重破坏了世界金融体系,危及了美国以及全球的许多大型金融机构。最近,金融危机还导致了美国及全球经济的非金融部门经济的集体衰退。本文认为目前的金融和房产危机只是一个局部危机,是一个更大危机的体现。也就是说,当前的危机应被视为资本主义制度的一种特殊模式的体制危机,即新自由主义的资本主义的危机②。

从美国最近的经济、政治和意识形态的发展中,我们很容易看得到体制危机的迹象。美国产出量和就业率大幅度下降,下跌速度是过去几十年前所未见的,而且据评论家推测未来的情况只会变得愈发糟糕。作为美国最大的两家企业,花旗集团和通用汽车公司——前者是美国最大的银行,后者一直是美国制造业的代表——都濒临破产。在新自由主义时代,扩张性的货币政策以及偶尔的机构救助政策,有效地克服了过去的那几次金融危机和经济衰退,但现在这些政策都已经无法阻止这场危机了。

这场危机对美国的政治局面产生重大影响,促成了2008年11月大选的重大改变。与过去这几年的总统选举不同,这次大选中几乎所有地区的选民都普遍倾向于民主党候选人。与近几十年来的情况不同,民主党候选人不仅赢得了多数大城市报纸的支持,甚至从许多传统上倾向于共和党的企业那里获得了更多的资金支持。在国家具体政策方面,许多著名的经济学家和政策分析家突然开始支持主要银行的部分国有化,赞成实施一个大型的政府刺激计划。新自由主义思想在过去30年占主导地位,但现在似乎已经在很大程度上失去了其合法性,甚至连一些保守的知识分子都放弃了它③。

历史表明,资本主义总是周期性地爆发体制危机。资本主义制度在不同阶段采取不同的体制。然而,尽管资本主义的某一特定的体制形式,或社会积累结构(SSA),可能在一段时间内有效地促进了高利润和经济扩张,但最终资本主义的体制矛盾会破坏其继续运行,导致体制危机的爆发④。

之所以称为体制危机就意味着唯有通过重新构建体制才能解决这场危机。如果目前的局势不是一种体制危机,那么国家通过救助金融机构或是实施金融体系一些新的规定,应该能够解决财政危机,还可以实施一个大型的经济刺激计划来缓和经济衰退。依靠这些危机干预措施,新自由主义将或多或少恢复正常运行。但是,如果目前的金融和经济危机是资本主义的新自由主义体制的危机征兆,那么也就表明,这些有限的干预是无法维持岌岌可危的新自由主义体制的,我们应该会看到这种体制将被其他体制所替代。

20世纪20年代美国曾爆发过一场体制危机,当时随着1929年股市崩盘,早期自由形式的资本主义陷入了危机。随后70年代中期,管制形式的资本主义在二战后几十年里无法再有效运行了,于是又一场体制危机爆发⑤。这两场体制危机爆发后,随之而来的都是资本主义体制的重新构建。而如今,一场新的体制危机再度爆发,这次的新自由主义形式可以追溯到20世纪70年代后期或80年代早期。

波拉尼首先提出,资本主义制度总是在自由主义和社会干预这两个时期内交替,在自由主义时期市场活动几乎不受政府管制,而在社会干预时期,国家积极干预规范市场活动(波拉尼,2001[1994])。这种交替正是美国自内战后体制历史上的最大特点。19世纪70年代到90年代自由主义盛行,称之为“强盗男爵时代”(the Robber Baron Era)。接着是1900-1916年的“进步时代”(Progressive Era),国家积极管制经济。之后1920-1932年,自由主义再度盛行,直到50年代一个比较全面的管制方式的资本主义体制才再度构建,而后1979年左右新自由主义取代了管制方式的资本主义⑥。

与20世纪70年代管制资本主义引发的经济危机相比,美国30年代的经济大萧条蔓延速度更快、破坏力更强。70年代经济危机发展较缓慢,直到1966年美国及欧洲主要经济体的盈利率开始长期下降⑦,各种问题才逐渐浮出水面。1973年通货膨胀日益恶化失去控制,最终布雷顿森林体系垮台,导致国际货币和金融体系动荡不安,经济危机终于全面爆发,一直持续到70年代末。据此我们可以推断,与管制方式的资本主义引发的经济危机相比,自由形式的资本主义引发的经济危机发展速度更迅猛,破坏也更严重。而最近的事实也与这一推论相符。

除了引言部分,本文主要由以下三部分组成:第二部分分析美国新自由主义形式的资本主义在过去几十年如何促进高利润和长期经济扩张;第三部分解释新自由主义在促进赢利和资本积累的同时是如何引发2008年美国的体制危机;第四部分讨论美国未来体制改革可能的方向。

二、美国新自由主义和经济扩张

经过1973-1979年国家管制的资本主义的六年危机后,新自由主义的资本主义首先在英国和美国出现。美国新自由主义的主要特点如下:

1.解除对国内外企业和金融部门的管制,允许所谓的“自由市场”作为经济主导,并实现资本自由流动。

2.私有化之前由国家机构和工作人员直接提供的国家服务。

3.国家不再积极调节宏观经济,而只在一定范围内进行宏观经济干预,目的是确保低通货膨胀率,而不是低失业率。

4.大幅度缩减社会福利开支。

5.减少企业和富人的税务。

6.大型企业和政府共同打击工会,迫使劳动力市场转型,使资本得以充分支配劳动力。

7.企业劳动力不再一味依赖长期员工,而是越来越多地雇佣临时和兼职员工。

8.大型企业之间的竞争从战后管制资本主义实行的独立共存行为转向不受限制的残酷的竞赛。

9.向大型企业引进市场原则,不再只是从企业员工中选择首席执行官,而是依靠专门的猎头市场从企业外部聘请首席执行官⑧。

随着时间的推移,上述的一系列制度在以下三个方面得到了重要的发展:一是不断增长的不平等,这种不平等性不仅存在于资本主义过程中的劳资关系,也存在于社会的每家每户;二是金融部门越来越专注于投机性和风险性活动;三是一系列的大资产泡沫。这些发展在促进一系列经济扩张的同时也为最终的体制危机的爆发埋下了种子。

上述的这些制度加剧了新自由主义时代日益严重的不平等性。解除政府先前对交通、通讯和电力等部门的管制,急剧减少了这些部门的工资。解除政府对国际贸易的管制,加剧了资本外流和从低工资国家进口的竞争。私有化公共服务后,工作经常转给私人承包企业里的低工资雇员⑨。为了降低失业率而放弃宏观调控政策,反而导致了更高的平均失业率,减少了工人的议价能力。削减社会计划,降低了工人的“社会工资”,而原先的社会工资能加强工人的议价能力。减少企业和富人的税务加剧了税后不平等性。或许最明显的是,企业和政府打击工会,严重破坏了工人的议价能力。企业转向雇佣临时和兼职员工,使得就业工资降低。大型企业之间不受限制的竞争对工资也造成了压力。最后,CEO的市场化导致CEO工资扶摇直上,从1982年是1个普通工人工资的42倍,一路飙升到2005年的411倍⑩(根据美国劳工联合会和产业工会联合会,2007年)。

第二个发展如上所述——金融部门越来越专注于投机性的高风险的活动——是解除金融管制后毫无节制的竞争和大型企业市场化的结果(Crotty,2008)。放松金融管制后,银行和其他金融机构为了追求最高利润可以放任地进行任何形式的金融活动,而这在1980年前高度管制的金融体系下是不被允许的。无节制的竞争给所有的企业都施加了压力,使得它们不断寻求新的、更有利可图的金融活动。从外部任命CEO使得CEO工作期限变短,因为现在的CEO只专注近期公司的股市变现,想通过良好的股市表现使他自己顺利进入另外一家工资更高的企业工作。这些因素共同作用使得企业越来越偏离了传统的金融活动,比如接受存款、贷款给企业和业主、发行浮动债券、销售常规保险等。企业通过创造和销售越来越奇特的文书之类的投机活动来获取高得多的利润,这些文书包括次级和Alt-A型抵押证券,债务抵押义务和信用违约交换。

上述的第三个发展——资产泡沫的出现——是前两个发展的结果,从而最终引发了新自由主义的体制危机。利润相对于工资的增加,上层家庭的收入不断积累,产生了越来越多的投资资金,这些资金往往会超过现有的生产性投资机会。这为资产泡沫的产生创造了有利条件,因为这些资金可以被用来购买资产,如房地产或证券。资产泡沫一旦产生,需要金融体系随时提供资金来维持,而这正是新自由主义时代放松管制的短期运行的金融部门所能做到的。2000年之后,放松管制的金融部门创造了新的按揭贷款做法,引导一批庞大而不断增加的借贷资金投入到住房购买中去,这为新自由主义的资产泡沫的发展提供了重要支持。

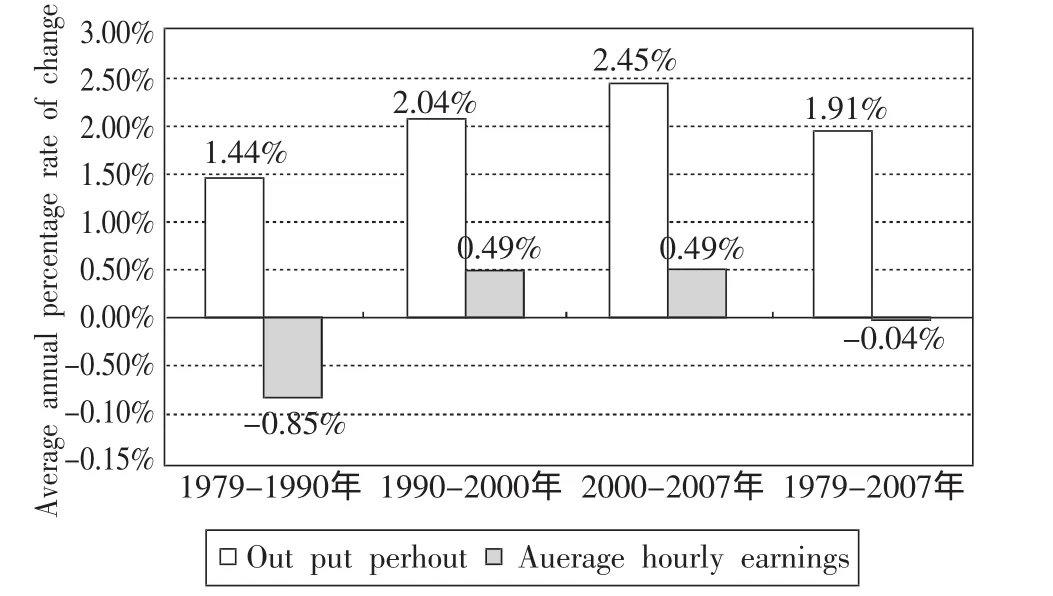

我们可以很容易找到上述三个发展的证据。图1表明了劳动生产率的增长和非管理层的普通工人的实际时薪的关系。因为经济周期会极大地影响这两项数据,所以图1里用峰期来显示增长率。1979年是经济周期高峰期,正好新自由主义结构刚刚开始调整。经过1980-1982年连续两次经济衰退之后,1982-1990年经济得到了长期的扩张。接下来的两个经济周期高峰分别是在2000年和2007年。因此,新自由主义的时代产生了三个相对较长的经济扩张,分别是从1982-1990年、1991-2000年和2001-2007年。

Figure 1 Growth Rates of Outputper Hour and Real Average Hourly Earnings of Novsupervisory Workers图1 美国私营非农部门数据

如图1所示,每小时产出的增长速度远远超过了非管理层的普通员工每个时期的实际收入,与1990-2000年相比,这个差距在2000-2007年拉得更大了。如果每小时产出增长速度超过工人实际时薪,这意味着收入从劳动力转移到了资本。相比之下,在1948-1973年管制的资本主义时代平均每年每小时产出增长2.4%,而实际时薪平均每年增长2.2%,两者增长速度差不多快[11]。

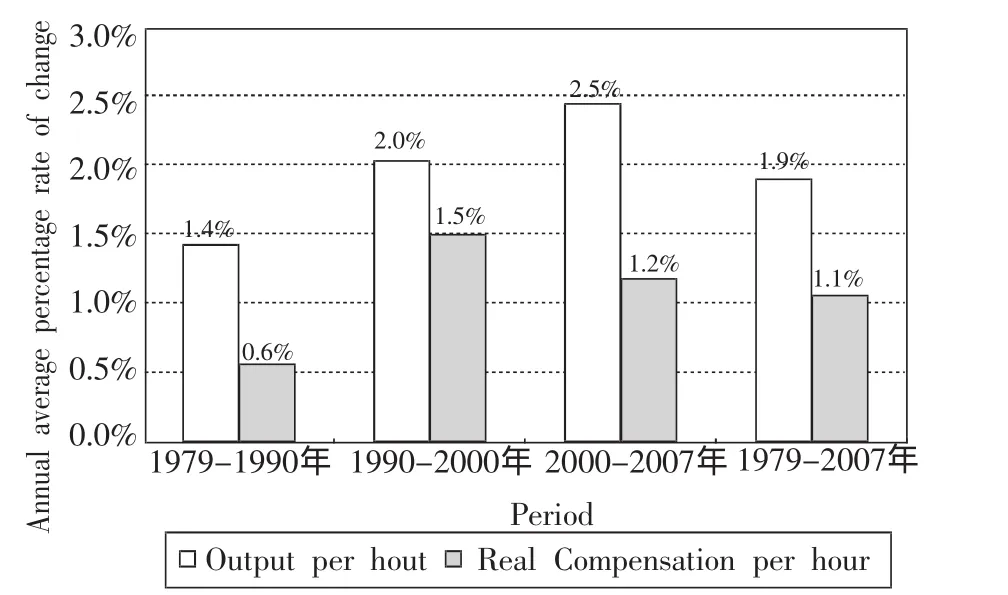

由于图1只显示了非管理层的普通工人的工资,因此工资项与生产力项的数据比较是假定其他工人的工资是从剩余价值里支付的。图2显示了一个更广泛的衡量收入的方法,叫做实际每小时补偿金(real compensation per hour)(包括所有员工)。实际每小时补偿金包括了所有雇员(包括经理)的工资。图2表明,生产率的增长超过了每个次时期补偿的增长,2000-2007年差距最大。数据表明1948-1973年每年生产率增长2.8%,而补偿增长为2.7%。

Figure 2 Growth Rates in Output Per Hour and Real Compensationper Hour图2 美国非农业商业部门所有员工数据

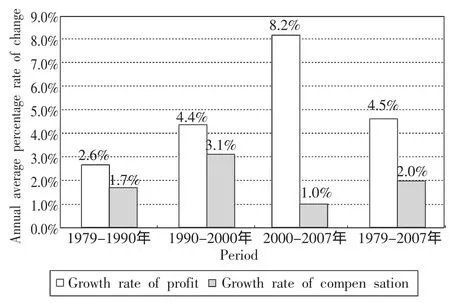

图3提供了新自由主义时期劳资关系的不同指标。它分别显示了商业部门实际利润增长率和实际补偿增长率。这种比较方法体现了马克思主义剩余价值率的概念[12]。图3表明,1979-1990年(包括20世纪80年代初期利润严重下降的三年)利润增长速度显著高于补偿增长速度。1990-2000年两者差距继续扩大,2000-2007年两者形成了巨大的差距[13]。

Figure 3 Growth Rates of Profit and Compensation图3 美国商业部门数据

新自由主义的资本主义使利润相对工资迅速增长的同时,也加剧了家庭收入分配的不平等。1979-2004年美国最富有的前5%的家庭由15.3%上升到20.9%,同时最贫穷前20%的家庭由5.5%下降到4.0%(美国经济政策研究所,2007年)。直到如今,新自由主义时期即将结束,收入的增长还是一直集中在富有家庭层。2000年和2005年美国最富有的前0.01%的家庭的收入占全国家庭总收入的5%,这是自1929年以来从未出现过的。20世纪五、六十年代,最富有的前0.01%家庭的收入只是占总收入的1%~1.5%(Piketty和 Saez,2007年)。

金融危机的爆发表明,在新自由主义条件下,金融机构放弃了传统经济活动,为了追求更高的利润从事风险投机活动。美国金融机构通过风险抵押相关的和其他类型的证券创造了数万亿美元,所以证券市场的崩溃直接导致了金融危机。可以说,金融机构的投机做法得到了惨痛的报应。金融机构的利润在企业利润总额里的份额几乎翻了一番,从1979年的21.1%上升到2002年的41.2%,2006年又降低为37.2%(美国经济分析局,2008年,表格1.14)。

新自由主义时期的第三个发展是大量资产泡沫的出现。20世纪80年代第一次经济扩张时,美国西南商业房地产出现了资产泡沫,从而导致很大一部分储蓄和贷款企业的倒闭,然后政府在1990年给予了紧急救助。90年代经济扩张时,1994年一个巨大的资产泡沫首先出现在美国股市。从1994-1999年标准普尔综合指数上升为23.6%,而公司利润年增长率为7.6%左右(总统经济报告,2001年,表格B-95,第384;美国经济分析局,2001年)。一年后资产泡沫崩溃。第三次经济扩张时,2002年前后一个巨大的资产泡沫出现在住房市场。1982-1995年,房屋价格指数与业主等价租金(后者表示业主拥有房屋的经济价值)的比率时而上升时而下降,没有形成统一趋势。1995年这个比例值为115.0,接着逐渐上升到2000年的129.7,2006年急剧上升至168.3(联邦住房企业监督办公室,2008年;美国劳工统计局,2008)。到2007年夏天时,房价较1995年为了抑制通货膨胀而校正后上涨了70%。2007年房价达到高峰,房地产泡沫创造了约8万亿美元的新住房财富,占总住房财富20万亿美元的40%[14]。

上述的三个发展——日趋严重的不平等性、金融部门投机性活动以及一系列的资产泡沫——为新自由主义条件下的长期经济扩张打下了基础。新自由主义时期,利润迅速增长,促进了生产的扩大化。随着扩张的继续和失业率的持续下降,工人的议价能力被削减得非常薄弱,所以工人的工资无论如何也不会挤压资本家的利润,确保了长期经济扩张的同时既不会引起利润挤压也不会造成通货膨胀[15]。不过,虽然利润增长速度快于工资有利于创造剩余价值,但如何实现剩余价值就成了一个问题。新自由主义条件下的经济扩张面临的一个问题就是总需求的不足。工人实际工资的减少限制了他们的消费能力,政府支出也因为社会福利的减少以及企业和个人的减税而减少。资本家的积累和消费只靠自己的快速发展是不可能产生足够大的需求市场来带动经济扩张的。

新自由主义条件下,这个问题只有通过一些部门超过其收入的消费才能得以解决。也就是说,通过日益增加的借款就能实现经济扩张。日益增加的借款需要日益增加的借贷抵押品,而资产泡沫正好提供了这些抵押品。20世纪90年代,中上等收入的家庭看到他们的股票投资组合价值一直飙升,以为自己变得越来越富有,于是用这些证券作抵押来借款消费,导致90年代后期消费增长超过国内生产总值,所以说股市泡沫刺激了消费的增长[16]。2000年股市泡沫破裂后经济扩张才结束。

在最近的经济扩张中,新自由主义模式已经完全成熟,使得利润增长率和工资增长率之间拉开了巨大的差距(如图3所示)。新自由主义发展的这一阶段,只有当资产泡沫产生并扩大使得大部分人能够借钱来超前消费时,长期扩张才得以实现。虽然不能说21世纪初资产泡沫的出现正是为了刺激人们超前消费,但它的确起到了这样的作用[17]。拥有住房的人比持有公司股票的人多得多。此外,美国家庭部门持有的房地产总值远远大于直接持股价值加上共同基金股票的价值[18]。

2000-2007年,国内生产总值年增长率为2.32%,个人可支配收入年增长率2.66%,而消费以每年2.94%的速度递增(美国经济分析局,2008年)。可见,2000-2007年消费支出的增长速度超过国内生产总值的增长速度,从2000年是国内生产总值的68.7%上升到2007年的70.3%,正是这样的消费速度推动着经济扩张。但是消费的增长速度怎么可能不仅超过国内生产总值,还超过个人可支配收入?

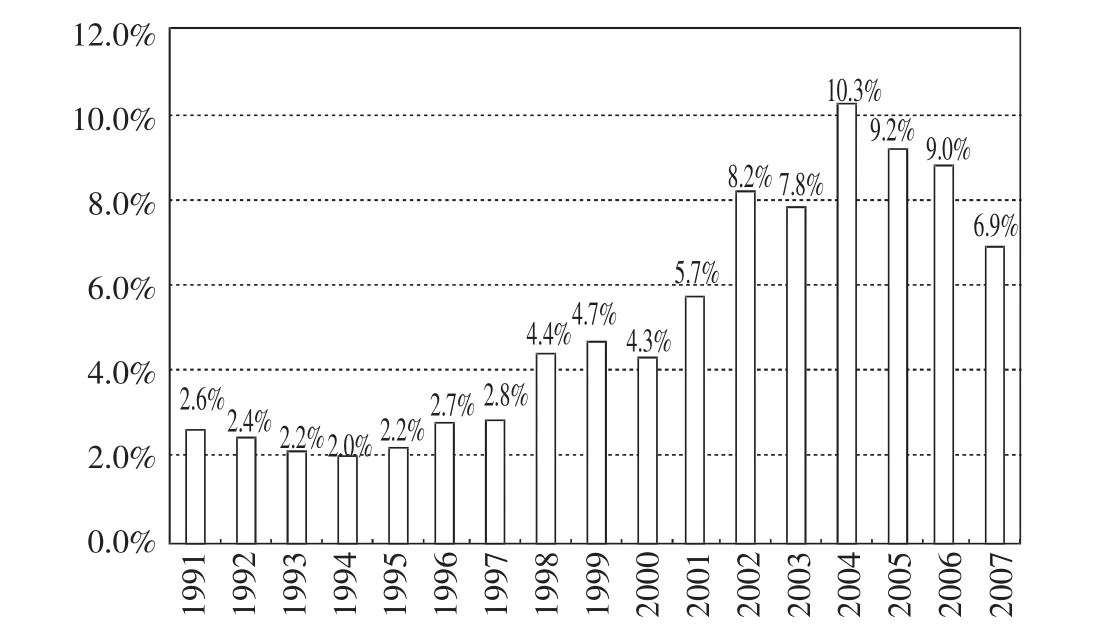

图4显示的数据是从住房里提取的总股本,这是家庭业主在住宅按揭贷款市场通过借贷从房屋净值里提取的资本。2002年这类股本提取迅速增值,上升到个人可支配收入的8%,2004-2006年上升到个人可支配收入的9%-10%。这些从房屋净值提取的股本,本来在房价没有飙升的情况下是不可能被业主所拥有的,这时候却成了家庭额外的可花费资金,但其实是超出家庭可支配收入的。

Figure 4.Gorss Equity Extracted as a Percentage of Disposable Personal Income图4 2007年数据是前三个季度的平均数

资本主义新自由主义模式下,资产泡沫提供了抵押贷款,保证了经济扩张的实现,而金融部门调整了结构,向人们提供贷款,使人们可以不必出售资产就能消费他们的资产财富。2000年之后,解除管制的金融部门想法设法向更多的人(包括那些中低等收入者)提供按揭贷款来谋取巨额利润,贷款方式有次级抵押贷款,按Alt-A抵押贷款,以及其他新的类型。任何不合理的风险都由发行人通过抵押贷款的证券化转移到其他人身上,而顺从的安全评价机构往往会给这些证券不相称的AAA级。此外,只要房屋价格不断上升这种贷款看起来就是安全的,因为抵押人回赎权的取消意味着债权人机构会得到一份不断增值的资产。一如以往大规模的资产泡沫发生时的那样,很多参与者都确信资产价格将无限期地继续上升下去。

然而,供给不能创造需求,所以解除管制的按揭承办商为了盈利必须找到足够的需求市场。新自由主义模式的成熟导致2000-2007年大多数家庭的经济情况恶化,而这恰好为按揭贷款创造了需求。在2000-2007年这个经济周期里,中等家庭的实际收入在周期结束2007年比周期开端2000年还少,这样的周期是二战后所有经济周期里唯一的一个[19]。数以百万的家庭艰难地维持生活,这时候他们就很容易被说服以他们的住房为抵押来贷款,何况初始利率常常较低,这似乎是他们的唯一方法来支付费用。这期间大多数次级抵押贷款用于再融资,而不是购买新的居住地。

有人指责美联储前任主席格林斯潘没有采取措施来遏制21世纪初的房地产泡沫。他不愿采取行动可能是因为他赞同自由市场在金融体系所起的作用。不过,新自由主义的逻辑理论很好地解释了他为什么不采取行动,也解释了为什么他通过宽松的货币政策来刺激房地产泡沫。宽松的货币政策和房地产泡沫的产生在一定程度上避免了美国在2000年股市崩溃后经济的严重衰退(Kotz,2008)。新自由主义模式的制约下,引发房地产泡沫可能是促进21世纪初产量和利润增长的唯一可行的方法。

三、危机

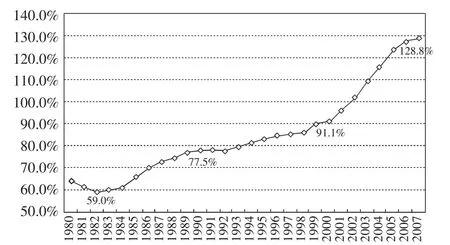

在美国新自由主义的整个期间,一系列长期经济扩张引起了难以承受的发展趋势。每次长期扩张都进一步加剧了家庭的负债。图5显示了1980-2007年家庭债务在个人可支配收入中的百分比。这一比例从1982年的59.0%上升至1990年77.5%,再到2000年的91.1%,2007年时激增到128.8%。这样的债务增长到2001-2007扩张末期时已经让家庭难以承受了。员工工资被严重打压以至于只能通过不断增长的家庭债务来实现经济扩张,这种体制是不可能长久持续下去的。

Figure 5.Household debt as a Percentage of Disposable Personal Income图5 家庭债务是抵押贷款债务和信用卡债务的总和

第一种是社团形式的资本主义。目前似乎是大银行和非金融企业作为主要的参与者,操纵控制经济结构调整的方向。近30年的新自由主义后,目前美国民众运动的力量相对薄弱。如果民众运动力量持续薄弱,对改革进程起不到重大影响的话,那么大企业将会决定结构调整的方向。在这种情况下,社团形式的资本主义很可能会出现。这意味着,大企业通过政府管制经济,使之恢复资本主义的稳定性和收益性,并允许接下来很长一段时间里恢复资本积累。

随着时间的推移,不仅家庭的财政压力逐渐增加,而且金融部门的脆弱性也不断增长。为了寻求更高的利润,金融机构的经济活动变得越来越不透明,也越来越有风险,这时资产泡沫紧缩的威胁就增加了。经受了2000-2001年股市泡沫紧缩后,金融体系在下一次的扩张中变得更脆弱了。21世纪中期,当数万亿美元的风险抵押相关的证券纳入美国及全球许多其他金融体系时,金融体系变得更容易受房地产泡沫紧缩的侵害。

最后,假如每一次新的经济扩张是可行的,那么就像海洛因成瘾者需要日益增加的剂量一样,金融体系也需要日益扩大的资产泡沫来实现每一次新的扩张。储蓄和贷款的崩溃对整个金融体系而言影响并不大。20世纪90年代股市泡沫引起的通货紧缩对金融体系的影响大得多,不过这也包括了储蓄和贷款崩溃的影响。然而,21世纪初的房地产泡沫规模很大,因此其最终导致的通货紧缩对金融体系的影响也是巨大的。

2006-2007年可变利率抵押贷款的数额不断增长,扭转了2007年房地产泡沫的扩大。不过,确认房地产泡沫结束的原因对文本不是很关键。如同所有的资产泡沫,21世纪的房地产泡沫必定会在某一时候紧缩。一旦房地产泡沫开始紧缩,所有上述趋势将变得难以承受。房地产泡沫紧缩会使大量家庭破产,这些家庭无法再支付他们现有的贷款,也无法再筹钱来减轻债务。日益脆弱的金融部门在房地产泡沫的紧缩后无法生存。大规模的房地产泡沫对于21世纪的这次经济扩张来说是必不可少的,而这样大的规模意味着房地产泡沫破裂后新自由主义时代随之结束。

我们常常认为,目前实业部门的经济衰退是由金融危机引起的。其实,虽然金融危机会恶化经济衰退,但实业部门的经济衰退跟金融危机的最终原因是一样的,都是由房地产泡沫紧缩导致的。当房地产泡沫紧缩时,家庭住房财富可能会减少8万亿美元(从2008年第三季度开始),这必然会导致消费者消费支出的急剧下降[20]。而消费者支出的急剧下降必然会引起商业固定投资的急剧减少。由于房地产泡沫很可能需要几年时间才能完全紧缩破裂,这个过程也将持续一段时间。金融危机使经济衰退更为严重,即使政府迅速修复了金融系统并开始提供信贷给实业部门,但房地产泡沫紧缩后实业部门受损严重,信贷需求不会很大。

事实表明,我们看到的不仅仅是一场严重的金融危机和一次严重的经济衰退。我们正在目睹资本主义的新自由主义的危机。这种形式的资本主义能够促进产量和利润的增长,但似乎这种能力现在已经到达尽头了。在现有的新自由主义模式下,另一种扩张需要一个比房地产泡沫更大规模的资产泡沫才能实现,我们很难想象如此大规模的资产泡沫该如何产生。此外,新自由主义模式解除了金融体系的管制,原本想让它在任何新的资产泡沫中都发挥关键作用,但经历过最近的资产泡沫破裂后金融体系很难维持下去。美国多数主要的金融机构都需要大量的政府救助,金融部门的资产正在大规模的缩减。我们很难想象新自由主义模式在这种情况下还能维持得完好无损。

四、结构调整的可能方向

历史表明,美国经济及全球经济在今后一段时期都要调整结构。历史还表明,在未来的经济结构中,政府在经济中所起的作用将会扩大。然而,历史不能告诉我们会出现哪种类型的国家管制的经济体系。其结果将取决于各群体和阶层的政治斗争。我们可以确定,美国未来几年有三种可能出现的国家管制体系。

美国社团形式的资本主义可能有以下主要特点。首先,政府管制金融体系,以确保其稳定和恢复其必要的职能来支持实业部门。新的金融结构的性质取决于金融和房地产部门资本的相对强度。第二,那些直接影响劳资关系的制度,保持与新自由主义时一致,以保证高利润率。所以在这种经济制度下,资本仍然完全占主导地位而不是劳动力。第三,国家将对能促进牟利的领域进行大规模的长期的投资,以解决工资抑制引起的总需求不足问题。“先进派”强调国家对基础设施的投资,比如交通、通讯、电力和技术发展。“反动派”强调对军事和国家安全的投资。或者将两者结合也是有可能的。

这种社团形式的结构调整提供了一个连贯的新的社会积累结构。低工资确保了高利润份额。管制方式的金融体系保证了金融稳定,并给实业部门提供了信贷。对于因迅速增加的利润停滞不涨的工资所导致的总需求不足的问题,政府会通过扩大政府支出来解决。

这种形式的结构调整不利于工人。历史表明,只有在武装的激进的民众运动迫使大企业妥协的条件下形成的资本主义模式才会对工人阶级更有利。不论是在“进步时代”,还是战后国家管制体制形成时期(其根源在20世纪30年代中期的新政时期),民众运动都发挥了关键作用。新自由主义模式形成相对迅速,而管制模式的构建就需要一些时间。即使最初资本在构建过程中占主导地位,但资本流经的各个部门需要好几年的时间才能最终达成一致,制定出一个连贯的计划,使政府既能有效管制经济又能有效刺激经济发展。如果经济危机正如多数人预期的那么严重,那么就有可能出现强大的民众运动,而这会影响到经济结构的调整方向。

如果强大的民众运动能出现,那么就可能产生第二种国家管制的资本主义,它涉及资本和工人及其他民众之间的一种社会民主妥协。这就要求改变那些影响劳资关系的制度,使得工人工资的增长能与生产率的增长保持一致。从最低限度来说,这种形式需要一场更强有力的工会运动,使得大企业愿意对劳动力进行议价,资本家之间的竞争取代之前无限制的竞争,缓和了工人工资的下降,还有在全球范围内对某些经济制度做一些改变,这样就可以实现相对平衡的总需求增长。扩大政府支出也起到一定作用,包括社会福利开支和环保开支以及基础设施的投资。与在社团形式下一样,金融部门被政府严格管制。

第三种可能性是社会主义取代资本主义。近30年来,新自由主义的资本主义恶化了美国及全球的大部分经济环境。当前严重的金融和经济危机表明资本主义正处于它最糟糕的阶段。利润动机完全不能满足人民过上体面生活的需求,这些需求包括私人物品和服务、公共物品和服务,有意义的工作,经济安全和可持续发展的经济。人们艰难地抗争着来自生活的种种威胁,他们随时可能会失去住房、工作和医疗保险,失去大部分的积蓄,此外日益严重的全球气候变化也让他们不安,所以对于这些数百万人来说,他们很可能会相信社会主义会替代资本主义。社会主义运动在今后几年里可能会重新出现,到时可能会结束资本主义时代。

注释:

①我们无法准确推算这场始于美国的全球金融危机开始的具体日期。2007年年初,美国抵押贷款违约率开始上升,引发了次级抵押贷款借款人的破产。2007年夏天,世界各主要央行进行了协调,将流动资金融入世界金融体系。2008年3月,美国投资银行贝尔斯登(Bear Steams)面临倒闭,在美联储的支持下由JP摩根大通银行(JP Morgan Chase)收购。紧接着7月份加州银行Indymac由联邦储蓄保险公司接管。2008年9月初金融体系存在的问题加剧了,9月7日房利美和房地美(Fannie Mae and Freddie Mac)由政府接管,9月14日美林公司(Merrill Lynch)被迫出售给美国银行,9月15日雷曼兄弟公司(Lehman Brothers)倒闭,9月17日美联储出资拯救美国国际集团(AIG),直到这时人们才开始承认金融危机爆发了。

②尽管本文主要讨论美国的新自由主义的体制危机,但这个体制危机同样适用于全球的新自由主义。不过,本文对于全球的新自由主义的体制危机没有深入谈论,只是提及而已。

③比如Lawrence Summers和Robert Rubin,两人曾经都是20世纪90年代克林顿政府的金融非管制政策的主要倡导者。但他们最近都呼吁,金融部门需要更多的管制,甚至要求政府采取措施来消除不平等。(见Summers,2008)

④这里的分析虽然是基于社会积累结构理论的(SSA)(可参考Kotz,McDonough,and Reich,1994),但在一定程度上区别于该理论的惯常解释和美国历史上对于SSA的传统解释。欲了解SSA的传统解释可参考Gordon et al.,1982,欲了解这里采用的SSA分析的完整解释,可参考Wolfson and Kotz,2009。

⑤20世纪70年代美国管制方式的资本主义爆发了体制危机,这个观点在社会积累结构学派的很多著作里常被提及,比如Bowles et al.,1990。

⑥1979年撒切尔夫人出任英国首相,同一年,美国卡特政府突然主张放松对企业的管制,减少企业的税收,并削减社会计划。

⑦盈利率在美国、英国、法国和德国从20世纪60年代中期开始下降,直到70年代末后盈利率开始长期的上升(Dumenil和Levy,2004年,第24页,图3.1 )。

⑧这时期一系列全球范围内的制度也相继出现,不过这超过了本文探讨的范围(见Kotz and McDonough,2009年)。

⑨美国军事合同是一个例外,在某些情况下,军事合同的撰写由原先低工资的服役人员转向了相对较高工资的私人雇员。

⑩这里引用的CEO数据是针对标准普尔500企业。

[111948]-1973年的数据来源于1988年的总统经济报告第298-300页。这个时期的实际时薪变量的定义与图1所示的时期略有不同。

[12]剩余价值率指剩余价值与可变资本的比率。图3中的这两个变量不同于马克思提出的相关概念,根据马克思主义理论,较之剩余价值,企业利润是个更窄的变量,工人补偿金包括非生产型工人的工资。

[131948]-1973年两者的对比不是很明显。1966年后美国战后管制方式的资本主义开始出现严重问题时,利润率迅速下降。1948-1966年实际利润增长率和实际补偿金增长率分别为4.5%和4.9%。但是,1966-1973年实际利润每年以3.1%的速度下降,而实际补偿金继续以4.4%的速度每年递增。这一利润压榨促进了战后管制的资本主义的崩溃(鲍尔斯等,1990年)。

[14]通货膨胀期的住房价值估计为80万亿美元,这个数据参考了Baker(2007,第8页)。房价变动常常与二战末期到1995年间的通货膨胀保持步调一致,由此估算通货膨胀期的住房价值,接着1995-2007年为了抑制通货膨胀房价上升了70%。20万亿美元的住房总市场价值是指2007年年底业主所持有的房地产的价值(美国联邦储备委员会,2008,表格B.100)。

[151997]-2000年,尽管失业率降至4.5%以下,每小时产出增长率每年平均为2.9%,而非管理层的普通工人工资增长率每年平均为1.5%,前者将近是后者的两倍(美国劳工统计局,2008年)。由于工资挤压利润外的种种因素,非金融部门在这一期间的利润率下降了(见Kotz,2009年)。

[16]关于20世纪90年代美国经济扩张的详细分析可参考Kotz(2003)。股市泡沫使人们对未来的赢利非常乐观,刺激了投资需求,促进了经济扩张。

[17]关于21世纪初美国经济扩张的分析可参考Kotz(2008)。

[181995]年,在房价开始上涨之前,也就是20世纪90年代股市泡沫刚刚出现时,家庭部门持有的房地产价值比持股价值大了54.2%。1999年,股市泡沫达到顶峰时,家庭持股价值是个人可支配收入的172.8%,但是2006年房地产泡沫达到顶峰时,房地产价值是个人可支配收入的235.5%(美联储,2008,表格B.100;美国经济分析局,2008,表格2.1)。

[192000]-2007年中等家庭的实际收入从50,557美元降到了2007年的50,223美元(美国人口普查局,2008,表格H-6)。

[202008]年第三季度消费者支出年增长率为3.7%(美国经济分析局,表格1.1.1,11月25日修订版)。据估算,家庭财富对消费的影响在4%-6%之间,这意味着估计的8万亿美元的房地产泡沫完全紧缩后会减少消费支出320-480美元,相当于达到了4.7%的下降率。

[1]AFL CIO.2007."2006 Trends in CEO Pay,"downloaded from website http://www.aflcio.org/corporatewatch/paywatch/pay/index.cfm,July 4,2007.

[2]Baker, Dean.2007.MidsummerMeltdown:Prospectsfor the Stock and Housing Markets.Center for Economic and Policy Research,www.cepr.net,August.

[3]Bowles,Samuel,David M.Gordon,and Thomas E.Weisskopf.1990.After the Wasteland:A Democratic Economics for the Year 2000.Armonk,NY:M.E.Sharpe,Inc.

[4]Crotty,James.2008.Structural Causes of the Global Financial Crisis:A Critical Assessment of the New FinancialArchitecture.PoliticalEconomy Research Institute Working Paper Series No.180,http://www.peri.umass.edu/nc/201/,September.

[5]Dumenil, Gerard, and Dominique Levy.2004.Capital Resurgent:Roots of the Neoliberal Revolution.Cambridge and London:Harvard University Press.

[6]Economic Policy Institute.2007.Share of Aggregate Family Income Received by Quintile and Top 5%of Families,1947 2004,downloaded from website http://www.epinet.org/,July 3.

[7]Economic Report of the President.Various years.Washington,DC:U.S.Government Printing Office.

[8]Federal Reserve System.2008.Flow of Funds Accounts.Data from website www.federalreserve.gov/.Data downloaded on various dates in November and December.

[9]Gordon,David M.,Richard Edwards,and Michael Reich.1982.Segmented Work,Divided Workers.Cambridge:Cambridge University Press.

[10]Greenspan, Alan, andKennedy, James.2007.Sources and Uses of Equity Extracted from Homes.Federal Reserve Board Finance and Economics Discussion Series No.2007-20.Available at http://www.federalreserve.gov/pubs/feds/2007/200720/200720pap.pdf.

[11]Kotz,David M.2009.Economic Crises and Institutional Structures:A Comparison of Regulated and Neoliberal Capitalism in theU.S.In HeterodoxMacroeconomics:Keynes, Marx and Globalization, Jonathan Goldstein and Michael Hillard(eds).Routledge,forthcoming.

[12]Contradictions of Economic Growth in the Neoliberal Era:Accumulation and Crisis in the Contemporary U.S.Economy,Review of Radical Political Economics,40:2,Spring,174-188

[13]Neoliberalism and the U.S.Economic Expansion of the 1990s,Monthly Review,54:3,April,15-33.

[14]Kotz,David M.,and Terrence McDonough.2009.Global Neoliberalism and the Contemporary Social Structure of Accumulation.In McDonough, Terrence, MichaelReich,and David M.Kotz(eds.).2009.

[15]Kotz, David M., Terrence McDonough, and Michael Reich (eds.).1994.Social Structures of Accumulation:The Political Economy of Growth and Crisis, Cambridge:Cambridge University Press.

[16]Kristol, William.2008.SmallIsn'tBeautiful.The New York Times Op-Ed,December 8,p.A29.

[17]McDonough,Terrence,Michael Reich,and David M.Kotz.2009.Understanding Contemporary Capitalism:Social Structure of Accumulation Theory for the Twenty First Century.Cambridge:Cambridge University Press,forthcoming.

[18]Office of Federal Housing Enterprise Oversight.2008.Data from website http://www.ofheo.gov/.,downloaded Nov.6,2008.

[19Piketty,Thomas,and Emmanuel Saez.2007."Income Inequality in the United States, 1913-1998,"updated table A3,downloaded from website http://elsa.berkeley.edu/~saez/on July 18.

[20]Polanyi, K.2001 [1944].The GreatTransformation.Boston:Beacon Press.

[21]Summers,Lawrence.2008.The Economic Agenda:Challenges Facing the NextPresident.Harvard Magazine September-October,27-31.U.S.Bureau ofEconomic Analysis.2008.National Income and Product Accounts,website www.bea.gov/.Data downloaded on various dates during November through December.National Income and Product Accounts,website www.bea.gov/.Data downloaded August 29.U.S.Bureau of Labor Statistics.2008.Data from website www.bls.gov/.Data downloaded on various dates during November through December.U.S.Census Bureau.2008.Website address http://www.census.gov/.Data downloaded Dec.8.Wolfson,Martin,and Kotz, David M.2009.A Reconsideration of Social Structure of Accumulation Theory.In McDonough,Terrence,Michael Reich,and David M.Kotz(eds.),200.