我国出口退税政策的实施绩效评价与创新研究

2010-06-06曾志勇

曾志勇

(中南民族大学 经济学院,湖北 武汉 430074)

1 我国出口退税政策的现状

出口退税就是将出口货物在国内生产和流通过程中缴纳的间接税予以退还。准确的把握出口退税所引起的财政收支平衡问题,通过对其进行成本效益分析,不仅是顺利实施出口退税政策的重要前提,也是我国“入世”后外贸发展的迫切需要。此外,出口退税是政府促进外贸出口、调节国民经济的重要手段。在日益规范的国际市场环境下,出口退税作为WTO认可的出口鼓励政策,理应受到重视。

我国自1995年实行出口退税以来,出口退税财政负担问题一直是困扰出口退税机制平稳运行的核心问题,经历了多次从中央全部负担到中央与地方共同分担这样一个分分合合的反复过程。

从1995~2003年的近10年里,出口退税一直由中央财政全额负担。随着外贸出口持续高速增长,我国出口退税规模迅速增大,加上增值税收入由中央与地方分享,而退税却由中央财政全额负担,以至于中央财政难以承受而发生欠退税,出口欠退税形成的根本原因却是出口退税制度存在机制性缺陷。

2004年,中央在出口欠退税越来越多、出口退税机制难以有效运作的情况下,再一次改革并全面推行出口退税新机制,其核心内容是改变出口退税财政负担机制,由中央全部负担改为基数内部分由中央负担;超基数部分由中央与地方共同分担,其中中央负担75%,地方负担25%。经过1年的实践,由于地方财政普遍难以负担,2005年,这一分担比例被调整为中央负担92.5%,地方负担7.5%。

在当今全球金融危机的冲击下,我国出口形势急剧恶化,迫于日趋严峻的外贸出口压力,出口退税政策再次惯性地成为挽救出口颓势、推动出口增长的抓手。从2008年8月起至今,国家税务总局分别于2008年8月、11月、12月,2009年1月、2月、3月提高部分劳动密集型出口商品和机电出口商品的出口退税率。8个月内就6次出台调整政策,如此频繁的出口退税率调整在我国经济发展历程中实属罕见。

2 我国出口退税政策的实施绩效

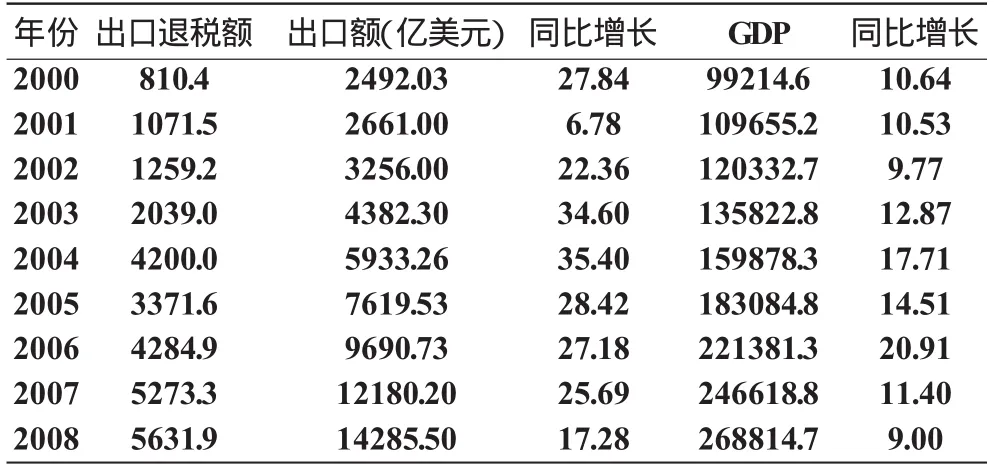

(1)我国出口退税政策对国民经济的影响。税收是国家收入的主要来源,是调节经济的“稳定器”,通过增加税收或减少税收可以很好的调节国家的总体收入。同样。出口退税政策也可以发挥这样的作用,见表1。从以上表中可以很清楚的看出,2000~2008年我国国民经济增长速度有了很大幅度的提高,外贸出口额的增幅较以前也有相当程度的提升,这些都不离不开出口退税政策作用的发挥。

表1 2000~2008我国外贸出口额、GDP和出口退税额统计表(单位:亿元,%)

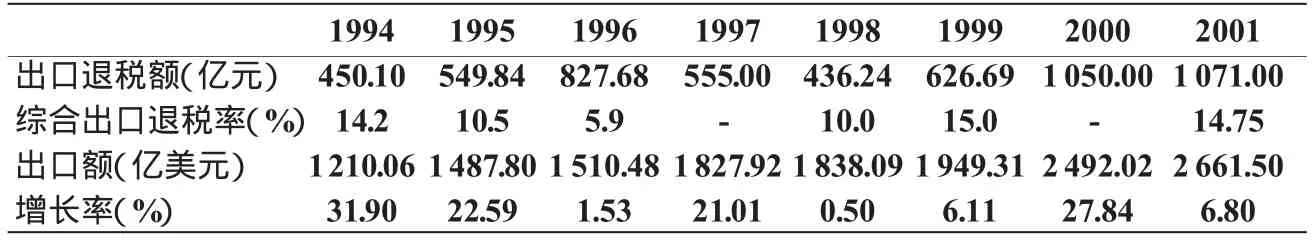

(2)我国出口退税政策对外贸出口的影响。稳定和扩大海外需求的关键是保持出口的增长,而出口退税政策在保持我国出口稳定增长方面有着不可替代的作用。国内学者研究表明,1994年出口大幅度增长的原因不是汇率并轨,而是出口退税方面的调整措施,见表2。

表2 1994~2001年我国出口退税情况

从表2中我们还可以看到,1995年和1996年出口增速下降为22.59%和1.53%,这与国家1995年和1996年两次调低出口退税率不无关系,1996年综合出口退税率仅为5.9%,到1998年我国出口增速又下降为0.5%,1998年和1999年初,外贸出口甚至出现大幅度下滑。在这种情况下,国家从1998年1月开始到1999年7月止,连续七次提高出口退税率。自1999年1月第六次提高退税率后,外贸出口下降幅度不断缩小,从年初的-10.8%,到4月份回升为-7.3%,到6月份进一步回升到-1.3%,回升之势十分明显。1999年7月1日再一次将综合出口退税率提高2.95个百分点以后,出口增长率又进一步回升,外贸出口在连续8个月累计负增长的情况下,从7月份当月出现正增长,后几个月增幅达20%以上,全年出口1949亿美元,同比增长6.1%,彻底扭转了出口下降的不良局面。这一效果在2000年表现更为明显,全年出口增长率达27.84%,接近1994年增长速度,达到历史新高,实践证明出口退税对我国外贸的发展功不可没。

3 我国出口退税政策存在的问题

(1)出口退税办法不统一,退税手续繁杂,退税效率低下。我国现行的出口退税政策在不同地区、对不同类型企业采取不同的退税政策,造成出口企业实际税负不公的现象。如在征、退税率不一致的情况下,生产企业无论执行“免、抵、退”还是“先征后退”办法,其税负总是重于外贸企业,因为其出口货物按增值税征退税率之差计算并转入成本的进项税是以出口货物离岸价为计税依据的,而外贸企业收购出口的货物,转入成本的增值税进项税是以购进价格为计税依据计算的,显然该类产品生产企业出口环节的实际税负重于外贸企业。

(2)出口退税管理体系不完善,出口骗税现象严重。出口退税管理体系不完善,出口骗税现象严重,出口退税管理上有漏洞,没有建立征、退、免紧密衔接的退税方式,征、退税分管,退税机关无权参与征税机关的工作;征税机关也不愿意超范围去过问退税税制改革确定的中央、地方财权、事权关系进行根本性的调整,这不是出口退税机制本身所能决定的。

4 完善我国出口退税政策的对策建议

(1)转变出口退税政策调整的传统思路,构建稳定的出口退税机制。目前,我国出口退税政策调整的依据基本上是我国对外贸易的增减情况。对外贸易是国家间产品和劳务的比较,出口退税政策调整不仅应考虑对外贸易数量上的变化,更要考虑对外贸易质量上的变化。

(2)完善出口退税机制,建立出口退税的监督制约机制。我国尚缺乏一部完整、全面的出口退税行政立法,现有的相关管理规定散见于各个部门的具体规章、规定之中,不利于统一执法尺度和执法行为的协调。很显然,仅通过专项整治中临时性的部门合作,并不能根本解决日常出口退税管理中存在的不足,从根本上解决这一难题的关键是完善相关立法。在征收征管体制的设计上,应贯彻“征退一体”、“以进养出”的原则;同时,要加强出口退税的常规管理,包括加强出口退税的专用税票管理、加强自动化程度、提高税务人员素质以及加强出口退税稽核管理。

(3)实行弹性的出口退税率制度,并尽早过渡到中性出口退税制度。目前我国的政治经济情况确实需要依靠出口退税制度尤其是出口退税率来进行宏观调控、调整经济结构。但应该审慎地使用非中性的出口退税措施,对宏观调控权进行适当规范。具体地说,首先应该规定出口退税率可以浮动的范围,其上限当然是WTO规则允许的征税率,同时根据对未来一个时期财政和外贸情况的预测,制定最低的退税率。然后,应该规定谁有权对出口退税制度、退税率进行调整,权力应该归国务院,而不是某个职能部门。最后,应该规定宏观调控权行使的程序,包括听证程序、调整前对纳税人留有的最短过渡时间等等。

[1]倪红日.我国出口退税政策和制度面临严峻挑战[J].税务研究,2003.

[2]邱玲.出口退税对外贸出口影响的分析[J].广西财经学院学报,2006.

[3]李石凯.出口退税政策调整效应分析[J].税务研究,2008,(2).

[4]严才明.我国出口退税政策效应分析[J].涉外税务,2007,(2).