辨识私募的投资风格

2010-05-18张剑辉

张剑辉

据基金年报显示,私募基金的成绩大大优于公募基金,包括王亚伟这样的“最牛基金经理”都无法与私募抗衡,那么私募究竟有什么过人之处?参加私募投资又需要怎样的辨别能力呢?

近几年私募行业迅猛发展,产品数量、规模及管理人数量在过去几年数倍扩容。面对琳琅满目的产品和不断有新管理人加入,投资者选择私募的难度加大。由于风格对私募业绩的影响较大,特别是牛熊市中业绩分化更大,因此选择私募时要注意区分风格。任何一种投资风格都是在某类行情下有优势,在另一些行情下其优势可能变成劣势,不是任何类型的市场皆适合的。

过去两年因遍历了熊市(2008年)、牛(2009年)、和震荡市(近半年)成为我们观察私募的一个很好的时间窗口。三类风格私募中各有一些管理人在近两年市场中总体获益稳定,成立以来累计收益大幅超越了同期大盘及同类平均,我们从中选取5家管理人做介绍分析,为投资者提供参考。

适度积极型:淡水泉——逆向投资的践行者

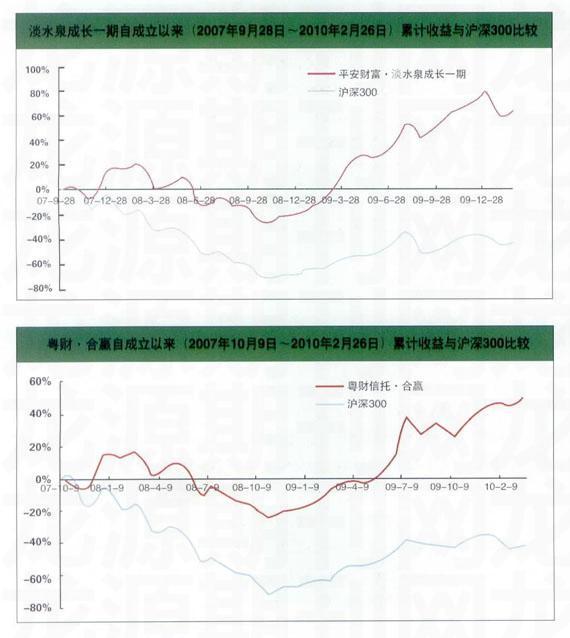

目前淡水泉(北京)投资管理有限公司(以下简称淡水泉)已经发行并管理十只投资A股市场的产品,其中代表产品为淡水泉成长一期,投资经理为赵军。淡水泉成长一期自成立以来绝对收益累计为63.47%(2007年9月28日~2010年2月26日,扣除业绩报酬,下同),超越同期沪深300指数104.67%。作为一只风格积极进取的产品,对累计净值贡献最大的是2009年度,年收益率为121.03%,绝对收益居同类第9,风险调整后收益居第15。与其他积极型产品相比,淡水泉成长一期在熊市和震荡市中也能稳定获益,2008年度收益大幅超越市场,近半年累计收益位居行业前1/3。

淡水泉的特色是坚持“逆向投资策略”和“行业轮换策略”。“逆向投资策略”注重在市场分歧中寻找机会并先于市场发现机会,并且把投资者的“情绪指标”被作为重点参数考察。例如公司释放正面信息越多、主流追捧、股价偏离内在价值也越远,根据逆向投资策略就需要回避。反之多数人越不看好、股价对内在价值的折扣就越大,可能蕴藏机会。“行业轮换策略”用于挖掘基本面良性发展、景气程度增加,但股票市场却反应滞后的行业。

纵观淡水泉成长一期的历史业绩发现,在市场风格转变的阶段该产品几次提前埋伏,先于大多数人作出反应,这使得它在2008和2009两种截然不同的市场环境下均表现出色,在近半年的震荡市中也能从容面对。在2008年单边下跌下,淡水泉成长一期及时降低仓位控制风险等待市场转机。2008年四季度末指数探底之后,淡水泉投资根据贷款增速和PMI指标回暖明显,判断经济反弹可能比预期来得更早,于四季度末开始加仓。这一时点恰好处于接下来的一轮反弹起点附近。2008年11月份淡水泉成长一期便获得7.31%的收益,“逆向投资策略”得到了成功的实现。

2009年随着政策支持下结构性反弹的逐步深入,热点题材和行业轮动等市场特征逐步显现。淡水泉投资结合“逆向投资策略”和“行业轮换策略”对基本面、景气度以及估值综合考量,甄选具备符合条件的行业和个股提前埋伏,在一、二季度均把握住不少投资机会。近半年市场不断震荡,作为积极型产品的风格优势很难发挥,但是淡水泉成长一期基本保持在市场上涨的月份收益接近大盘,在市场下跌的月份跌幅小于大盘。

合赢——风险收益的平衡者

目前深圳市合赢投资管理有限公司(以下简称合赢)已发行六期信托产品(含三个结构式产品),粤财·合赢是其中运作时间最长的产品,投资经理为刘鹰先生。粤财·合赢作为适度积极型产品2008年度净值有一定的缩水。累计收益-28.85%;2009年度累计收益近80%,居同业前20%;近半年的震荡市中累计收益17.89%,超越大盘近25%,居同业前25%。另成立时间较晚的华润·合赢精选1期业绩表现比较出色,其投资经理为曾昭雄先生。

合赢的投资策略主要有四大方面:1、“自上而下”的行业配置策略,通过分析宏观经济、产业政策和行业景气程度,精选增长前景持续向好或宏观经济周期影响下行业景气复苏或上升的行业;2“自下而上”的个股精选策略,以上市公司的公开信息和调研数据为依据,通过定量和定性相结合的方法精选个股并进行定期调整;3、短期事件驱动型交易策略;4、收益波动性的阶段卖出策略。

据了解,合赢2010年主要以“投资中国经济未来五年的增长点”为投资主线,持续跟踪外需复苏和国内政策变动,力图把握新一轮经济扩张期、结构调整期的主脉;坚持“以实业投资的视野精选个股”的投资理念,侧重于从公司内在价值、潜在成长性和公司素质等角度挖掘个股,把握市场调整和行业分化中的投资机会。

平衡型:武当——业绩稳定、风格灵活

目前深圳市武当资产管理有限公司(以下简称武当)旗下共有16只基金,规模居行业前列,在私募发展的初期树立了相对同业比较优势。田荣华先生任深国投·武当1期的投资经理。深国投·武当1期成立后不久正逢熊市,通过良好的风险控制,2008年度依然实现了正收益。2009年度武当1期累积收益率为65.87%。近半年(2009年8月10日~2010年2月10日)武当1期的相对排名有些落后,不过仍然跑赢了市场指数。总体来看,武当1期在牛、熊、平衡市中表现稳定,因而其长期业绩优势髓时间的拉长愈加明显。成立以来至今(2007年11月12日~2010年2月10日)沪深300指数下跌35.44%,武当1期扣除业绩报酬后累计收益58.13%,超越大盘逾90%。

武当的产品以业绩稳定、风格延续性强取胜,从武当1期的历史业绩中能体现出来。武当一期是为数不多的2008年获得正收益,2009年又获得与大盘同步增长的良好业绩的产品。基于宏观环境把握下的大类资产和行业配置能力是其业绩稳定的重要因素之一。2008年市场不断下跌,武当资产基于对全球经济及中国宏观经济和行业发展变化的研究,配置了高油价受益的经济作物肥料行业,从而对冲了其他负效资产带来的净值损失,保持了资产净值稳定在面值之上。

另外武当操作风格灵活,这也是支持其在风格快速变换的市场竞争中适应下来的重要原因。武当在宏观环境把握下进行大类资产和行业配置选择的同时,通过组合结构调整来与市场保持积极互动,从而在2009年来的市场机会中形成较好的投资收益。

除了直接的投资和操作的能力,我们认为还有一些无形的要素支撑武当获得持续稳定业绩:投资理念,研究实力,严格的风险控制制度。武当将投资风格定位为“稳健增长型”,武当认为熊市中尽量不亏损从而大幅超越市场,牛市跟上市场,保持业绩稳定才能保持领先,他们也正是这么去执行的。在风