300002神州泰岳 两次冲击上市 飞信飞出最高估值等

2009-11-13李金明等

李金明等

采用相对估值法公司估值区间为63.64-74.53元,区间中值为69.08元。这是目前创业板10家首发公司中估值定位最高的一家,而且上市后很可能成为创业板第一只百元股。

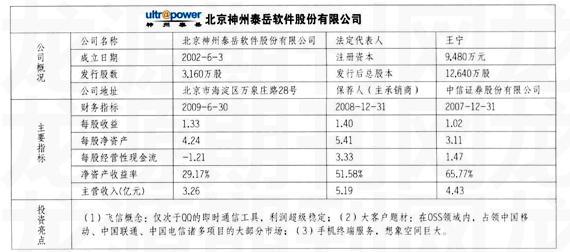

北京神州泰岳软件股份有限公司的主营业务为向国内电信、金融、能源等行业的大中型企业和政府部门提供IT运维管理的整体解决方案。该公司在首次公开发行路演中,获得69.08元的估值中间价,在创业板首批获得上市批文的10家公司中估价最高。

神州泰岳2008年尝试过冲击中小板上市,但以失败告终。据了解,失败的主要原因是股份代持和多次内部股权转让不规范,同时,与主要客户合作签约只有一年,面临着解约风险。从招股说明书看,该公司四分之三的利润来源于飞信业务,对单一业务的高依赖蕴含着高风险。而现在,这些问题已经妥善解决。

为更好的吸引并留住人才,公司多次进行股权激励,只是法定程序还没完成,对此公司目前已经公开披露并澄清。在主营业务上,2009年4月,神州泰岳与中国移动改变了合同一年一签的惯例,签订了为期3年的飞信业务运营服务合同,这就解除了此前市场对神州泰岳持续经营和盈利的担忧。

根据易观国际的数据,到2009年第二季度为止,移动的飞信用户已经达到1.7亿户,在移动IM市场,飞信活跃用户的市场占有率达到22.9%,成为仅次于QQ的第二大IM工具。与运营商稳固的合作,巨大的手机终端客户群,每股2元以上的利润,最终支撑起了神州泰岳的高估值。

神州泰岳计划募集资金5.03亿元,主要投向飞信平台大规模改造升级、电信综合网管产品、无线网络优化平台、新一代安全运行管理中心等6个项目。保荐人国都证券认为,该公司2009~2011年每股收益有望分别达2.00元、2.67元和3.49元。多位市场人士预测,神州泰岳上市后很有可能成为创业板的第一只百元股。

300003乐普医疗血管支架搭上资本快车

李金明

保荐人信达证券认为公司的合理估值区间为26.29-28.77元,对应2009年和2010年的动态市盈率分别为36-40倍和26-29倍。

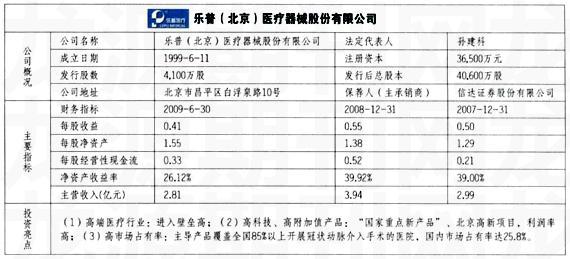

乐普(北京)医疗器械股份有限公司主要从事冠状动脉介入医疗器械的研发、生产和销售,是国内高端医疗器械领域能够与国外产品形成强有力竞争的为数较少的企业之一。

9月21日,乐普医疗在深圳举行了一场机构投资者推介会。该公司总经理蒲忠杰表示,他们的优势在于技术研发创新、产业化、品牌、团队、完整的产品线和发展策略等。他对行业市场前景十分看好,认为行业未来会保持年均40%左右的增长,甚至会有爆发性增长。

北京一家基金公司相当看好乐普医疗主营的冠状动脉介入医疗器械产品,认为该公司销售毛利率每年都在大幅增加,生产的是高科技、高附加值产品。且具有较高行业壁垒。

乐普医疗的主导产品“血管内药物(雷帕霉素)洗脱支架系统”,被授予“国家重点新产品”、“北京市高新技术成果转化项目”。该产品现已覆盖全国85%以上开展冠状动脉介入手术的医院,国内市场占有率高达25.8%,是我国冠心病介入治疗中的主流产品。

披露资料显示,公司2006年实现营业收入1.75亿元,之后每年都在以1亿元的额度增长,年度盈利增速也保持在30%以上。业绩突出、成长性高是众多机构看好该公司的主要原因。保荐人信达证券给出的合理估值区间为26.29-28.77元。

不过,乐普医疗产品单一,与强生公司、波士顿公司等世界500强企业相比,资本、产能及技术开发上还存在比较大的差距。

乐普医疗本次计划募集资金5,17亿元。主要投向心血管药物支架及输送系统生产线技术改造建设项目等4个项目。这将有助于该公司提高产能,在行业的国际竞争中实现跨越式发展。