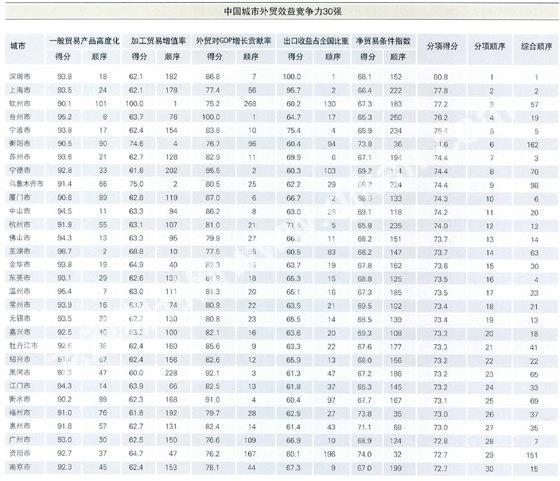

2008-2009中国城市外贸竞争力100强

2009-09-17张炳政刘颖孙丹周浩黄欣林柏荣

张炳政 刘 颖 孙 丹 周 浩 黄 欣 林柏荣

一座城市的外贸生态,在很大程度上反映了这座城市的发展模式。就中国国情而言,外贸依然是拉动经济腾飞的捷径之一。在经历了改革开放以来最为剧烈的外部市场动荡后,中国的外贸城市或许能够更加清醒地认识自身的短长,也能够更为精准地把握未来的走向。

直面百强成绩单

2008年,国际金融危机不断蔓延和深化,为中国各座城市拉响了外贸警报。但同时,长期以来形成的“东强西弱、南快北慢”的不平衡区域经济发展格局也在悄然破局。

在对外经济开放度偏高的东南沿海地区,传统外贸增长引擎珠三角遭受重创,长三角也遍体鳞伤。2008年第4季度,长三角、珠三角地区的进出口值分别为2106亿美元和1660亿美元,同比分别下降4.4%和6.5%,均远高于1.6%的全国同期下降水平。但与此同时,金融危机也为中西部地区的赶超计划提供了机会。一些内陆省份纷纷提出“弯道超车”的口号,加大地方政策扶持力度,争取大项目投资的青睐与转移。以天津滨海新区为龙头的环渤海地区发展势头迅猛,京津冀、山东半岛、辽东半岛三大板块也开始破除行政壁垒,力图在竞争中寻求合作共赢的新局面。

与此相应,根据海关总署提供的2008年中国外贸数据,并综合国民经济数据排定的中国城市外贸竞争力100强榜单上,诸城市也呈现出百花齐放的局面。

大局未动而百花齐放

上榜城市中,既有进出口规模不到1亿美元的中小城市四川达州,也有规模高达3221亿美元的航母级城市上海。东北和中西部地区的中小型外贸城市频频上演“变奏曲”,也是榜上一大看点:百强榜单的16座新进城市中,上述3地占11个席次;而跌出百强榜单的16座城市中,上述3地占10个名额。

尽管金融危机不期而至,中国城市外贸的基本面并未发生改变。此次城市外贸竞争力百强榜上,两个“三角”经济带仍占据近4成席位,其上榜城市的平均进出口规模为238.8亿美元,同比大幅增长17.4%,在当年全国外贸进出口总值中所占比例仍高达93.3%,其引领中国外贸发展的地位依然不改。

即便如此,区域经济发展格局的调整也是势所必然。无论是从协调地区发展的长远角度看,还是从平抑金融危机影响的现实角度分析,这种嬗变都弥足珍贵。

明星依然璀璨

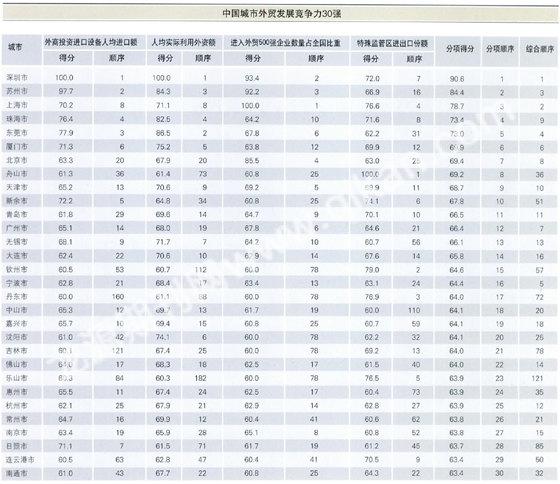

10强稳定,珠海替代青岛2008年,珠海替代青岛进入外贸10强,其余9强顺序仅有小幅更迭,未发生颠覆性改变。外贸规模超过千亿美元的明星城市中,除北京稳定在第8位外,深圳、上海、苏州、东莞夺得综合竞争力前4席,成为中国外贸旗舰的领航标。2008年第4季度,在全球经济减速的大背景下,受人民币升值步伐加快、原材料价格大幅波动、中国政府宏观调控力度加大等因素影响,外向型特征明显的4强城市进出口明显下滑,合计季度进出口额为2854亿美元,同比缩水6.4%,但全年仍维持了快速前行的局面。

内陆省会难入第一阵营由19座副省级以上的明星城市占据了外贸综合竞争力前30强的一半席位,以及前10强的7个席位。这些城市共拥有84个特殊经济区、296家进入全国前500强的大企业,其在外贸百强城市的GDP总值和外商直接投资总额中所占比重分别高达近1/3和43.5%,在当年全国进出口总值中所占比重高达55.9%。而其余省会城市中,仅中部地区的合肥、郑州跻身外贸综合竞争力前30位。

追问竞争格局

单从城市的综合排名及变化来考察2008-2009年中国城市外贸竞争力状况是远远不够的,它说明了现象,却不解释原因,更无法把握某些趋势。

将城市放入区域经济的视角, 结合城市外贸竞争力的整个评价体系,令我们看得更多,看得更远。

沿海经济圈:优势明显但风格迥异

长三角、珠三角、环渤海、海西经济区区位优势明显,综合实力强劲,除占据综合竞争力前15强的明星城市外,还将无锡、常州、佛山、中山、嘉兴、台州、绍兴、温州等二线城市培育成了外贸尖兵。这说明,这几个城市圈经济一体化步伐正在加快,其中心城市的辐射力也在不断增强。

但四者也呈现出不同变化:

长三角发展相对均衡 长三角地区的各分项竞争力发展相对均衡,得分也相对较高。其中,就连分项上榜率得分最低的水平竞争力得分也达到了60%,综合竞争力的上榜率得分更是高达92%。

珠三角直面转型困扰 珠三角地区则遭遇了前所未有的挑战,由于土地资源有限、能源供应短缺、人口不堪重负、环境承载力严重透支,该地区赖以成长的粗放型外贸模式难以为继,出口结构失衡状况较上年有增无减,转型升级之路充满尴尬。但凭借先行一步的政策优势,其在综合竞争力榜单上的领军地位尚未失去。

环渤海后续发展有待观察 2008年奥运火炬“助燃”对外贸易,环渤海地区乘势而上,成了中国经贸由东向西扩展、由南向北推移的枢纽。该地区的 29座城市中,有19座入围2008年城市外贸综合竞争力百强,上榜率为65.5%,在数量上仅次于东南地区,是榜上的第二梯队。但在效益和潜力分项竞争力方面,该地区上榜率仅为40%左右,其后续发展有待观察。

海西经济区晋身新贵 由于两岸关系持续升温,厦门及其周边的泉州、福州等市利用台资力度加大,海西经济区成了中国外贸的另一增长极。

东北、中西部:潜力巨大

西部 缺少领头羊的最佳“潜力股”在综合竞争力百强榜上,西北和西南地区的城市数量最少,分别为5座和9座;其上榜率也最低,分别为12.2%和20%。两处的对外贸易先天不足,尚无明显的外贸中心城市出现。即便是外贸相对发达的重庆、成都也只能独善其身,分列百强榜第27位和第53位,其辐射作用还不明显。

整体规模和经济总量偏小、产业结构单一,这些因素决定了西部省区在结构、效益、发展等分项竞争力上均不占优势。但地区正逐步摆脱相对封闭的经济模式,其土地资源丰富、人力成本低廉、地方政策倾斜等有利因素,也为跨国公司向西转移在华生产线提供了便利,因此在产业转移的过程中承接了不少企业和投资。

这些转变为西部城市注入了更多的生机和活力,也使西部地区迅速成为中国最具外贸潜力的地区。“5·12”震后重建工作的稳步推进,也在一定程度上带动了西部相关产业发展。其典型表现是,2008年四川进出口保持52.8%的高速增长,比当年全国平均水平高出35个百分点。

中部 中心城市涌现随着“中部崛起”战略的进一步实施,部分城市外贸发展开始提速。中部地区的上榜率为22.2%。2008年综合竞争力百强城市中,有18座城市来自中部,数量上略低于环渤海地区。武汉、合肥、郑州、长沙的龙头作用正在逐渐显现,已成长为中部地区颇具实力的外贸中心城市。虽然中部省区的加工贸易比重较小,出口市场和产品多元化水平参差不齐,但该地区城市众多,工业聚集度也较高,个别省份在贸易结构和效益上的竞争力不容小觑。

东北 潜力竞争力表现最佳 该地区外贸综合竞争力百强的上榜率为26.5%,位于环渤海地区之后。大连、沈阳、哈尔滨拥有雄厚的工业基础,汇聚了众多关系国民经济命脉的战略性企业,大连港和营口港更是占据了全国沿海主要港口吞吐能力的8.8%。在这些因素的带动下,上述3市分列外贸综合竞争力榜单的第16、25和47位,是东北地区的外贸中心城市。

2008年,钢铁、机械、能源、汽车和造船等主导产业重新崛起,带动东北地区各分项竞争力的上榜率小幅提升。其中潜力分项竞争力表现最佳,该地区34座城市中,有15座登上该分项榜单。但是,该地区仅有少数城市凭借工业基础占据稳定优势,其余大部分城市的外贸竞争力水平较低,且分化严重,可见老工业基地的全面转型尚需时日。

分项竞争力作用此起彼伏

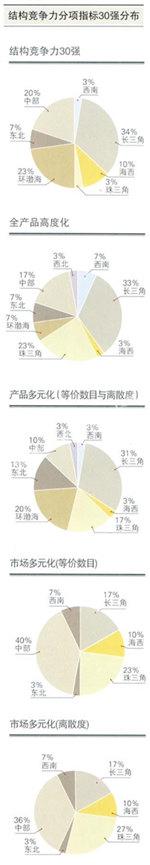

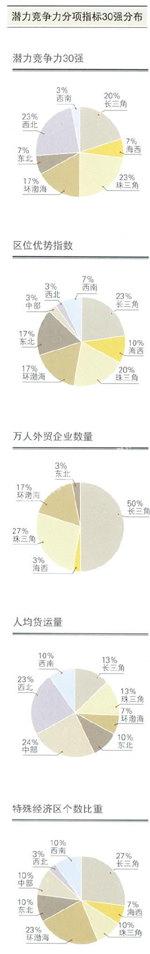

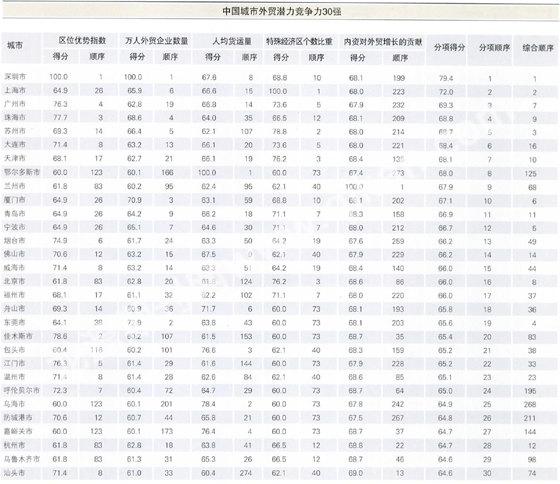

将综合竞争力100强与5大分项竞争力30强(表见其后)相对照,会发现不同分项指标对全局产生的影响力变化明显。

水平竞争力贡献弱化将水平竞争力榜单与综合竞争力榜单进行对比可看到,此次入围水平竞争力前30强的城市中,仅有16座城市最终入围综合榜单前30强,较上年少了2座,水平竞争力对综合竞争力评价的最终影响有所弱化。由于规模、增速是水平竞争力的主要评价要素,可见城市外贸的规模和速度对综合实力的影响正在减弱。

而部分城市虽跻身水平竞争力前30强,但其综合竞争力席次与之相去甚远,可见单项优势不足以成就“全能选手”。例如,陕西商洛的一次出口增长“高速度”,推动其全年外贸出口增速达到241.7%,并因此在水平竞争力榜单上高居第14,但该城市其它指标不济,其综合竞争力席次落至第250。江西新余市2008年外贸出口达到19.4亿美元,同比增长1.8倍,增速远高于同期全国17.2%的总体水平。但在稳居水平竞争力第7位的情况下,新余市的结构、潜力竞争力“短足”显现,其在综合竞争力榜单上的席次落至50位开外。

结构影响最微弱 结构竞争力对综合竞争力的影响力最微弱。2008-2009综合竞争力前10强中的深圳、上海、厦门、天津,结构竞争力分别排到了第108、101、33、60位;综合竞争力前20强仍跻身结构竞争力前30强的城市只有9座。除青岛、广州、北京、南京、常州和沈阳外,结构竞争力前30强城市的结构竞争力顺序均大幅领先于其综合竞争力顺序,而且,这些城市多为东南沿海地区及中部地区的中小规模城市。由此可见,现阶段我国外贸规模相对较大、发展相对成熟的城市中,市场和产品出口格局的不合理现象普遍存在。我国外贸城市实现贸易增长方式的转变刻不容缓。

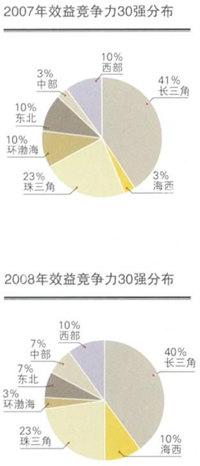

效益与全局“强互动” 一方面,效益竞争力与综合竞争力“双优模范”阵营稳定,外贸效益竞争力单项榜单上位列前30的城市中,有18座城市同时进入综合竞争力前30强榜单,所占比例与上年持平。

另一方面,“偏科生”数量明显减少,入围效益分项竞争力前30强、但未进入综合竞争力百强的城市,仅湖南衡阳和四川资阳2座,比上年减少了3座。

发展竞争格局最吻合全局同时入围中国外贸发展分项竞争力和综合竞争力前30强的城市有20座,其中同时入围前20强的城市多达18座;入围发展竞争力前30强但综合顺序不在前30强的10座城市中,仅四川乐山位列综合竞争力百强之外。

外贸潜力的影响力上升此次城市外贸竞争力计算中,潜力分项竞争力对综合竞争力的解释力度有所增强。综合竞争力30强中,有15座城市同时进入潜力分项前30强,比上年增加了2座。同时进入综合竞争力和潜力分项竞争力前10强的城市有7座,其中深圳、上海、青岛和佛山的两项顺序完全一致。

东强西弱依旧

2008-2009年,中国城市外贸水平竞争力自东往西、由沿海向内地梯次渐弱的大格局未发生根本变化,其二元结构依旧明显。

具体来说,东南沿海地区是第一梯队。在水平竞争力前30强榜单上,该地区可谓盛气十足,一举拿下21个席位。其中,珠三角地区的城市平均得分最高,长三角地区次之。

中西部地区所辖城市在水平竞争力30强榜单上仅占7席,相对劣势一如既往。在10强中,仅江西新余夺得1席。

在这个基本特点上,各城市在外贸规模和增速上还出现了令人瞩目的新变化。

珠三角锋芒不敌长三角

一是人均进出口额上,与上年长三角、珠三角双雄对峙的局面不同,本次人均进出口额前30强城市分布格局中,隐约可见三足鼎立之势:长三角地区11个席位的战绩足以令其笑傲群雄;珠三角地区的城市中,广东江门跌出30强,榜上仅余7强,说明当地外贸规模优势有所弱化;而环渤海地区的山东日照全新亮相30强,使该地区上榜城市数量直逼珠三角。

二是外贸依存度上, 外贸依存度前30强榜单上,长三角地区保持“老大”地位,包括新秀城市浙江台州在内,其上榜城市达到10座。而一度在外贸领域遥遥领先的珠三角地区开始收敛锋芒、调整节奏。揭阳、广州分别从上年的第27、第13跌至第31、第71,无缘30强;佛山则列在30强末梢。珠三角地区最终进入前30强的城市数量是7座,较上年减少1座。

究其原因,在上海带动下,长三角积极融入全球城市分工体系,其全球制造业基地的地位正不断得到强化,苏州、无锡、常州、宁波等以先进制造业为主的城市崛起,扬州、湖州、绍兴等以传统制造业和地方特色产品加工业为主的城市也在蓬勃发展。

中西部“一城一企”突出

这一点由企业平均进出口规模体现出来。

企业平均进出口规模前30强榜单上,中部地区有11座城市,比西部地区多出2个席位,打破了2007年两地各有9座城市上榜的均势。

具体来说,中部地区的优势集中在原料工业、燃料动力工业和新能源等领域,其特色拳头产业、大型企业实力雄厚,带动了当地的出口规模增长。例如,2008年,江西新余的赛维LDK有限公司、河南安阳的安钢集团国际贸易有限责任公司分别进出口28.2亿美元、14.6亿美元,使所在城市一举夺得企业平均进出口规模的榜眼和探花。另外,由于以重化工产业主导,中部地区涌现出了一批支撑当地产业发展的龙头企业,如河南平顶山、山西运城、湖南湘潭的一大批矿产采选企业和冶金企业。

西部地区的自然资源相对丰富,其在能源化工、重要矿产开发和加工、重大装备制造、烟草加工等垄断性行业中拥有一批规模大、基础好、战略地位较高的企业,这些企业使西部地区的企业平均进出口规模维持了较高水平。例如,2008年金川集团有限公司创下33亿美元的进出口业绩,为甘肃金昌夺得企业平均进出口规模的头把交椅立下了汗马功劳。

新秀能力体现在速度与均衡度

变差优势指标前30强中,“新面孔”多达23个,榜单更新率高达76.7%。部分新秀城市一入围就位居前列,如四川广安、陕西商洛、内蒙古通辽和陕西安康。从区域分布情况看,东北地区的入围城市数量由上年的9座锐减至今年的4座。

外贸平衡度前30强榜单上,有14个“新秀”。其中四川德阳、湖北黄石分列榜眼、探花。尤为引人注意的是, 2007年的冠军城市广东汕尾大幅跌至第28位,湖南常德则由原来的第28位跃居首位,身份置换之快令人瞠目。

凭着这两项的优异成绩,陕西商洛、四川德阳、河南安阳、河北唐山等8座城市首度进入水平竞争力前30强,山东日照、山西太原、浙江杭州、云南昆明等城市则因部分指标得分“滑坡”而无缘30强。

榜单稳定问题复杂

结构竞争力30强与上年相比,变化不大。

2007年结构竞争力前30强中,仅河北衡水、黑龙江哈尔滨、江苏泰州无缘2008年结构竞争力前30强;其余27座城市中,河南郑州、山东济南、辽宁铁岭、辽宁沈阳顺序不变。浙江杭州因产品多元化指标高居榜首,其结构竞争力顺序也快速提升44位,上升至第3位;福建三明、山东泰安则得益于产品技术高度和市场多元化指标,分别升至第31位和第43位。

纵观结构竞争体系中揭示的现象,表现出相当的复杂性,尤为值得关注:

多元化定成败 珠三角表现不佳

在结构竞争体系中,多元化(包括市场与产品的多元化)成为决定结构竞争力强弱的主要力量,由此也带来长三角与珠三角结构竞争力30强成绩的巨大反差。

2008-2009结构竞争力前30强榜单上,长三角地区占据40%。浙江省有8座城市表现突出,其中,宁波虽未能蝉联冠军,却与杭州、金华一并垄断了2、3、4位;绍兴、温州和丽水的单项顺序突出,分别比其综合榜单顺序高出13、16和38位。

结构竞争力30强中,珠三角地区成绩不佳,仅广州一枝独秀。

长三角的优异成绩与该地区在市场多元化上的不俗表现有密切联系。除江苏泰州和宿迁的出口市场数量比上年有所减少外,长三角地区其余城市均扩张有序。其中,得益于小商品经济的蓬勃发展,一些城市市场多元化指标实力超群:温州和绍兴仍高居该指标榜单第2位和第6位,市场等价数目分别达到32.3个和29.2个,“温州货”已销往全球162个国家或地区;台州也当仁不让,跻身该指标10强。

而相比之下,珠三角的市场多元化表现弱势。改革开放的首发阵营珠三角,由于外贸发展模式单一、高度依赖少数市场,多年来的积弊在金融危机中浮出水面。尽管珠三角的综合竞争力与浙江、江苏不相伯仲,但三者的出口市场等价数目却相去甚远:市场多元化指标30强中,珠三角与西北地区一样,上榜率维持零记录;珠三角各城市的平均出口市场数量比长三角少9.2个;外贸规模进入前30强的8座城市,在出口市场数量榜单上的顺序也均在105位开外,即便是该项指标值最高的潮州,其得分也仅能与长三角的平均值看齐。

如今,外部市场的变化时刻牵动着出口企业的神经,珠三角过度依赖发达国家市场的软肋已暴露无遗,其诸多传统产业急需转移,甚至出现衰退,从长远看,该地区发展的不确定性因素明显增多。

出口市场总体单一

2008年,受国际金融危机影响,中国对美出口比重出现下滑的城市多达157座。但同时,得益于多元化战略的长期实施,中国各城市的整体出口渠道仍然畅通。纳入统计的285座城市中,平均出口市场等价数目为11.9个,比上年增加0.7个;同期中国综合竞争力百强城市中,平均出口市场等价数目为16.6个,比总体水平高出39.5%。

尽管2008年超过6成的城市出口市场多元化水平有所提高,但总体渠道单一的局面仍未改善,两极分化的趋势也在加重:等价数目高于平均水平的城市数量还不到总数的一半,其中市场等价数目大于20个的城市仅有43座,占城市总数量15.1%;出口市场等价数目跨度为1.1-34.1个,扩大了7.8%。

中部省会表现亮眼从市场多元化指标前30强的区域分布看,中部地区高歌猛进,进入市场多元化指标前30强的城市较上年增加了2座,占12个席位,其中河南占5席,江西、安徽和湖北各占2席。

合肥、郑州、长沙、武汉分居第3、第8、第11和第25位,拥有同等出口规模的市场数目分别达到31.8个、26.7个、26.5个和22.4个。合肥作为国家第一个科技创新型试点城市,其市场多元化指标和产品技术高度指数均有不俗表现,成功卫冕中部之王。江西南昌则跌出单项指标前30,较上年回落了12个顺序。此外,河南周口与漯河、江西抚州与上饶的同等出口规模市场数量,均同比净增4.5个以上。

沿边市场最为单调 此次纳入评比的沿边开放城市包括了内蒙古呼伦贝尔、黑龙江牡丹江和黑河、广西崇左和防城港、新疆伊犁哈萨克自治州,这些城市受地理区位、口岸物流及辐射能力限制,出口市场等价数目均低于4个,其中广西崇左和内蒙古呼伦贝尔的等价数目甚至不超过2个。这些城市的平均等价数目指标得分仅相当于同期总体水平的21%。

自2008年11月起,中国采用专项转移支付办法,替代边境小额贸易项下的进口税收减半优惠,设立支持边贸发展和边贸企业能力建设的补助资金。相关沿边城市将进一步转向以一般贸易为主的多种贸易并举模式,并由边境贸易区向完全的自由贸易区、外向型经济区转变。

产品结构东西各异

本次纳入评比的所有城市,其平均出口产品等价数目为26个,比上年增加了1.3个;其中54.7%的城市,其出口产品多元化水平比上年有所提高;同等出口规模产品数量逾百种的城市由上年的7家增至10家,分布在东南沿海的杭州、宁波、嘉兴、金华、广州,环渤海的青岛、潍坊,中部的合肥,以及东北的黑河和丹东。

中西部出口依赖单一的资源性产品中部、西北、西南地区外贸增长方式粗放、出口品种单一,其所有城市中,相同出口规模产品少于10种的城市共有102座。其中,西北、西南、中部各占29座、17座和36座。这些地区仍处在工业化初级阶段,产业结构与自身资源紧密结合,以钢铁、果蔬、化学品、有色金属和煤、焦炭等初级产品为主导出口品种的城市有58座。

目前,产业链不完整,产品深加工程度低,是制约内陆地区加工贸易向纵深发展的显著因素,这种现象在西部地区显得更为突出。纳入评比的86座西部城市中,仅有30座城市开展深加工结转业务,共涉及货值4.8亿美元,不足长三角、珠三角的1%,即便是与中部地区相比,也难望其项背。

低效同构成东南沿海掣肘从产品多元化指标,我们可以看到,东南沿海地区各城市的平均产品等价数目高达50.1个,比位列第2的环渤海地区高出36.1%。其中领军城市移位,产品数量翻番的浙江杭州从江苏常州手中夺过了冠军桂冠。

从区域整体分布看,东南地区的产品种类较为集中,产业低效同构,这已成为其外贸持续发展的掣肘。以该地区55座城市的前3大出口商品计算,以纺织品为出口主导产品的城市多达32座,其中近6成在广东和浙江;以电子电器为出口主导产品的城市有31座,其中广东占半壁江山;以鞋靴为出口主导产品的城市有8家,福建占4家。

简单加工的初级产品仍是出口主流

纳入2008-2009城市外贸竞争力统计的285座城市,其全产品高度指数的平均值为61.5,比上年的均值增加了0.3个单位。同期,中国综合竞争力百强城市的全产品高度指数均值为68.4,比上年的均值高出0.5个单位,且比2008年总体水平高出11.2%。

尽管如此,结构竞争力体系中,全产品高度化指标的贡献度仍然较低。全产品高度化指标前30强城市中,有21座城市未能进入结构竞争力前30强。而简单加工的初级产品出口,仍是中国各城市参与国际贸易的主流。该项指标值高于75的城市仅有16座,而指标值低于70的城市多达214座,占统计城市总数的75.1%。

芜湖、重庆等重工业城市优势渐显

2008年第4季度起,金融危机席卷全球,重工业制造业较之传统产业抵御危机的能力更强,因此结构单一的工业城市开始显现出优势。

例如安徽芜湖的奇瑞汽车,2008年该企业出口占全市出口总值的48.2%,为芜湖市稳居出口产品技术高度的首席提供了坚强后盾。再如重庆,其摩托车、汽车两种商品的合计出口额占到了全市出口总额的49.5%,因此该市能够夺得高度化指标的第2把交椅。

另外,湖北十堰的牵引机、拖拉机和货运机动车辆,黑龙江齐齐哈尔的铁道、电车道货车和金属加工机床,四川德阳的挖掘机和金属轧机,其出口额都占据当地总体出口净增值的7成以上,是带动当地全产品高度化指数飞跃的重要因素,其所在城市也均跻身单项指标前30强。尤其引人关注的是,新疆克拉玛依的矿山用机械设备出口增速高达68.8倍,仅此一项商品的出口就占据该市出口总额的1/4,该市的高度化单项指标也因之超越205座城市,位居第4。

“火种”燃向内陆

宁夏吴忠、广西河池、黑龙江双鸭山和佳木斯、湖南永州5座城市,在外贸规模上属中小型范畴,其在2007年凭借单项指标获得的效益竞争优势未能保持,跌出2008年效益竞争力前30强。北京、天津和山东青岛3座外贸规模较大的城市表现平平,亦与效益竞争力30强榜单挥手道别。

8座“新秀”城市取而代之。其中广西钦州表现最为突出,因加工贸易增值率单项指标取得满分,该市在外贸效益竞争力榜上前进79位,首次入围30强即斩获季军桂冠。

2005年底才被纳入“十一五”规划的海峡西岸经济区,除厦门再度入围外,区内的宁德、福州也携手挺进30强,分列第8和第26。该区域在入围数量上与长三角、珠三角的差距分别缩小至9席和4席,并一举超过了环渤海地区。

尽管东南沿海囊括了效益竞争力30强榜上73.3%的席位,但该比值同比下降了3.4个百分点,且30强分布在全国12个省区,安徽、河北、四川均有“新秀”出现,这说明中国外贸效益竞争力的“火种”正由东南沿海向内陆腹地蔓延。作为中国外贸效益竞争力曾经的“洼地”,中部地区在2007年仅湖南永州入围30强,在数量上明显低于西部和东北地区。但在今年,中部地区城市在外贸效益竞争力前30强中的座席增至2席,与东北地区持平。

加工贸易增值率引领的效益领先不易保持

2008年我国城市加工贸易增值率榜单变化较大,仅10座城市连续2年入围30强。

在国家确定的加工贸易梯度转移重点承接地中,有5座城市进入这30强。广西钦州和安徽芜湖的加工贸易增值率分别高达20.1倍和5.4倍,远高于当年78.4%的全国加工贸易平均增值水平,分列外贸效益竞争力第3位和第14位,较上年分别提升79个和20个席次。此外,江西吉安的加工贸易增值率也达到4.5倍,外贸效益分项席次上升33个席位,列第31位。与之形成鲜明反差的是广东广州,因加工贸易增值率单项顺序下降21席,其在效益竞争力榜单中下滑19个顺序,退至第28位,成为跌速最快的连续上榜城市。

但加工贸易增值率指标本身存在一定局限:有些情况下,该增值率高企,不仅不是国内产业链延长的结果,反而是加工贸易产业层次较低的表现。

具体来说,部分城市开展的加工贸易业务,主要是对自身物产资源进行简单加工后再行出口,其对应的进口仅仅是包装物、标签等低值辅料。因此,尽管其加工贸易增值率动辄达到数十倍,但这并不能反映该城市加工贸易产业的真正实力。一旦资源耗尽或订单流失,此类城市的加工贸易进出口就会大步倒退。

例如,2007年宁夏吴忠市加工贸易项下出口值为64万美元,全部由山羊绒实现,对应进口则是不足0.3万美元的纸质包装和标签。尽管其加工贸易增值率列全国之首,并因此占据当年外贸效益竞争力榜单的第4位,但这种虚高的外贸效益竞争力并不具有可持续性。2008年,该市加工贸易进出口全面停滞,其外贸效益竞争力顺序直落268个席位,仅列第272位。

资源型城市囊括净贸易条件指数30强 但效益不佳

2008年上半年,国际市场上的原油、煤炭、有色金属等初级产品价格飙升;另一方面,中国采取了降低出口退税、加征出口关税等一系列举措力图遏制“两高一资”产品出口。在这两种力量的推动下,2008年下半年,尽管国际金融危机导致全球初级产品价格大幅回落,但其全年价格仍处于历史高位,当年中国初级产品的出口价格同比涨幅高达27.9%。

受此带动,一批资源型城市在本次净贸易条件指数榜上遥遥领先,内陆城市几乎囊括了该榜单的前30席。全国知名煤城如山西太原、晋中、吕梁、忻州,以及吉林辽源、黑龙江七台河和鸡西、云南曲靖、陕西渭南、湖南怀化、宁夏石嘴山、河南鹤壁等城市均有不俗表现。中国“镍都”甘肃金昌,“(天然)气都”四川达州,全国银储量最大的吉林四平,以及有色金属重镇云南玉溪、甘肃陇南和湖北鄂州等,也都榜上有名。

但资源型城市这种高高在上的姿态更多地体现了资源产品的稀缺价值,而非价格交换条件的改善。因此,资源型城市的净贸易条件单项优势并不能形成外贸效益的核心竞争力。净贸易条件指数最高的30座城市,无一入围外贸效益分项30强。就连净贸易条件位列榜首的宁夏石嘴山,也仅在外贸效益榜单上列第32位。超过半数的净贸易条件30强城市无缘效益分项百强。

与之相反,深圳、上海的综合型城市优势凸现,尽管其净贸易条件指数只有0.98和0.88,分列第152位和第222位,但其综合协调优势明显,再度包揽效益竞争力的前2席。

净出口决定效益成败

作为构成GDP的“三驾马车”之一,净出口这驾“马车”的“马力”大小,是衡量外贸效益竞争实力的重要标准。在外贸效益竞争力的5个单项指标中,该指标对效益分项位次的解释度最高。净出口“马力”最强的30座城市中,有23座城市同时进入了效益竞争力30强榜单。

而且,这30强除河北衡水外,均分布在沿海和沿边省区。上榜的沿海城市中,浙江台州的出口规模在2008年首次超过100亿美元,达到117.6亿美元,同比增长25.6%,高出当年进口增速7.2个百分点,净出口对GDP的贡献率高达8.6倍,其在净出口单项榜上也由第90位升至榜首。同时,凭借净出口的强劲马力,台州还成了效益竞争力顺序升幅最大的连续2年入围城市,并且是当年浙江省效益竞争力最强的城市。

上榜的沿边省区中,除黑龙江和新疆外,新增了与东盟贸易区位优势明显的广西。上榜的沿边城市数量则由上年的5席增至7席。其中,与俄罗斯一江之隔的黑龙江省,具有开展边境小额贸易的独特地理优势和悠久历史,近年来,该省越来越多的城市开始执行“外贸兴市”战略,通过强化净出口“马力”来提升外贸效益竞争力的典范不断涌现。2008年,黑龙江最大的出口城市牡丹江,净出口同比增长88.6%,其对GDP增长的贡献率也由2007年的3.3倍升至3.8倍,因此该市在外贸效益竞争力榜上的顺序也由第31位升至第21位,成为该省继黑河、佳木斯、双鸭山之后的第4座外贸效益竞争力30强城市。

内资企业收益影响力凸现

2008年,中国城市的出口收益能力与出口规模高度相关,深圳和上海这两座进出口规模最大的城市表现稳定,卫冕效益竞争力冠、亚军。中国出口规模最大的30座城市中,除广东惠州、珠海、江门和山东威海、烟台外,其余25座城市均进入了出口收益率的前30强。广西钦州虽贵为效益竞争力榜单季军,但其年出口规模仅有5.1亿美元,出口收益率仅列第130位。

但出口规模并非决定出口收益的唯一要素,内资企业出口能力、国内料件配套能力等因素对出口收益的影响正进一步凸现。内资企业是中国外贸发展的“内生”力量源泉。由内资企业创造并掌控的出口收益能力更能体现“国民概念”,这是中国增强自主研发能力、改善经营管理水平的基本保障。

其中表现最为突出的是浙江和江苏。前者外贸出口多由“一般贸易+民营企业”实现,而后者出口则偏重于“加工贸易+外商投资企业”的发展模式。在后一种模式中,由于外贸发展主动权旁落,加上跨国公司在华项目锁定于全球价值链中低端,当地经济“空心化”问题严重。因此,江苏出口规模虽高于浙江,其出口收益能力却弱于浙江。在本次出口收益率最高的30座城市中,浙江占据7席,是入围城市最多的省份;江苏仅得5席。

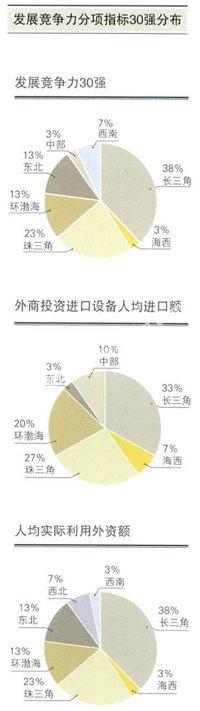

板块差距拉近

发展分项竞争力前30强榜单中,长三角、珠三角分别有11座和7座城市入围,合计占据6成席位。其中深圳高居榜单首位,珠海、东莞亦有不俗表现。

与珠三角相比,沪、苏、浙3地的城市发展更趋平衡,产业区域协作持续释放能量。发展竞争力榜单上,长三角地区上榜率高达44%,高出珠三角11个百分点。无论从上榜的绝对数目、上榜率还是从上榜城市的整体座次看,珠三角均略逊一筹。

不过,两个“三角区”的绝对优势正在逐渐弱化。环渤海、东北和中西部地区各有4座、4座和3座城市入围发展竞争力30强。其中环渤海地区最为突出,除北京、天津、青岛3个传统外贸强市外,日照也挺进30强,威海、烟台亦分列第32和第34位,逼近30强。海西经济区内的厦门也在发展竞争力30强中占有一席。

分项指标方面,另有一些特点值得圈点:

外资“北上”步伐加快

2008年,受全球性经济衰退影响,外商对华投资能力严重萎缩。但中国经济的基本面相对健康,国内经济也率先出现复苏迹象,因此对外资仍具有较强吸引力。

2008年,中国实际利用外资924亿美元,比上年增长23.6%;外商投资进口设备总额为275.9亿美元,增长6.6%。长三角仍是外商投资的集聚区域,稳坐吸引外资的头把交椅,在投资设备人均进口额、人均实际利用外资额两个单项指标前30强榜单上,该地区入围城市个数均居首位。其中,苏州和上海的外资进口设备规模分别高达46.4亿美元和33.1亿美元,实际利用外资总额分别高达71.6亿美元和79.2亿美元。在投资设备人均进口额、人均实际利用外资额两个榜单上,苏州分列第2、3位,上海均列第8位。

外商在华投资出现明显的“北上”趋势,开始向中部和东北地区扩散。山东日照在外商投资设备人均进口额榜单上甚至超过了上海、天津和北京,位列第7;威海的人均实际利用外资额位列第11,超过了青岛、北京。东北老工业基地2008年人均实际利用外资额达到136.3美元,仅次于长三角地区和珠三角地区,其中沈阳、大连、吉林、长春4个城市的人均实际利用外资指标分列第6、10、25、29位。但是,在吸收外资先进技术设备方面,东北地区仍然落后,人均进口额仅9美元,远低于东南沿海和环渤海地区的水平,且只有大连入围该指标前30强。

中部地区的江西新余以新余钢铁有限责任公司(锰铁合金产量居全国首位)的300万吨薄板工程、江西赛维LDK太阳能高科技有限公司的硅项目两个“千亿工程”带动该市外商投资设备进口成倍增长。2008年该市外商投资设备进口额为3.2亿美元,同比增长1.1倍,在外商投资设备人均进口额单项榜上飚至第5位。此外,湖北武汉、江西鹰潭也跻身外商投资设备人均进口额前30强。

海西经济区的磁场效应开始显现, 2008年,厦门、泉州、福州实际利用外资额分别为12.7亿美元、10.9亿美元和7亿美元,其外商投资设备进口额分别为4.4亿美元、5.9亿美元和2.6亿美元。厦门在两项人均相对指标榜单上均名列前茅,泉州则打入外商投资设备人均进口额指标前30强,福州在该单项榜上列第31位,距30强仅一步之遥。

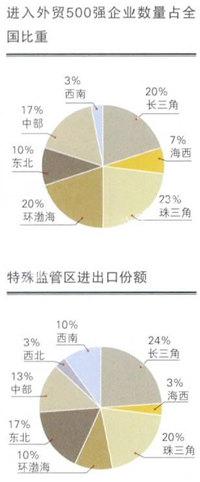

大企业云集三大经济圈

纳入2008-2009外贸竞争力评价体系的285座城市,共拥有496家全国外贸500强企业(简称500强企业),这些企业分布在77座城市中。

这些城市、企业中,有长三角地区的15个城市、189家企业,珠三角地区的11个城市、131家企业,环渤海地区的13个城市、107家企业。上海以75家500强企业位列榜首,其后依次为深圳、苏州、北京、天津、东莞和广州,以上7座城市的500强企业数量合计占据全国500强企业总数的逾6成。此外,500强企业引发的产业集聚效应也有所显现,上海、深圳的500企业数量仅占当地外贸企业总数的0.3%左右,但其进出口值占当地外贸总值的比重却分别高达44.7%和55.8%。

中西部地区的全国外贸500强企业开始增强辐射力,引领当地外贸发展。例如江西新余的赛维LDK太阳能高科技有限公司和新华金属制品股份有限公司,在创下37.5亿美元进出口值的同时,还引领该市形成了较为完善的光伏产业和钢铁产业生产链,带动了一批中下游企业的发展。此外,中国特大型钢铁联合企业安徽马鞍山钢铁股份有限公司,拥有“亚洲镍业巨头”之称的甘肃金昌金川集团有限公司,以及江西鹰潭的江西铜业股份有限公司,都在跻身“外贸进出口20亿美元俱乐部”的同时,担当了当地外贸发展的“顶梁柱”。

特殊经济区:内陆表现抢眼

2008-2009年,东部沿海地区的15个特殊监管区域宝刀未老,对国内外经济的大风大浪处之泰然。浙江舟山、上海、广东深圳和山东青岛连续2年进入特殊监管区进出口份额指标前10强;广东珠海、江苏连云港首次杀入10强,分列第8、第9位。

自2008年起,国家先后批准设立广西钦州保税港区、重庆两路寸滩保税港区、广西凭祥综合保税区和黑龙江绥芬河综合保税区,四川成都综合保税区、西安综合保税区也在规划中。

这使得2008年在特殊监管区进出口份额指标榜上,中西部和东北地区的表现较为抢眼,两地共同占据了前10强中的4个席位。其中广西钦州、辽宁丹东均前进2个席位,分列第2、3位;四川乐山列第5位;江西新余前进3席,列第6位。广西钦州表现尤为突出,该市借力《广西北部湾经济区发展规划》及保税港区建设,积极搭建联接中国西南其他省区以及东盟市场的物流、资源配置枢纽,取得了明显效果。2008年,钦州经海关特殊监管区进出口2.6亿美元,增长79.4%,占全市进出口总额的20.6%,所占比重比上年提高了3.3个百分点。

此外,辽宁营口以港口发展为牵引,吸引了更多国内外制造商、销售商、物流提供商进入开发区,2008年全市经海关特殊监管区进出口额达到1.4亿美元,大幅增长2.6倍,单项指标顺序从上年的第36位跃升至第19位。

榜单更新率高达40%

潜力分项竞争力着眼于衡量当地资源禀赋、生产要素配置的优劣,涵盖市场规模、地理位置、基础设施建设、中央政策倾斜以及本土实体经济发展等多个评价因素。

2008-2009城市外贸潜力竞争力30强榜单风云突变,去年上榜的单项30强中,仅18座城市再度上榜,榜单更新率高达40%。

以广西贺州、山西朔州和新疆克拉玛依为代表的中西部城市普遍降位,很多城市跌出30强。连续2年上榜的城市中,深圳、上海和广州最具潜力,成功卫冕前三甲;天津、大连、厦门、东莞、包头顺序上升,其中东莞直升11位,大连和厦门亦在连升5位后与天津聚首10强。新上榜城市中,珠海、苏州各升110、30位,进入5强;兰州、烟台、威海、江门、汕头的顺序均有超过百位的升幅。

东部得天独厚

潜力竞争力前30强中,东南沿海地区独占15席。除中心城市深圳、上海、广州保持绝对优势外,珠海、苏州等周遭城市亦跻身5强。环渤海地区进入前30强的城市达到5座,其中既有老牌外贸中心城市天津、青岛、北京,也有外贸新锐烟台、威海。

这其中的主要原因是东部沿海在区位优势、特殊经济区个数两项指标上均占有绝对的优势。

外贸区位优势单项指标30强榜单上,近9成城市来自东南沿海、环渤海和东北沿边地区。其分布情况是:珠三角6座、长三角7座、海西3座、东北5座、环渤海5座。其中深圳以9个海港、1个空港、1个铁路和5个公路口岸夺得冠军席位。

东南沿海和环渤海地区在特殊经济区个数比重单项榜单的前30强中,占有一半以上席位,且包揽前5。上海以15个特殊经济区的豪华阵容高居榜首,苏州、天津、北京、广州紧随其后。

相比之下,中部地区的开放口岸相对较少,西南、西北沿边城市所接壤的国家则大多经济落后。而且这些口岸多为陆路口岸,运载能力与海运港口相去甚远。因此,西部地区仅内蒙古呼伦贝尔、广西防城港和北海进入外贸区位优势30强,而中部地区则仅有湖北武汉入围50强。乌鲁木齐、重庆、成都、武汉、合肥、郑州等虽然在特殊经济区个数中也挺进30强,但密集程度远不及沿海城市,尚未形成燎原之势。

长三角对外贸企业吸引力持续走强

在万人外贸企业数量上,东南沿海地区更是占据前30强中的8成席位,其中珠三角占8席,长三角占15席,海西占1席。珠三角在该单项指标榜上占有绝对优势。深圳、东莞蝉联冠、亚军,珠海、中山位列前10强,佛山、广州、惠州、江门也榜上有名。但是,随着区域经济一体化进程的加快,珠三角周边沿海地区不断涌现出外贸劲旅,珠三角的先发优势正在逐渐削弱,其一半的上榜城市顺序出现下降。冠军深圳的顺序虽未下降,但其万人外贸企业数量较上年减少了14.1家。

以上海为龙头、苏浙为两翼的长三角地区,其对外贸企业的吸引力持续增强,入围单项指标前30强的城市数量达到15座,相当于珠三角的2倍。苏州和上海未能成为顶尖角色,分列第5、第6,但两市的万人外贸企业数量分别快速增长10.4%和8.2%。浙江台州提升14个顺序,顺利进入前10。近年来,上海加速建设国际经济、航运、金融、贸易中心,为周边腹地城市提供了高水平的金融、贸易、物流、中介、科技服务,同时还将部分工业转移至江苏、浙江,使长三角地区形成了梯度分工、战略合作的局面。这种局面将推动长三角的外贸吸引力继续增强。

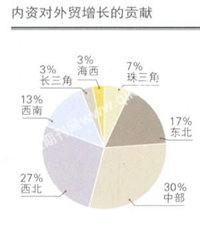

内资有边缘化之忧

内资企业是本土经济可持续成长的保证。长期以来,中国的外向型经济发展模式将内资企业推到了边缘境地。2008年金融风暴来临后,鉴于内资企业在市场机制、安置就业等方面的优势,它们被寄予了拉动中国经济走出阴影的厚望。但从本次潜力竞争力评估结果来看,内资企业对外贸增长贡献率对综合竞争力的影响程度甚微,同时入围该指标与综合竞争力前30强的城市仅有浙江杭州,综合竞争力30强中,80%的城市在该指标榜单上落于百位开外,突显出现阶段中国外贸强市的“短板”——外贸增长过度依赖外资推动,内资企业面临被边缘化的风险。

市场开放度较高的东部地区,以民营企业为主的内资企业成为本轮金融危机中遭受冲击最直接、最剧烈的群体。内资企业对外贸贡献率指标榜上,东部沿海地区的表现黯然失色,深圳、上海、天津和广州等外贸大市均在百位之外,仅杭州表现出色,首次闯入30强。

中西部地区依托丰富的战略资源,以央属大型国企为主导,其辖下的中小型外贸城市再次成为该单项指标前30强榜单的主导者。上榜城市中,全年对外贸易额不到10亿美元的城市占8成以上,其中黑龙江七台河、陕西铜川、甘肃武威和庆阳、宁夏中卫的对外贸易额甚至不足1亿美元。甘肃兰州和内蒙古呼和浩特表现突出,首次上榜即分别夺得状元和探花桂冠。

总体上,该指标前30强名单变化明显,仅陕西铜川、宁夏中卫、黑龙江双鸭山等8座城市是去年已有的“老面孔”,而以贵州六盘水、甘肃嘉峪关为代表的资源型城市,其凭借资源出口所获得的优势难以持久,在政府宏观调控下纷纷跌出了30强。