你的基金在哪“头”

2009-08-12曾令华

曾令华

买股票即买公司,买基金即买管理人。这里的管理人不单单指基金经理,更要看到树木之后的森林,即基金管公司。基金投资风格的研究我们已经接触了很多,如果上升一个层次,把基金公司旗下所有基金看做一个整体进行研究,有哪些鲜明的特征呢?十年一遇的大牛市和百年一遇的大熊市紧密相联,这相当于为基金公司做了一轮压力测试,从中我们或能得出一些启示。

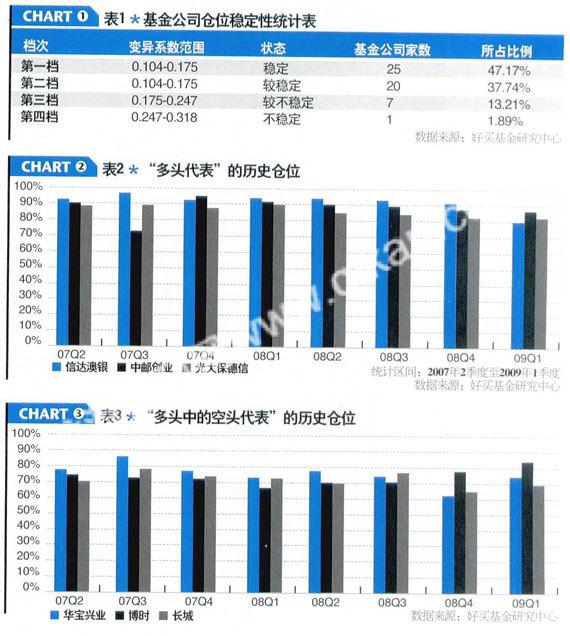

统计2007年2季度至2009年1季度的各个基金公司旗下股票型基金的仓位,假如把变异系数(标准羞/平均值。反映离散程度,即股票仓位的稳定性),分成4档,其分布见表:

我们可以看到,近两年基金公司整体仓位还是处于较稳定的状态,近一半的基金公司旗下股票仓位是稳定的,换句话说,虽然经过07年牛市和08年熊市以及09年1季度的小阳春,其间多数基金的股票仓位变动不大。这也就意味着,多数基金不是以择时来获取超额收益,更多的依赖精选个股。

根据基金持仓的稳定程度和平均仓位高低,可以大致将其分为“多头”、“空头”和“滑头”三类。每类基金公司都有佼债佼者甬现,其中持仓稳定且平均仓位高的“多头”基金公司风格更为激进。对市场走向判断正确时这类基金的表现极为优秀,往往可以跑在前几名,世道佳时则往往业绩垫底;而持仓稳定且平均仓位较低的“空头”基金公司风格偏向稳健,往往不论市场涨跌都会排名在中间,较好的控制了短期的风险波动;仓位变动剧烈的“滑头”基金表现各异,选时能力强的在长跑中可以始终保持领先,选时能力弱的基金则一步错、步步错,长期下来业绩会比那些激进的“多头”基金更差。

彻底的多头

在第一档中,基金公司旗下的股票型基金的平均仓位稳定,那些平均值高的基金公司无疑是坚定的多头。在第一档中按从2007年2季度至2009年1季度公司的仓位进行排序,平均仓位位于前三位的公司是信达澳银基金公司、中邮创业基金公司、光大保德信基金公司,平均仓位分别为89.57%、86.39%、和85.71%。这三家公司,除中邮基金在07年3季度整体仓位低于80%外。统计区间的其余时间三只基金的股票仓位都维持在80%。及以上的水平。

光大保德信基金公司是其中较为典型的。光大保德信基金公司成立于2004年4月,是这3家公司里成立时间最早的。从2005年1季度至2D09年1季度期间,公司旗下股票型基金的平均仓位是88.20%,整体最低的仓位是今年1季报创造的,也达到82.56%。旗下光大保德信量化基金堪称其代表,它在契约中即规定,基金的股票仓位不得低于85%,可以说是天生的多头。

信达澳银公司是新进的多头,该公司成立于2006年6月,旗下第一只基金信达澳银领先增长成立以来至2008年末,股票仓位未低过87%。即使是在市场单边下跌、风声鹤唳的2008年,基金也表现出相当的乐观:在2008年1月底发布的2007年四季度的季报中,该基金认为我国经济高速增长的基础仍然稳固,内生增长动力仍然十分强劲,同时踏入新的一年A股市场的估值将受益于业绩增长而得到较大的修正,很多优秀的成长型公司又将重新进入价值投资者的视野,因此。展望2008年春季,认为资本市场将有所好转;2008年4月份发布的二季报中,基金认为目前位置是长期投资者买入优质股票的良好时机。

多头中的空头

大部分的股票型基金都要求股票的仓位不少于60%,如果说这决定了股票型基金总体具有多头的性质,那些股票仓位常年保持在底线附近的公司无疑是多头中的空头。我们仍然在第一档中寻找,统计期间平均整体股票仓位处于后列的基金公司即是寻找的目标。

华宝兴业基金公司、博时基金公司、长城基金公司平均整体仓位处于后三位,分别是74.86%、73.30%、70.90%。在2007年二季度至2009年一季度的仓位统计中,仅有华宝兴业在2007年3季度和博时基金公司在2009年一季度整体仓位超580%。典型的如长城基金公司在统计时段的整体股票仓位均在80%以下。

这使得其投资具有“反市场”的特点,在行情好时到看到不利因素,在行情差时看到有利因素,在投资上不偏不倚,长城旗下成立时间最早的开放式基金长城消费增值的投资策略现出这一端倪。在2007年1季度末,市场已经达到3300点,但离其后最高点还有一倍的上行空间,基金在1季报中认为上证指数进入3300点之后,市场将趋于谨慎。同样,在2008年三季度,市场哀鸿遍野时,基金在2008年三季报中指出,在当前的市场环境下,部分公司已经出现了绝对投资价值,随着外部因素影响效应的逐步减弱,A股市场的回暖并逐步走好是可以期待的。

“滑头”的基金公司

大部分基金公司整体仓位稳定,另一部分基金公司仓位变动幅度较大,这类基金公司力图通过择时来获得超额收益,无疑是基金公司中的滑头派。在本文中,我们把仓位变动活跃的8家公司(对应表格1中最后两档)归入“滑头”组,最具代表的是摩根斯坦利华鑫,在统计期间整体股票仓位变动剧烈。

择时是一把双刃剑,运用得当助你杀敌,运用不当,反伤了自己,基金公司的整体业绩差距较大。从2006年至2008年基金公司平均股票型业绩排名可以看到,兴业全球、国海富兰克林等基金公司择时能力较强,对业绩做出正面贡献,而像天治、新世纪,历史上择时对基金业绩作用可能不大,甚至负效用。

投资选对“头”

在基金公司管理层、投研团队维持稳定的情况下,基金公司投资风格延续的可能性大,这为我们了解旗下基金提供了—个方法。上述介绍的三种风格,每类里都有历史业绩出色的基金公司。投资者可以根据自己的投资目的、投资期限和风险承受能力来进行取舍。

对于彻底多头公司旗下的基金,仓位维持在高位,与市场的贝塔值较高,具有较大的市场风险,基金死捂的结果是看着净值上上下下“坐电梯”,玩心跳是够了,长期收益未必高,其投资还是得看市场的脸色后再行事。这类基金适合风险承受能力强,且能够做到根据市场趋势手动调整基金组合的进阶投资者。如果长期观察下来,基金公司始终能够在保持高仓位的前提下战胜基准指数,那这就是一只值得考虑的多头基金。当前市场估值处于高位,未来走向难以判断,而这类基金在上半年行情中已经取得了大量收益,此时再买更需谨慎。

对于整体仓位维持在低位的基金公司,一般较注重风险控制,这些公司旗下基金在上涨中不会是涨得最多的基金,同时在下跌中也不会是跌得最多的基金,长期来看,这些公司旗下基金业绩位于同类前列的概率较大,适合稳健投资者长期持有。在以上我们列表的典型公司中,无论是华宝兴业公司、博时公司还是长城公司,某一年业绩集体处于前列的时候较少,但稍长一点时间来看。这类基金公司整体业绩表现出色,截止6月15日,近两年基金公司股票型基金整体收益排名中,博时基金公司、长城基金公司、华宝兴业基金公司分别位于46只基金公司中的第4、第7、第8的位置。

第三类“滑头”基金公司是业绩分化大,可能是一个最好的公司,也可能是一个最差的公司。业绩好的公司旗下的基金可坚持持有,业绩不好的公司应更换。在第一类基金公司旗下的基金可能是由于大盘的风险出现回调,但市场一旦好转,基金业绩较为优秀,在第三类基金公司中,业绩不好很大程度上是由于其管理能力较弱,踏错市场节拍,在下跌前加仓,在反弹前减仓,倒在黎明。对于业绩不理想的第三类基金公司旗下的基金应即时进行调整,除非我们看到公司管理层或投研投团出现积极的变化。在第三类公司中,国海富兰克林基金公司、兴业全球基金公司长期表现优异。