我国货币政策股市传导机制滞后实证分析

2009-06-19尤哲明

尤哲明

摘要:本文通过计量模型VAIL(向量自回归)模型,来推断我国货币政策从制定出来传导至股市产生影响的滞后时间,并对产生滞后的原因进行分析,针对时滞问题提出对策,同时对中国股票市场的建设提出自己的看法与见解。

关键词:货币政策股票市场向量自回归(VAIL)格兰杰因果检验时滞

一、文献综述

凯恩斯在《就业、利息与货币通论》中认为利率为主导的货币政策比财政政策有效,货币政策的传导机制是这样一个过程:从刺激经济增长扩大总需求的角度出发,货币政策的扩张一过货币供应量上升一利率下降一总需求以及总收入,在政策选用上,凯恩斯坚持以“相机抉择”来调控经济。

随后以托宾为代表的凯恩斯主义者运用资产组合调整理论来解释货币政策的传导过程,O理论的传导机制是:货币供应上升一利率下降一股价上升一Q值(资产价格与资产重置成本之比)上升一投资扩大。这一机制起作用的条件有三:1,货币政策的非中性:2,货币供应量的变动或者利率的变动能够影响到股票价格的变动:3,股票市场比较发达,

弗里德曼经过大量的实证研究认为。从货币增长率的变化到名义收入的变化需要6-9个月的时间,对物价产生影响要在此后6~9个月。

在国内,巴曙松(2000)对1990-1998年这两个时间段的货币政策对于经济产出效应和价格变动效应的时滞进行实证分析,认为滞后期分别是7个季度和1个季度。郭菊娥(2001)应用VAR方法分析了中国1993-1999年的季度数据,得出货币政策对实际GDP在短期内具有重要的影响,从长期看其影响比较平稳,实际货币供应量对实际GDP的作用时滞为2个月。刘传哲、聂学峰(2007)采用自回归分布滞后模型,分析了在1993年1月到2005年6月M2、利率对上证指数的影响,得出在短期内股价对利率有较强的敏感性,在长期内货币供应量对股价有影响。

国内外学者的研究表明,关注货币政策传导机制的实体经济影响比较多,而得出的结论并不一致。从货币政策传导至股市的效应分析仅仅做了因果关系的分析,并未进入深入分析。并且选用的指标大多是根据国际上通用的一些做法,并未根据中国国情进行调整。

二、数据说明

本文所选取的指标,主要是上证综指(index)。货币供应量(mo),同业拆借利率(rate)。在股指的选取中,上海市场无论从市场规模还是交易活跃程度都有更强的代表性,所以以上证综指作为代表;在货币供应量的选取上,由于目前我国投资股市的资金一般都来源于居民手中的现金及活期存款,因此用mO来表示货币供应量:另一方面货币供应量是货币政策,特别是存款准备金政策传导的中间目标,与存款准备金率存在着直接联系,所以用mO来替代存款准备金率;本文利率选用的是30天加权平均银行拆借利率作为参数变量。所有数据均选用月度数据,其中股指来源于搜狐股票。货币供应量与同业拆借利率来源中央人民银行网站,跨度从2002年1月至2008年8月,共80组数据,其中在分析过程中将mO与index取对数记为InmO、lnindex,目的在于消除时间序列可能存在的异方差和自相关问题,方便模型的建立与检验。

三、实证检验

(一)VAP模型估计确定滞后期

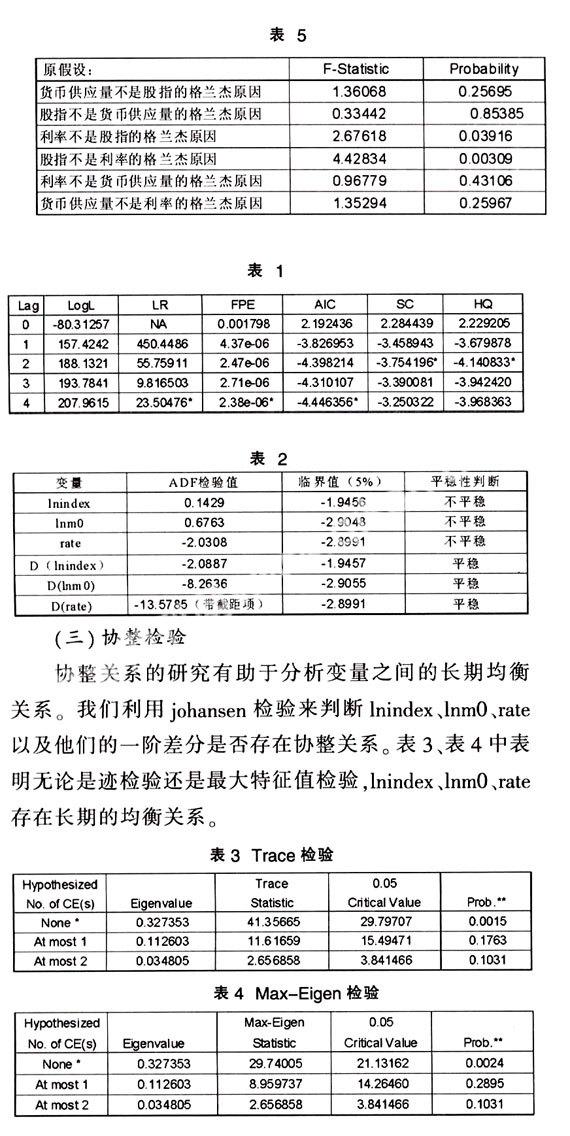

VAR方法的最大优点就是预先不设定检验的因变量,而是根据总体变量及其各期滞后逐个进行回归检验,并依据检验结果确定最终的变量关系,而本文检验的主要目的在于考察货币供给量、利率对股指的时滞效应,即对滞后期的确定。表1显示了包含Inindex、Inmo、rate不同滞后期数条件下所确定的各统计量的值,各最小值由“*”号标示,可以看出,滞后2或4期作为模型的选择较优。

(二)单整检验

在确定滞后期的基础上对各变量进行平稳性判断。即对各变量进行ADF检验。表2中分别对原始变量与其一阶差分变量进行ADF检验,其中由于上证指数是在某个基期基础上计算出来的数值。我们有理由对其进行不带截距项的ADF检验。由表2可以得出,Inindex、Inmo、rate均是一阶单整的时间序列,记I(1)。这一结果有助于我们判断三个变量是否存在长期的均衡关系,即可以进行协整检验。

(三)协整检验

协整关系的研究有助于分析变量之间的长期均衡关系。我们利用iohansen检验来判断Inindex、Inmo、rate以及他们的一阶差分是否存在协整关系。表3、表4中表明无论是迹检验还是最大特征值检验,Inindex、Inmo、rate存在长期的均衡关系。

通过协整检验,我们了解到三个变量存在长期的均衡关系,现在我们要做的是,这三个变量之间的因果关系。到底是谁影响了谁。抑或相互影响。表5表明货币供应量(Inmo)与股指(Inindex)因果关系不明显,而利率(rate)会影响股指(Inindex),在影响股指的同时,股指(Inindex)会有一个反馈的作用,来影响利率(rate)。

四、实证结果分析以及对策

通过ADF单整检验、格兰杰因果检验以及VAR(向量自回归)的滞后阶数判断,我们可以得出如下结论:

(一)中国股票市场的货币政策传导机制。影响股市的滞后时间大约在4个月左右

这里的时滞主要指的是外部时滞,即一个政策实施到产生效果的时间。不包括内部时滞是因为内部时滞很难用指标量化,受人为的因素干预较多。对于产生外部时滞的原因,我们首先应当认为,基于历史的和现实的理由,政策上的时滞是很难完全消除的,只能改善。至于如何改善。一方面要提高中央银行的政策独立性有助货币政策的实施,另一方面完善中国股票市场的建设以助于政策效果的显现,最后在货币政策传导的两方之间搭建一座畅通无阻的路径——保证信息的及时公开披露,让市场做主,政府真正做到在市场背后进行间接宏观调控。

(二)货币政策的中间目标利率和货币供应量与股指存在着长期的稳定均衡关系

这为政府宏观调控股市提供了实证依据。一方面,由于我国的股市并不完善,需要政策的大力扶植,如当股市经历暴涨暴跌时,政府有必要对股市进行宏观调控。稳定市场,坚定信心,这是政府对股市进行调控的时机选择问题。

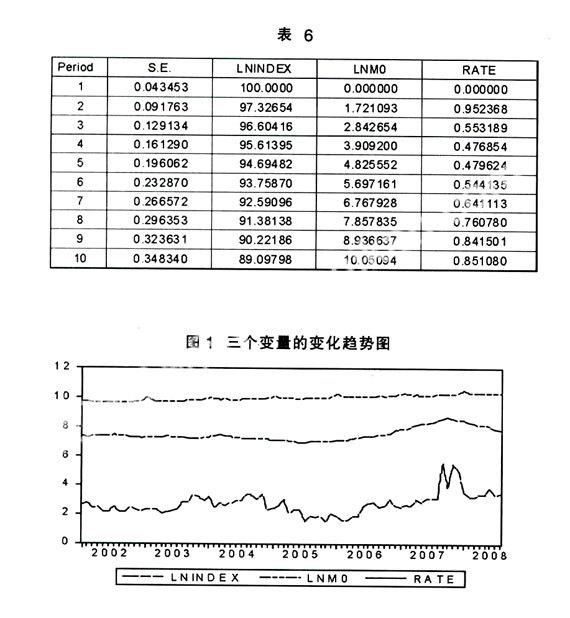

另一方面是该如何调控的问题。有必要说明的是,虽然我们通过协整检验得到,货币供应量、利率与股指存在一个协整,但在短期内。我们通过方差检验得出(表6)。短期内货币供应量、利率的调整对股指的波动贡献非常有限,如在20万期,货币供应量对股指只贡献了1.72%,利率则只有0.95%。随着时间的推移,我们可以发现一个有趣的结果,货币供应量对股表市场的影响是越来越大,到第10期,达到了10%,而利率的影响却是先减少,然后再增加的一个趋势,对这一现象的解释是,通过利率来调节股票市场,是