常振明:围棋国手接替红色贵族

2009-03-09叔华

叔 华

一度被认为已经平息的中信泰富“外汇巨亏”事件,事隔半年后再起狂澜。4月8日,前围棋国手、金融“救火队员”常振明接替红色贵族荣智健出掌帅印。

随着荣智健辞去中信泰富董事局主席职务,中国少有的红色贵族、启动红筹热潮的一代标志性人物,就此黯然谢幕;素有金融“救火队员”之称的前围棋国手、中信集团副董事长及总经理常振明,一肩两扛,出任中信泰富主席兼董事总经理。

祸起萧墙,红色贵族黯然谢幕

2008年10月,中信泰富(00267.HK)爆出投资外汇Accumulator(累计期权合约)劲蚀逾150亿元后,坊间早有传闻其管理层将被撤换。但随着荣智健的成功上京求援,母公司中信集团的巨额注资、拯救方案的通过以及财务重组的完成,此事一度被认为已经平息。谁曾想,事隔半年后,2009年4月3日,香港警方商业罪案调查科(下称“商罪科”)以调查公司董事是否存在虚假陈述以及串谋欺诈为由,派员搜查中信泰富总部,由此引发人事大地震。

荣智健的辞职函表明,“就商罪科发出搜查令,要求公司及其董事提供资料,在社会上产生了很大影响,面对这个现实,相信退位让贤对中信泰富最为有利。”也许,荣智健的请辞并非情愿——就在今年3月25日中信泰富公布2008年公司业绩时,荣智健还表示没有考虑退休。当时他所说的,“一切人事变动由董事会决定”,今天看来不是托词,倒像是已经身不由己。

分析认为,此次全球金融危机极大冲击了旧有的世界金融格局,而拥有巨额外汇储备的中国,尤其是三大银行(工、建、中)已经占据世界银行市值排行的前三位的情况下,正急于开展国际投资事务、寻求在世界金融体系中扮演更重要的角色。高水准的投资机构和人才队伍是中国目前所急需的,而中信泰富的班底和基础无疑符合需要。“从长远来看,中国必定要收回对中信泰富的主导权和管理权。”

但中信泰富一直都由一个家族牢牢掌控着,那就是曾为中国的国际金融和投资事业做出过重大贡献的荣智健、荣氏家族。如果不是发生此次“外汇巨亏”事件,它在中国金融界的地位几乎无可撼动。

为了应付巨亏危机,2008年11月,身为“红色贵族”的荣智健向北京母公司中信集团求援,获得116.25亿元债转股的融资。不过这次输血,付出的代价显然是巨大的——换股价仅为每股8港元,应付票面息率每年2厘,而13年前(1996年12月),荣智健收购中信泰富2.91亿股的出价为每股33港元;中信集团持股比例由29.44%陡增至57.56%,成为大股东,而荣智健持股比例则由19.08%摊薄至11.48%,给后来荣智健的辞职埋下了伏笔。

荣智健曾将投资失误归咎于中信泰富的财务董事张立宪和财务总监周志贤,对外宣称是张立宪在未经主席批准下,擅自进行了一些高风险的外汇交易。事发后,张立宪连同财务总监周志贤辞职,荣智健的女儿、财务部主管荣明方受到降职处分,荣智健本人对于管理失职表示了道歉。然而这样的解释,招致了外界普遍质疑,其中包括:2008年9月7日,中信泰富知道公司的外汇买卖合约导致巨亏,一个月后才公布消息;而在此期间,中信泰富股票的成交量有不正常的大幅增加,疑似内幕交易;在随后给旗下大昌行的股东通函中仍称,“本集团的财务及交易状况没有出现任何重大不利变动”,涉嫌虚假陈述。

为此,2008年10月22日,香港证监会介入调查;10月31日,中国证监会也介入进来。但涉嫌虚假陈述和串谋欺诈、内幕交易的指控已经超出了香港证监会的权限范畴,香港警方随后介入调查,最终导致4月3日事件进一步升级,搜查了中信泰富位于香港湾仔中环添美道的中信大厦总部;加之前述的公司股权结构变动,荣智健的辞职已经在所难免。

目前,荣智健的儿子、公司副董事总经理荣明杰仍留在中信泰富董事会内。而离开中信泰富的荣智健何去何从,将取决于香港警方和证监会的调查结果,以及背后各方的利益较量。

根据香港法律第115章42条“虚假陈述、伪造文件、使用及藏有伪造文件”,任何人作出或安排作出明知为伪造或自己亦不信真确的陈述或申述,即属违法,最高可处监禁14年;而串谋欺诈的最高刑罚同样可监禁14年。

人走茶凉,去“荣家”化正在上演

随着荣智健的谢幕,4月8日,中信泰富公告,现任中信泰富非执行董事、中信集团副董事长及总经理常振明,出任主席及董事总经理。尽管在“外汇巨亏”事件中,常振明也是受调查的17名董事之一,但中信泰富公关发言人称,常振明熟悉公司情况,是合适人选,也是对股东负责的表现。常以前只是担任非执行董事,不负责日常工作,权责清晰。

据知情人士透露,中央早已安排常振明接手掌管中信泰富,但原定是在半年后接掌。由于香港商罪科高调前往中信泰富总部搜查,这才令北京改变决定,提早落实接管方案。而且,中央除了调派常振明接管外,数名中信集团高层还同时进驻,以逐步接掌中信泰富管理层,去“荣家”化是势在必行。

“中央企业和一个家族缠在一起自然是有很多问题的,这次事件也暴露了中信总部对中信泰富的监管问题。”“荣家退出管理层,对于中信泰富或许也是个好事,公司交接得以平稳完成。”香港有媒体称,香港警方采取行动上门调查中信泰富之前,曾事先通知北京中信集团,从而为集团彻底处理荣智健问题提供了良好的契机,相信荣智健再没有复出的机会。

回顾荣智健在中信泰富的历史,一直是香港媒体的焦点。原因之一无疑是他的出身背景——中共著名红顶商人荣毅仁之子。荣智健的成功,一方面与其家族背景有关,但另一方面,却完全得自于他精明的商业技巧和善于用人的管理模式。

根据公开资料,荣智健1986年加入中信旗下的中信香港,两年后其巧妙地借用“借壳上市”的手法,成功收购了当时由港商曹光彪控制的泰富发展公司,并将“泰富发展”更名为“中信泰富有限公司”,注入中信的资产,中信泰富由此诞生。

随后,荣又因为“大昌行收购战”名噪香港商界,由此奠定了“商界奇才”的地位。1991年,资产值高达83亿港元的恒昌企业准备出售,荣智健看准了恒昌旗下的大昌贸易行实力不俗,便联合李嘉诚及当时的马来西亚首富郭鹤年、百富勤组成财团,最终以约60亿港元成功收购恒昌,后又斥资30亿港元进行全面收购。从此,控制了大量的东南亚市场销售网络。2008年,荣智健又将大昌行上市。据披露,公司的综合资产净值已经为465.1亿元。

此外,荣智健还以善于用人而闻名于商界,对重臣往往大洒金钱,其旗下的多员猛将都是香港“打工皇帝”。为人所津津乐道的是,荣智健的两名子女荣明杰及荣明方虽然都任职于中信泰富,但是不论持股量、认股权及酬金花红等,亲生子女都不及重臣。

因此,尽管中信泰富原董事总经理范鸿龄已经和荣智健“共进退”,但对于荣苦心经营数十年的中信泰富,北京方面仍不敢掉以轻心。4月1日,中信集团总经理兼战略与计划部主任张极井、集团董事兼财务总监居伟民先期入驻中信泰富,担任非执行董事。

4月8日,常振明的空降,令其掌控空前強化。据中信泰富的通告,常振明不收取中信泰富薪金,只按任期比例收取中信泰富每年15万元的董事袍金。中信泰富同时亦无与常振明订立服务合约,常振明的职务将按公司章程细则轮席退任及膺选连任。

金融“救火队员”和围棋国手

在中信集团的公告中称,将充分利用中信泰富作为中信集团非金融业务运作平台的优势,更加充分发挥中信集团统一配置资源的优势。操盘手就是中央寄予厚望的常振明。

53岁的常振明,曾经是中国围棋国手、棋圣聂卫平的队友。在结束围棋职业生涯之后,进入北京第二外国语学院日语专业就读,并在纽约保险学院获得MBA学位。1983年,他进入了中信,10年后即升任中信实业银行副行长,后任中信证券有限责任公司董事长、中信国金副董事长兼总经理、中信集团公司主席及董事总经理。

两件事情奠定了常在中国金融界的“国手”地位。2000年,中信嘉华银行原董事长金德琴因贪污受贿,被判无期徒刑,拖累银行濒临破产。次年,常振明受命执掌嘉华总裁一职,果断斥资42亿元收购华人银行,令中信嘉华起死回生。此役令常振明在港名声大振,赢得了中资金融界“救火队员”的美誉。

2004年7月,建设银行赴港上市进入关键时期,爆出“张恩照事件”——董事长张恩照因受贿锒铛入狱,常振明再接“烫手山芋”,带领建行成功从危机中突围,成为“四大行”中最早成功上市的典范。在建行的两年里,他出色完成了财务重组、股份制改造及海外上市等历史性使命,成绩斐然,被称为“亚洲最赚钱的行长”;而建行的两年,也是常振明职业生涯中,唯一离开中信的两年。

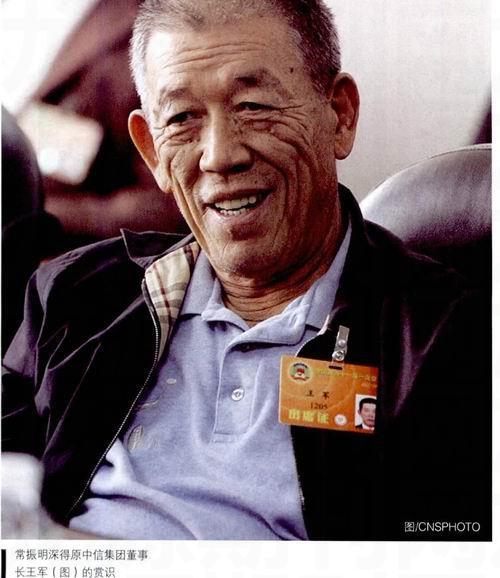

2006年,在完成建行的上市工作之后,他被行将退休的中信集团董事长王军(前中共元老王震之子)重新召回,并委以中信集团副董事长、中信国金副董事长兼总经理的重任,成为中信系的心腹嫡系。中信泰富发生“外汇巨亏”丑闻后,他还担任了中信集团于2008年12月成立的“风险委员会”主席。

常振明更为外界所津津乐道的是他的另一身份——中国围棋职业七段高手。常振明的棋风被棋友回忆为,“下棋沉着冷静,习惯中盘发力,即使开局不利也往往后发制人”;常振明自己也对此坦言,“我比較喜欢那种形势接近甚至落后一点的棋”。作为一直处于风暴中心的中信泰富新掌门,常振明所面临的压力可想而知,但对于擅长后发制人的他来说,中信泰富这盘残局可能正合他胃口。

尽管荣智健的离去多少造成了一些影响,但中信集团的公告称,将充分利用中信泰富作为中信集团非金融业务运作平台的优势,提高中信泰富的经营效益,提升中信泰富的投资价值。无疑提振了投资者对中信泰富发展的信心,停盘4个交易日后,4月9日重新开盘的中信泰富股价不但没有出现大幅下跌,反而低开高走,最终以涨逾12%收盘;此后,更高居蓝筹股涨幅榜首。分析人士认为,获得中信集团的支持后,尽管中信泰富负债较高,仍可望度过难关。

中信整体上市?“有没有,出手便知”

常振明接替荣智健,也让业界对中信集团谋划整体海外上市产生了更多猜想。一方面,常曾于2004-2006年出任中国建设银行行长,带领建行完成财务重组、股份制改造及海外上市等阶段性目标,深谙海外资本之道,其所拥有的建行海外上市经验对中信集团海外上市尤为重要。

另一方面,2006年7月,时任建行行长的常振明重返中信,任中信集团副董事长兼总经理,当时有传闻称,常此番受中央委派,将率总资产8000亿元的中信集团海外上市。

成立28年的中信集团,在中国资本市场上堪称“大鳄”,不仅金融性业务占到集团的七成以上,更拥有5家A股上市公司——中信证券、中信银行、中信国安、中信海直、安信信托和6家香港上市公司——中信泰富、中信国际金融、中信银行、亚洲卫星、中心资源、中信21世纪。通过在内地和香港数十年的纵横往来,已经发展成为一个具有较大规模的国际化大型跨国企业集团。

当前,中信集团的业务主要集中在金融业和非金融业领域。在金融业中,就涵盖了商业银行、证券、保险、信托、资产管理、基金、租赁等金融子行业;非金融业主要涉及房地产及土地成片开发、工程承包、基础设施、资源能源和基础原材料、机械制造业、信息产业和高新技术产业等行业和领域。截至2008年年底,中信集团总资产16163亿元,净资产1103亿元;当年实现营业收入1549亿元,利润总额267亿元,税后利润142亿元。

金融业务在整个中信集团公司中具有举足轻重的地位,也是其大力发展的主营业务。自2006年始,中信集团就开始积极推进各金融子公司之间的业务交流,令其在上海、广州、大连等地建立地方分支机构联席会议制度,以充分发挥金融子公司的协同效应,同时,加强风险管理和内部稽核审计工作。截至2006年末,中信集团金融性子公司总资产已达8161亿元,占公司总资产的78.3%;营业收入387.7亿元,占公司营业收入的47%;净利润50.4亿元,占公司净利润的77.9%。

此外,中信集团的工作小组也对中信泰富核心业务做了全面评估。这些业务包括:香港东西两隧道、国泰航空、澳门电讯、大昌行、中信1616以及内地的9家电厂、3个特钢制造厂、澳大利亚铁矿以及内地房地产等。对此,花旗银行有报告分析称,常振明上任后,将会加快处理出售公司非核心业务的资产,包括电力资产、东西海底隧道及国泰航空等,改变中信泰富以往多元化分散的产业布局。

4月21日,中信泰富公告称,以19.8亿元的价格,悉数出售所持有的北方联合电力20%的权益(当初中信泰富入股投资额为20亿元)。据香港《文汇报》的消息,中信泰富表示,公司并无积极参与北方联合电力的管理,且后者近年来经营亏损,出售此资产可让中信泰富将资源转往其他项目。有分析认为,出售内蒙古的主要电热力发电商北方联合电力,反映中信泰富重组核心业务的开始。作为常振明上任中信泰富主席后的首次举动,与先前的预测不谋而合。

可以肯定,中信泰富回归母体后,为常振明利用这个现成的平台,以吸收合并模式渐次装入中信集团资产,推进海外整体上市创造了条件。常对媒体也表示,中信泰富的资源整合前景已截然不同,“中信泰富这个公司是好的,中信泰富资源整合很有前景”;并做出了“只许成功,不许失败”的承诺。中信集团未来如真的实现借壳中信泰富整体上市,将一举超过汇丰控股,成为左右香港恒指动向变化的重要力量。