特定固定资产的会计核算问题探索

2009-02-25王榕梓

王榕梓

摘要:有关固定资产的会计核算问题,新企业会计准则与旧企业会计准则或制度比较发生了许多变化,而且会计准则与新税法对资产确认、计量、处理上存在差异,出现一些诸如如何计提折旧?怎样正确进行纳税调整?等等。对于这些实际问题,会计准则没有具体说明,权威的释义资料也未涉及。本文试析之。

关键词:固定资产;弃置费用;减值准备;暂时性差异

一、特定固定资产的初始计量

《企业会计准则第4号——固定资产》第七条规定“固定资产应当按照成本进行初始计量”,并在第十三条规定“确定固定资产成本时,应当考虑预计弃置费用因素”。弃置费用的具体会计处理应当遵循《企业会计准则第13号——或有事项》,该准则第五条规定预计负债应当按照履行相关现时义务所需支出的最佳估计数进行初始计量,第六条规定企业在确定最佳估计数时,应当综合考虑与或有事项有关的风险、不确定性和货币时间价值等因素,同时货币时间价值影响重大的,应当通过对相关未来现金流出进行折现后确定最佳估计数。换言之,因为预计弃置费用是企业未来某一时期处置固定资产时才发生的费用,企业目前进行相关业务会计处理时需要考虑货币时间价值因素,所以预计弃置费用的未来金额与其现值比较必然存在较大差异。对于特殊行业的特定固定资产的初始计量,《企业会计准则第13号——或有事项》规定按照现值计算确定,并计入相应的固定资产成本,同时贷记“预计负债”科目。另外,还要在使用寿命内将按照预计弃置费用现值和实际利率计算确定的利息费用计入“财务费用”科目,同时也要贷记“预计负债”科目。

案例:经批准,A企业计划建造一个蓄电池生产线,其主体设备将会影响当地的生态环境。根据法律规定,企业应在该设备使用期满后将其拆除,并对造成的污染进行整治。2007年6月30日该蓄电池生产线建造完成并交付使用,建造成本共100,000,000元,预计使用寿命10年,预计弃置费用为1,000,000元,假定折现率(即实际利率)为10%,预计净残值的现值为85,500元。

2007年6月30日的会计处理:

计算已完工的固定资产成本=100,000,000+1,000,000*(P/F,10%,10)

=100,000,000+1,000,000*0.3855

=100,385,500(元)

借:固定资产 100,385,500

贷:在建工程100,000,000

预计负债385,500

现行税法,固定资产的计税基础为其购建时的实际发生的合理成本,而不承认所谓的预计弃置费用现值及其相关利息费用,只有弃置费用实际发生时才可以据实税前扣除。因此,依照现行税法该蓄电池生产线的成本(计税基础)是100,000,000元。固定资产账面价值与其计税基础之间的差额385,500元,即为可抵扣暂时性差异,企业应为此设置固定资产台账并登记折旧额差异,以便企业申报纳税时进行合理调整。

二、特定固定资产的后续计量

《企业会计准则第4号——固定资产》第十七条规定,企业应当根据与固定资产有关的经济利益的预期实现方式,合理选择固定资产折旧方法。第十四条规定,应计折旧额是指应当计提折旧的固定资产的原价扣除其预计净残值后的金额;已计提减值准备的固定资产,还应当扣除已计提的固定资产减值准备累计金额;预计净残值,是指假定固定资产预计使用寿命已满并处于使用寿命终了时的预期状态,企业目前从该项资产处置中获得的扣除预计处置费用后的金额。

《企业会计准则第18号——所得税》第四条规定,企业在取得资产、负债时,应当确定其计税基础。资产、负债的账面价值与其计税基础存在差异的,应当按照本准则规定确认所产生的递延所得税资产或递延所得税负债。

《企业会计准则第8号——资产减值》第十五条规定,资产的可收回金额低于其账面价值的,应当将资产的账面价值减记至可收回金额,减记的金额确认为资产减值损失,计入当期损益,同时计提相应的资产减值准备。第十六条规定,资产减值损失确认后,减值资产的折旧或者摊销费用应当在未来期间作相应调整,以使该资产在剩余使用寿命内,系统地分摊调整后的资产账面价值(扣除预计净残值)。

承上例:A企业对该固定资产采用年数总和法计提折旧(假如税法采用直线法计提折旧),2007年确定资产减值400,000元,2007年企业《利润表》中的利润总额(税前会计利润)为2400万元。假设“递延所得税资产”账户与“递延所得税负债”账户不存在期初余额,且没有其他纳税调整项目,企业所得税税率2007年为33%、2008年为25%。

2007年12月31日的会计处理:

(1)根据弃置费用现值计算的第一年应负担的利息费用=385,500*10%*1/2=19,275(元)

借:财务费用 19,275

贷:预计负债 19,275

(2)第一年会计折旧额=(100,385,500-85,500)*10/55*1/2=9,118,181.82(元)

借:制造费用 9,118,181.82

贷:累计折旧 9,118,181.82

(3)第一年资产减值准备时

借:资产减值损失——固定资产减值损失400,000

贷:固定资产减值准备 400,000

因为现行税法对该蓄电池生产线采用直线法计提折旧,所以2007年的允许税前扣除的折旧额5,000,000元。即

按税法,第一年折旧额=100,000,000*1/10*1/2=5,000,000(元)

三、特定固定资产的所得税会计

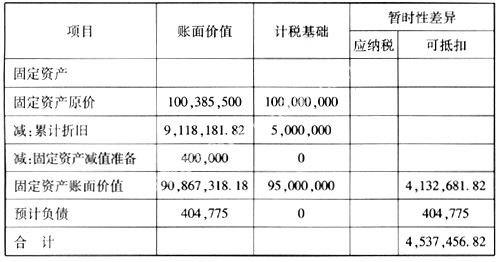

现行税法对固定资产计提的减值准备和弃置费用负担的利息不予确认即不得税前扣除,这样会计与税法就产生了暂时性差异。列表如下:

递延所得税资产=4,537,456.82*33%=1,497,360.75(元)

借:递延所得税资产 1,497,360.75

贷:所得税费用——递延所得税费用

1,497,360.75

应交所得税=(24,000,000+4,537,456.82)

*33%=9,417,360.75(元)

借:所得税费用——当期所得税费用

9,417,360.75

贷:应交税费——应交所得税

9,417,360.75

《利润表》中的所得税费用=9,417,360.75

-1,497,360.75=7,920,000(元)

2008年12月31日的会计处理:

采用年数总和法或双倍余额递减法计提折旧

固定资产时,是按年度(确切地说是按折旧年度——连续12个月为一个折旧年度)计算折旧额的。因此,无论计提减值准备的资产负债表日(月末、季末、半年末、年末)属于哪个时点,都应当以计提完一个折旧年度(连续12个月)的折旧额后为下一个折旧年度。即:

2008年1月至6月的折旧额=(100,385,500-85,500-400,000)*10/55*1/2=9,081,818.18(元)

2008年7月至12月折旧额=(100,385,500-85,000-400,000)*9/55*1/2=8,173,636.36(元)

2008年折旧额=9,081,818.18+8,173,636.36=17,255,454.54(元)

借:制造费用 17,255,454.54

贷:累计折旧 17,255,454.54

2008年应负担的利息费用=385,500*10%*1/2+385,500*(1+10%)*10%*1/2=40,477.5(元)

借:财务费用 40,477.5

贷:预计负债 40,477.5

2008年按税法允许税前扣除的折旧额=100,000,000*1/10=10,000,000(元)

这样会计与税法就产生了暂时性差异。列表如下:

递延所得税资产=11,833,388.86*25%-1,238,145.75=1,720,201.47(元)

递延所得税资产=11,833,388.86*25%-1,238,145.75=1,720,201.47(元)

借:递延所得税资产 1,720,201.47

贷:所得税费用——递延所得税费用1,720,201.47

应交所得税=1,720,201.47+5,000,000=6,720,201.47(元)

借:所得税费用——当期所得税费用6,720,201.47

贷:应交税费——应交所得税 6,720,201.47

《利润表》中的所得税费用=6,720,201.47-1,720,201.47=6,548,181(元)

以后各会计年度的会计处理可依此类推,不再赘述。

参考文献:

[1]《企业会计准则(2006)》 财政部制定 经济科学出版社 2006年2月

[2]《企业会计准则——应用指南》 财政部制定 中国财政经济出版社 2006年11月

[3]《企业会计准则讲解》 财政部会计司编写组 人民出版社 2007年4月

[4]《会计》 中国注册会计师协会编 中国财政经济出版社 2007年4月

(作者单位:沈阳师范大学国际商学院)