上周强势股回眸

2009-01-22

今日投资

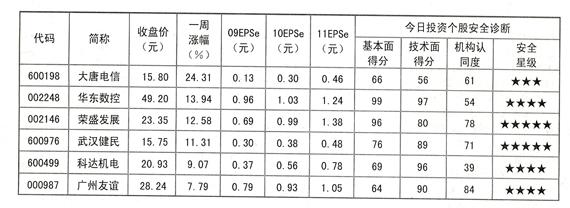

★★★

大唐电信(600198)

股价加速上扬

大唐电信(600l 98)近期股价呈现加速上扬,自11月30日反弹以来涨幅已达40%。上周五收升1.15%,换手率6.97%。经过2006-2008年的重大调整,公司经营战略从核心通信网设备转向了微电子和终端,目前公司经营已经走出了发展低谷期,未来在微电子和终端两大核心业务的推动下,将迎来高速成长的时期。今日投资《在线分析师》显示:公司2009~2011年综合每股盈利预测值分别为0.1 3、0.30和0.46元,2009—2011年动态市盈率为121、52和34倍;当前共有3位分析师跟踪,2位分析师建议“买入”,1位分析师给予“观望”评级,综合评级系数2.33。

终端产业已经成为大唐电信主营中营业收入最多的产业。该类产品已经成为公司主要利润增长点,公司TD数据卡目前市场占有率排名第一,已经进入快速发展阶段。TD电子阅读器和家庭信息终端两种新产品的发展空间也非常广阔。

申银万国表示,看好公司微电子业务,尤其是银行EMV卡有可能爆发性增长的盈利前景。目前,公司正筹划定向增发;募集资金将投入到银行EMV卡和3G智能卡的研发及产业化等项目。看好理由在于:(1)国内EMV卡市场空间巨大;截至目前,国内银行卡18.5亿张,几乎全是磁条卡,未来都将迁移为EMV卡,即使按每张EMV卡10元计算,市场规模就将高达185亿元;(2)国际金融卡的犯罪形势迫使国内EMV卡迁移成为“势在必行、箭在弦上”的任务,预计2010年下半年国内就将逐步启动EMV卡迁移,2011年以后市场规模将有望爆发性增长。此外,公司3G智能卡和终端业务将受益于国内3G大规模商用,未来前景看好。

风险提示:国内EMV卡市场启动晚于预期;终端类业务竞争加剧导致毛利率大幅下降;定向增发募资不顺影响拟投项目的进展。

★★★★

华东数控(002248)

积极扩展新业务

华东数控(002248)自9月份以来股价节节攀升,截至上周二涨幅逾130%。今天收升3.64%,换手率15.03%。公司作为受益高铁、风电和核电建设的高端数控机床厂商,产品结构不断优化升级,积极进入零部件加工业务将获取广阔发展空间,明年将处于业绩增长的拐点期,看好公司的中长期成长性:。今日投资《在线分析师》显示:公司2009-2011年综合每股盈利预测值分别为0.96、1.03和1.24元,2009—2011年动态市盈率为51、48和40倍;当前共有16位分析师跟踪,13位分析师建议“买入”,3位分析师给予“观望”评级,综合评级系数2.19。

生产、加工双轮驱动,发展战略初现稚形。公司定位于国际先进水平的大型、重型数控机床生产厂商,同时积极进入市场空间更为广阔的电力、船舶、核电、矿山机械等大型精密锻铸零部件加工领域,发展战略日渐明晰。大型零部件加工在我国属于紧缺性行业,以上海电气集团投资14亿元建设的加工中心为例,目前3年订单已达l 000亿元,市场供不应求。公司以加工业务为未来主要增长点,受宏观经济影响较小,成长速度将远高于一般机床行业。

明年保持平稳增长。市场担心明年高铁订单下滑,公司明年业绩负增长。申银万国认为,尽管明年高铁订单可能由3亿元下滑到1.5亿元左右,但明年仍能维持11%的增长,来源包括:1.大型数控龙门机床收入增加将在1亿元以上;2.普通机床订单将增长0.8亿元以上;3.IPO产能投放数控圆磨床、轧辊磨床收入增长0.5亿元以上;4.并联运动机床、加工业务开始贡献收入。

申银万国维持公司2009—2011年0.95、1.05和1.51元的盈利预测,未来两年实现30%以上的高速增长,短期估值合理,维持“增持”评级。

风险因素:原材料价格波动和汇率波动。

★★★★★

荣盛发展(002146)

二三线城市开发典范

荣盛发展(002146)上周二早盘极速攀升,冲高回落后高位横盘。至收盘上涨5.00%,全日换手率5.69%。公司是一家致力于中等城市商品住宅规模开发、专业化经营、稳步成长的跨地区大型房地产开发企业,业务范围大多属中小城市,以自住型住房为主,在房地产细分市场中具有高成长性,应对房地产宏观调控方面有其独特优势。今日投资《在线分析师》显示:公司2009-2011年综合每股盈利预测分别为0.69、0.99和1.38元,对应的动态市盈率为34、24和17倍;当前共有17位分析师跟踪,7位给予“强力买入”评级,9位给予“买入”评级,1位给予“观望”评级,综合评级系数1.65。

公司09年前三季度实现净利润3.83亿元,EPS0.43元,每股净资产3.97元。其中,三季度单季实现收入7.66亿元,同比增长134.11%,净利润1.34亿元,同比增长130.18%。公司业绩增速逐季加快,预计2009年全年经营业绩同比增长50%—70%。

公司现有土地储备达到925万平米,以每年150万平米的开发速度估计,现有土地储备将可满足公司4年左右的开发需要。公司项目绝大部分位于河北、江苏、安徽等省二三线城市,并分布于京沪高铁沿线,储备项目地理位置较佳,基本都在市区或市郊。国泰君安认为,一线城市房地产开发相对饱和,二线城市发展空间相对较大。

江海证券认为,公司战略清晰,管理效率较高,财务杠杆爆发力强,可售资源和土地储备充足并且持续增长,已经具备成为二线龙头开发商的潜力。二三线城市消费需求持续增长潜力较大,房价上涨趋势稳定,政策风险相对较小,业绩高增长有望持续。给予公司“买入”投资评级。

风险因素:(1)信贷收缩和行业政策调控风险;(2)扩张过程中的经营风险。

★★★★★

武汉健民(600976)

明年业绩将爆发

武汉健民(600976)上周三高开高走,至收盘上涨6.59%,全日换手率5.89%。公司是国家重点高新技术企业、全国中成药小儿用药生产基地、全国重点中药企业,拥有龙牡壮骨颗粒、健民咽喉片等多个名牌产品系列,深受广大消费者信赖。今日投资《在线分析师》显示:公司2009-2011年综合每股盈利预测分别为0.30、0.38和0.48元,对应的动态市盈率为53、41和33倍;当前共有3位分析师跟踪,1位给予“强力买入”评级,2位给予“观望”评级,综合评级系数2.33。

2009年公司对管理层实施激励措施:2009—2011年主营业务净利润

的基本要求分别为4000、5000、6800万元,超过部分再按照一定比例计提奖励基金,然后激励对象按照1:1进行资金配比,用于购买股票。国联证券认为,通过股权激励方案,为公司管理层和投资者都树立了一个更为清晰和明确的企业发展目标,虽然公司管理层的实际获得股权数并不多,而且还要锁定两年,但正是这些机制设计保障了未来公司持续的成长。由于该限制性股票激励方案是通过二级市场回购获得,并且是在考核年度报告董事会审核通过后的三十个交易日内完成,最终的价格又是根据前后孰高原则,因此在较好的业绩支持下,管理层很难拿到“便宜”的股权,唯一的动力就是将公司的业绩做得更加优秀,以实现未来市值的增值.并且由于进入2011年开始进入解锁期,因此从2010年开始公司的业绩预计将会进入一个加速上升阶段。

长江证券认为,股权激励方案的机制推动和可能的收购将会成为业绩爆发的重要催化剂,投资者耐心等待合适的投资时机,获取长期丰厚的投资收益。基于公司上佳的成长性,理应给予较高的估值,给予“推荐”的投资评级。

风险因素:(1)公司产品市场份额降低风险;(2)体外培育牛黄业务发展风险。

★★★★

科达机电(600499)

逆市飘红

科达机电(600499)上周五高开高走,至收盘上涨7.61%,全日换手率3.45%。公司是国内唯一、国际上少数能够提供陶瓷整线装备的制造商之一,自主开发的产品填补国内陶瓷机械行业的空白,具有较强的参与国际竞争的实力,同时公司拥有显著的规模优势、技术优势、品牌优势和市场开拓优势。今日投资《在线分析师》显示:公司2009-2011年综合每股盈利预测分别为0.37、0.56和0.78元,对应的动态市盈率为57、37和27倍;当前共有6位分析师跟踪,2位给予“强力买入”评级,3位给予“买入”评级,1位给予“观望”评级,综合评级系数1.83。

公司开发的清洁煤气发生炉一New Power清洁燃煤气化系统,是公司未来业务发展的新方向。该产品符合节能减排的产业发展要求,与同类产品相比具有明显的成本优势和环保优势。尤其是世界两个最大的二氧化碳的排放国一美国和中国都推出自己的减排目标,美国提出2020年降17%,而中国提出降40~45%。而中国最直接的就是发展清洁煤利用技术。国金证券认为,公司新型煤气化炉非常适用于陶瓷、有色、玻璃等燃料为主的行业,从湖南扩建的两台试验炉来看,技术及稳定性基本成熟,已具备商业化规模推广的基础。而公司在一般工业领域采取售气不受炉的新商业模式,其业绩的爆发性更加让人期待。

中金公司预计公司今年收入、营业利润同比增速分别有望达到6~8%和20~25%左右。考虑到公司清洁煤气业务推广前景已较清晰,未来盈利存在持续高速成长潜力,维持“审慎推荐”的投资评级。

风险因素:(1)清洁煤气化炉技术指标不能达到预期导致推广延迟风险;(2)房地产市场低迷导致陶瓷机械需求下滑风险。

★★★★

广州友谊(000987)

期待成长性突破

广州友谊(000987)上周四早盘逆市大涨,至收盘上涨6.56%,全日换手率1.47%。公司是一家大型综合性商业上市公司,为广东省流通龙头企业。公司享有良好的品质信誉和服务,拥有忠诚度高且稳定的高端消费客群,在广东省宏观经济环境继续保持平稳增长势头的基础上,公司仍将面临较好的发展前景。今日投资《在线分析师》显示:公司2009-2011年综合每股盈利预测分别为0.79、0.93和1.05元,对应的动态市盈率为36、30和27倍;当前共有21位分析师跟踪,6位给予“强力买入”评级,13位给予“买入”评级,3位给予“观望”评级,综合评级系数1.90。

据季报披露,公司“十一”黄金周表现较好,黄金周期间公司实现了近9000万元的销售额,日均销售超过千万元,同比增长超过30%。其中公司奢侈品整体销售增长超过40%,名表及顶级珠宝首饰的销售更呈现翻倍增长,随着“家电以旧换新”活动的全面启动以及产品更新换代的需求,电器类别的商品销售也有高达近60%的增长,电视、音响、冰箱、数码产品等表现突出,同时公司金银饰品,特别是亚运纪念金条也出现旺销,整体均有20%的不俗增长。东方证券认为,随着四季度行业逐渐复苏及公司2008年四季度销售基数较低,公司四季度销售增速将会明显好转,预计2009年公司将会实现销售收入29亿元左右,同比增长11%。

东北证券认为,公司治理结构和发展规划清晰、经营能力优异、盈利弹性大,是百货公司中小而精的典型。公司在广州市高端百货中处于绝对龙头地位,主要门店增长稳定,次新门店增长势头较好,同时公司加快了扩张步伐,在2011年将新开1家高端门店及“长隆友谊购物公园”,并有可能借助亚运会带来的客流缩短培育期。看好公司发展的前景,维持谨慎推荐评级。

风险因素:(1)宏观经济波动风险;(2)业绩增速下降风险。

(今日投资个股诊断星级说明见34页)